「NISAとiDeCoは両方やったほうがいいの?」

「そもそも、NISAとiDeCoは併用することができるんだっけ?」

このような疑問を抱いたことはありませんか。

NISAやiDeCoなどの非課税制度はルールが細かいため、どういう形で利用するのが自分に一番合っているのか悩んでしまう方も多いでしょう。

まず大前提として、NISAとiDeCoは併用することが可能です。

こちらの記事では、オンライン投資スクールのグローバルファイナンシャルスクール(GFS)の監修のもと、3万人以上の生徒に向けて資産運用の講義をしている現役講師が、長期的な資産運用をサポートしてくれる非課税制度(NISAやiDeCo)を上手く活用するポイントを解説します。

本記事で解説するいくつかのポイントを押さえておくことで、NISAとiDeCoのどちらが自分に合っているか、もしくは2つを併用した方が良いのか知ることができるでしょう。

将来のお金の不安に備える長期的な資産運用を手助けしてくれる非課税制度(NISAやiDeCo)を上手く活用するポイントについて詳しく知りたい方は、ぜひ最後まで読み進めてください。

≫ 簡単30秒 LINEで診断!「お金の健康診断」はこちら

≫ 無料:FP1級の資産運用のプロから学べるオンラインセミナー

監修者:市川雄一郎

監修者:市川雄一郎

グローバルファイナンシャルスクール校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

目次

1.NISAとiDeCoを併用するのが向いている人の3つのポイント

NISAやiDeCoには非課税メリットがありますが、それぞれの非課税枠には年(月)間の上限額があります。

2024年から制度が改正された新NISAは、つみたて投資枠の場合 年間120万円、成長投資枠の場合 年間240万円の上限が設けられています。

そのため、個人的な意見にもなりますが、非課税枠を最大限に活かすためにも、可能な限り併用するのがお勧めです。

ただ、非課税枠を使い切ることが目的となってしまうと、思わぬ落とし穴にハマってしまうことにもなりかねません。

そのため、この章では上記の制度を併用するのが向いている人の3つのポイントをお話しします。

- お金に余裕がある

- 20年以上お金を引き出す予定がない

- 投資について考える時間がない

上記の3つのポイントに当てはまっていて、それぞれの制度の内容に不満がなければ併用することをお勧めします。

1-1 お金に余裕がある

まず、一つ目のポイントはお金に余裕があるかです。

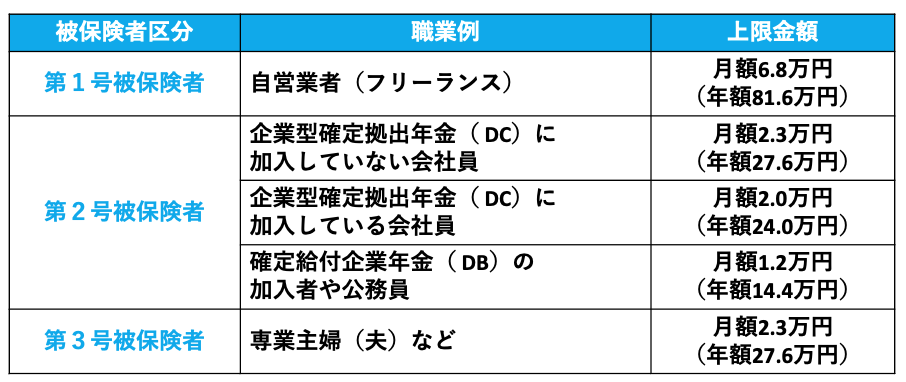

仮に新NISAの「つみたて投資枠」とiDeCoをそれぞれ満額で併用しようと思った場合、月々12.3万円〜約16.8万円、年間では約150万円〜約200万円が積立金額となります。

※新NISAつみたて投資枠を満額=月10万円の積立として試算しています

※下記の表のように、iDeCoの積立上限金額は被保険者区分によって異なります

そのため、最低でも月々の収支は5〜10万円程度のプラスでなければなりませんし、貯金などの投資以外の要素も考慮すると、毎月の収支は概ね積立金額の2倍以上の黒字であるのが理想的と言えます。

ただ、積立金額の2倍以上のプラスがなかったとしても、最低でも給与の3ヶ月程度の生活防衛資金などがあるのであれば併用を検討してみても良いでしょう。

生活防衛資金とは

万が一に備えて手元に残しておくべき現金のことです。例えば、病気や怪我、失業といったいつ起こるか分からない事象に対して、そのような事態が起こったとしても金銭的に問題がないように、お金を用意しておく考え方です。

一方で、毎月の収支に余裕がなく、生活防衛資金も蓄えられていないのであれば無理に併用するのはお勧めしません。

なぜなら、普段の生活に万が一のことが起こった際に対策が立てられませんし、長期投資が前提とはいえ、相場が不安定な時には心理的に大きな不安感を感じやすいからです。

どうしても併用をしたいという場合は、余分な支出の見直しをしたり、少額からでも構いませんので生活防衛資金を蓄えておくことをお勧めします。

1-2 20年以上お金を引き出す予定がない

二つ目のポイントは、20年以上お金を引き出す予定がないことです。

そのため、長期目線で投資するだけの余裕があるか、最悪の場合はご家族に相続できる方を想定しています。

余剰資金を使う予定のない方ということですので、前節とお金に余裕があるという点では共通していますね。

2023年末までの旧つみたてNISAの非課税期間は20年、iDeCoの場合は最大で40年以上になりますが、途中で引き出してしまうと恩恵を最大限に受けられませんし、そもそもiDeCoの場合は最短でも60歳以降まで引き出すことができません。

※2024年からの新NISAの場合は、非課税保有期間は無期限となりました

NISAであれば途中で引き出すことは可能ですが、売却時点で仮に資産が値下がりしていても損益通算ができないので、非課税枠を使うということが目的となって無理な運用をしないように注意しましょう。

1-3 投資について考える時間がない

三つ目のポイントは、投資について考える時間がない人にも適していると言えます。

NISAやiDeCoの主な投資対象は投資信託で、ファンドにもよりますが、様々な資産や地域に分散投資がされています。

ベンチマークを上回る運用を目標とするアクティブファンドに投資をするのであれば、知識を身につけたり時事的なニュースなども確認しておく必要があるでしょう。

しかし、ベンチマークに連動することを目標に運用されるインデックスファンドの場合、投資対象が同じであればパフォーマンスにほとんど差は出ません。

NISAやiDeCoの場合、長期間での運用を想定されているため、投資対象にもよりますが、一般的にインデックスファンドの期待リターンでも資産形成や老後の資金作りには十分すぎると言えます。

そのため、日頃の生活が忙しくてあまり勉強する時間を取れない、こまめに相場の動向を確認するのが難しいという方は、NISAやiDeCoの利用を検討してみても良いでしょう。

以降の章では、お金に余裕がない場合などに、あなたがNISAとiDeCoのどちらを優先したら良いかについてお話ししていきます。

これまでの文章を読んで自分には併用が厳しそうだなと感じた方は、この後も是非読み進めてください。

併用できる人も、勉強のために続きを読んでみてね〜。

今すぐ併用のポイントを知りたい方は、4章をお読みください。

\これから資産形成を始めたい方必見/

オンライン動画で視聴できるので、空き時間に気軽に見ることができます。

→ 無料オンライン講座のお申込みはこちら

2.NISAを優先すべき人

この章では、NISAを優先するのが向いている人についてお話しします。

ポイントは以下の3つです。

- 長期的な目線で資産形成したい

- まとまった資金がない

- 万が一の際に引出したい

NISAは、少額からの長期・積立・分散投資を後押ししてくれる非課税制度で、投資初心者にとっては特にありがたい制度ですので紹介するポイントは最低限抑えておきたいですね。

iDeCoと比較すると、万人受けしやすい制度ですが、自分に合っているかこの章で確認しましょう。

2-1 長期的な目線で資産形成したい

まず、大前提ではありますが、NISAでは「つみたて投資枠」が用意されており、その名のとおり長期的な目線で行う資産形成を手助けできる仕組みとなっています。

そのため、現在200本ほどあるNISAの対象商品は以下のような条件を満たしており、長期的な視点での資産形成に適している商品となっています。

- 分散されている

- コストが低い(信託報酬など)

- 運用が安定している

NISAの対象商品ならどれを買っても安心だね!

そんなことないよ!

対象商品だからといって100%安心できるわけではないから

投資する前に運用先や運用方針などを確認しよう!

投資先は、個人的な意見にもなりますが、期待リターンの高い株式に分散して投資が行われていることから、全世界の株式を対象としたインデックスファンドがお勧めです。

なぜなら、期待リターンの低い債券などでは非課税メリットを最大限に活かせませんし、アクティブファンドの場合は手数料が運用成績の負担になりやすいからです。

2-2 まとまった資金がない

まとまった投資資金がないという方にも、NISAが向いています。

NISAは、短期間での資産形成には不向きですが、2024年からの新NISAは非課税保有期間も無期限となっており、複利効果やドルコスト平均法なども活かせるため、投資資金が少ない方の資産形成に大きく役立つでしょう。

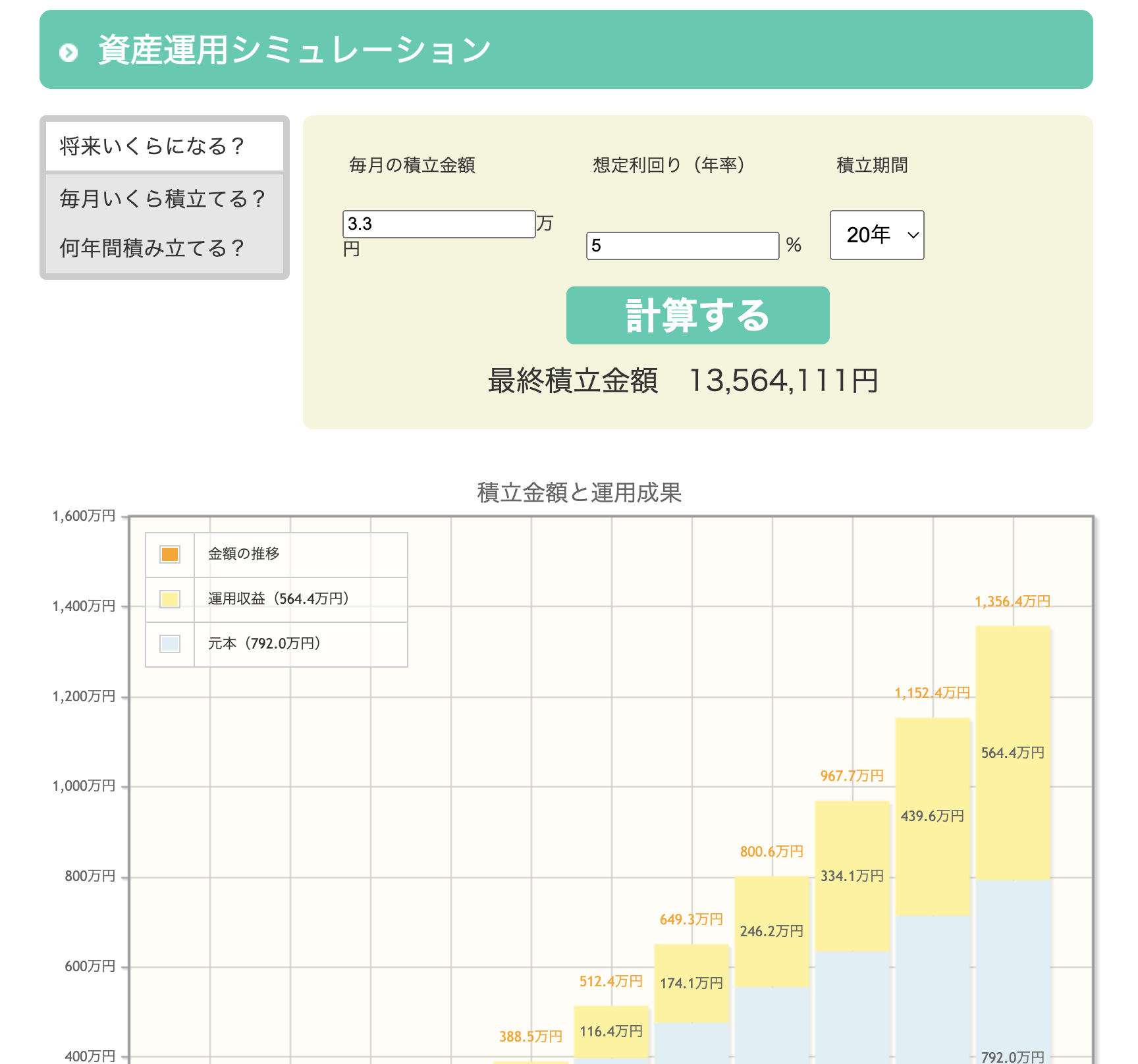

ちなみに、以下の写真は金融庁が提供している「資産運用シミュレーション」というサービスで、登録せずに無料で利用することができます。

こちらのサイトを利用して、毎月3.3万円、想定利回り5%で積み立てたと仮定すると、20年後には元利合計で約1,350万円になります。

世界の株式の平均的な成長率が8%くらいだから、

5%なら目指せそうだね!

もちろん、投資する商品や今後の世界経済の動向によってリターンは異なりますし、NISAの運用益をあてにしすぎるのも良くありません。

ただ、投資資金が少額であったとしても、時間を味方につけることで大きな成果を狙えることは覚えておきましょう。

2-3 万が一の際に引出したい

NISAとiDeCoを使い分けるポイントとして、途中で引き出しができるか?という点が挙げられます。

結論から言うと、NISAは途中で資金を引き出すことが可能ですが、iDeCoは特別な場合を除いて、最短で60歳以降まで引き出すことができません。

そのため、20代の方であれば40年近く資金を引き出せないことになってしまいますね。

資金を引き出せないという強制力は、確実に資産を積み上げていく方法としては適していますが、最低限の生活防衛資金がないと、万が一のことが起こった際に対応できない可能性があります。

生活防衛資金は給料の3ヶ月〜1年分あれば安心と言われているね!

万が一のことを考えて、資金を引き出せるという選択肢を残しておきたい方は、NISAの「つみたて投資枠」で積立投資を選択しても良いでしょう。

3.iDeCoを優先すべき人

iDeCoは、自分自身で年金以外の老後の資金を準備することに非常に役立つ制度で、ドルコスト平均法や複数の税制メリットを活かせます。

最近では銀行や郵便局にもポスターが貼っていたりするので見たことがある方も多いかもしれないですね。

本章ではiDeCoをやるべき人のポイント3つのポイントを紹介しますので、それぞれのポイントをしっかりと抑えておきましょう。

- しっかりと老後に向けた備えを行いたい

- 所得の多い方

- 勤めている企業に退職金の制度がない

3-1 しっかりと老後に向けた備えを行いたい

年金プラスαの老後への備えを考えたい方にはiDeCoは向いていると言えます。

iDeCoの特徴として、スイッチングができるという点がありますが、スイッチングという言葉、皆さんはご存知ですか?

簡単に言うと、スイッチングとは現在保有している金融商品( 投資信託など)を買い換えることですね。

NISAの場合、一度資産を売却するとその時点で損益が確定し、それ以降は現金化した資金で新たに商品を買い付けたとしても非課税メリットを受けられません。

一方で、iDeCoの場合は、売却して損益を確定させた後も、現金化した資金で新たに商品を買い付けて非課税で運用することができます。

※基本的にはスイッチングの回数に制限はなく、さらに年金形式で老後に受給する場合は、運用しながら資産を取り崩すことができます。

現代では時代の変化が激しいことに加え、投資期間が最大で40年以上にもなりますので、購入した投資信託の選択が誤っていたと後から感じたり、年齢を重ねるにつれて資産配分に対する考え方が変わる可能性も少なくありません。

相場環境やご自身の目標・目的の変化に応じてポートフォリオを調整できる点は、一般NISAやつみたてNISAとの大きな違いと言えるでしょう。

また、60歳以降まで引き出すことができず、流動性に難があるというデメリットが取り上げられることが多いですが、確実に資金を積み上げていくという点ではむしろメリットと言えます。

3-2 収入の多い方

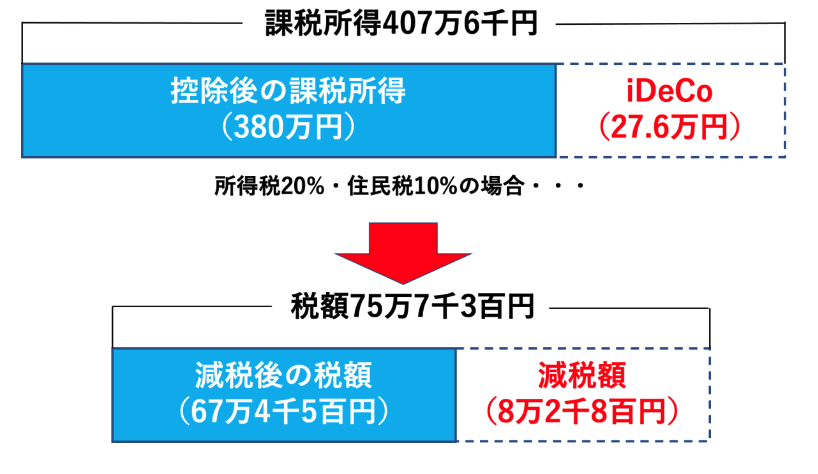

iDeCoの税制メリットの一つに掛け金の所得控除というものがあり、年末調整や確定申告で手続きをすることで、拠出した掛金は全額所得控除の適用を受けることができます。

所得控除の適用を受けることで、当年分の所得税と翌年分の住民税が軽減するので、節税メリットがありますね。

ちなみに、以下は年収650万円、年間の拠出金額が27.6万円(2.3万円/月)、課税所得が約400万円の方の所得控除と減税の例です。

課税所得が大きい人ほど所得税率が高くなるため、所得が多い人ほど節税効果が大きくなる傾向があります。

そのため、所得の多い人は将来への備えだけでなく、節税効果も期待してiDeCoを利用するのも良いでしょう。

3-3 勤めている企業に退職金の制度がない

勤めている企業に退職金の制度がない方もiDeCoを活用するのに向いていると言えます。

単純に退職金がない分を補えるというのではなく、受取時にかかる税金を抑えられるというのがここでお話しする一番の理由です。

具体的にどういうことかというと、iDeCoを一括(一時金)で受け取った場合のお金や会社から受け取る退職金は、それぞれ退職所得控除の対象となります。

※分割(年金)形式や、分割と一括を組み合わせた併用形式がありますが、確定拠出年金の加入者の大半は一括で受給しています。

例えば、企業からの退職金が1,500万円で退職所得控除が2,000万円、iDeCoの資産が1,500万円で退職所得控除が1,800万円だった場合、それぞれの退職所得控除の金額が受け取り金額を上回っているため、両方を非課税で受け取ることができます。

※iDeCoの退職所得控除は掛け金を拠出した期間になります。

ただし、一定期間(5年〜15年)を空けないで企業からの退職金とiDeCoの資産を一括で受け取った場合、1つの退職金としてみなされるため、勤続年数による控除のみとなります。

今回の場合であれば、退職所得控除は2,000万円のみということですね。

つまり、以下の式のように1,000万円に対して課税されてしまいます。

{1,500万円(退職金)+1,500万円(iDeCo)}ー2,000万円(退職所得控除)=1,000万円(課税対象)

そのため、勤めている企業に退職金の制度がない場合は、控除の枠を目一杯活用して運用益を全額非課税にすることも難しくないため、iDeCoの活用を検討されてみても良いでしょう。

4.NISAとiDeCo併用に関する「よくある疑問」

この章では、NISAやiDeCoを賢く併用するにあたって、疑問に持たれやすい3つのポイントについて解説します。

- 有効な活用の仕方

- おすすめ口座

- 少額ずつ併用はありか?

4-1有効な活用の仕方は?

NISAやiDeCoを有効に活用するポイントは、期待リターンの高い株式をメインに運用することです。

それぞれの制度は、長期的な視点で資産形成を行うもので、非課税メリットがあります。

そのため、期待リターンの低い定期預金や保険、債券などで運用している場合、非課税メリットを最大限に活かすことができません。

もちろん、株式のようにリスク性の高い資産の場合、コロナショックやリーマンショックなどの相場のクラッシュ時に資産を大きく減らしてしまう可能性があります。

しかし、20年以上の長期のスパンで投資を行う場合や、適切に分散されている株式のファンドに投資をするのであれば、一時的な資産の減少も大きな問題ではありません。

むしろ、積立形式で買付をされている場合であれば、価格が下がった時に購入できるため、平均取得単価を下げることができます。

年齢を重ねるにつれて、現金や債券などの低リスク資産の比率を増やしていくのは良いと思いますが、可能な限り株式などの期待リターンの高い資産をメインにポートフォリオを組み立てるのが良いでしょう。

4-2おすすめ口座は?

特にこだわりがなければ、SBI証券や楽天証券などのネット証券をお勧めします。

では、なぜ上記のようなネット証券が良いのでしょうか?

理由は、投資商品の豊富さとコストの低さの2点です。

この2点は、投資でより良い運用を行いたいのであれば、必ず抑えておかなければなりません。

対面の金融機関に多い傾向にある印象ですが、極端に取扱商品が少なかったり、諸々の手数料が高めなことが多いので、特にこだわりがなければ有名どころのネット証券を比較してみるのもお勧めです。

あくまで一例ですが、iDeCoの場合、「iDeCoナビ」というサイトで金融機関ごとに商品数や手数料を比較することができるので、そういったサービスを活用してみるのも良いでしょう。

4-3少額ずつ併用はありか?

個人的な考えにもなりますが、上限未満の併用はあまりおすすめしません。

※片方が満額でもう片方が上限未満という場合は除きます。

なぜなら、資金に余裕がない状態なのであれば、考える要素を必要以上に増やさないほうが心理的にも負担が少ないからです。

また、私が過去にお話をした方を振り返ると、資金に余裕がない状況下であれば、自分が投資をする目的や目標を深く考えてみると、片方の制度に集中した方が良いという結論に至った方が多いのも理由です。

もちろん、ご自身なりに考えた上で小額ずつでも併用したいと言うことであれば、併用も一つの選択肢にはなるでしょう。

ただ、特別な理由がないのであれば、自分が投資をする目的や目標を再度考えた上で、どちらかの制度を選択した方が良いでしょう。

5.まとめ

NISAとiDeCoを併用するのに向いている人の3つのポイント

- お金に余裕がある

- 20年以上お金を引き出す予定がない

- 投資について考える時間がない

NISAを優先すべき人

- 長期的な目線で資産形成したい

- まとまった資金がない

- 万が一の際に引出したい

iDeCoを優先すべき人

- しっかりと老後に向けた備えを行いたい

- 所得の多い方

- 勤めている企業に退職金の制度がない

コメント