老後資金2000万円問題などから、将来のお金について不安を感じたり、

「積立」という言葉をきいて関心を持たれた方もいらっしゃるのではないでしょうか。

そういう方によくある悩みとして、以下が考えられます。

・株の積立をする方法が知りたい

・株と投資信託の積立の違いが知りたい

・株の積立のメリット・デメリットを知りたい

・株の積立は利益を出しやすいのか知りたい

このような方がこの記事を読み、投資の基礎的な知識を身につけると下記のような可能性がひろがります。

・株の積立と投資信託の積立を適切にできるようになる

・株の積立の利益の一定部分を非課税にできるようになる

・安定的な資産形成ができるようになる

元証券ディーラー・個人投資家歴18年の筆者がポイントをお伝えすると、

投資の基礎的な学習をされていない株初心者の方は

まずはインデックスファンドの投資信託の積立をおすすめします。

その大きな理由の1つは個別銘柄の選択や銘柄の入れ替えなど自分で行う必要がないからです。

その上で、投資の基礎的な学習がすんだら、株の積立をはじめても良いと思います。

より詳しく知りたい方はこの記事を読み、さらに下記のポイントも理解していただきたいと思います。

“この記事でわかること”

・投資信託の積立だけでなく、株の積立もできる

・株の積立に合った投資スタイル

・株の積立での新NISA活用法

・初心者には株の積立より投資信託の積立がおすすめな理由

これらのポイントについて、先に結論をお伝えします。

・投資信託だけでなく、株の積み立ても可能

・ インデックス ファンドの投資信託で積立をし、株の積立は日本株の高配当、高配当、特に連続増配銘柄へ多数分散して積み立てるのがおすすめ

※詳細は1章にて

・ つみたてNISAはインデックスファンドの投資信託で積立、新NISAで高配当銘柄へ多数分散しての株の積立がおすすめ

・ 投資信託の積立、株の積立について、最大で合計360万円保有額があり、 売却で利益が出た場合や配当をもらった分について、非課税になる

・新NISAのデメリット「損失分を翌年以降に繰り越しできない」は配当をもらうことでカバー

※詳細は2章にて

・株の積み立て、投資信託の積み立ての違い、メリット・デメリット

・大事なのは長期・分散・積み立て

※詳細は3章にて

監修者:市川雄一郎

監修者:市川雄一郎

グローバルファイナンシャルスクール校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

株の積み立ては基礎的な知識を習得後、実践で試したい人におすすめ

前提としまして、株の積立が向いている人として、下記が該当します。

・買いたい株が単元株で買えない人

・株の勉強が一通り終わり、勉強内容を確認したい人

株の積立に向いている人について、下記の記事で解説されていますので、興味のある方は御覧ください。

株の勉強が一通り終わり、勉強内容を確認したい人、基礎的な知識を身につけた上で実践で試したい人にとって、株の積立は適しています。

では株の積立の概要について確認していきましょう。

1-1 そもそも株の積立は可能なのか

「株の積立ってできるの?」と思われる方もいらっしゃるかもしれません。

投資信託の積立だけでなく、実は株の積立も可能です。

どんな銘柄が株の積立にむいているかといいますと、日本株と米国株があげられます。

ここでは日本株、米国株の特徴、おすすめの投資スタイルなどについて、まとめています。1つずつ確認していきましょう。

株の積立の対象(日本株・米国株)

株の積立の対象としておすすめなのは日本株と米国株になります。

株の積立の具体的なポイントは下記です。

・日本株の高配当、特に連続増配している株の積立を単元未満株で行う

・高配当ETFで米国株の積立を単元株で行う

日本株、米国株の2つはそれぞれの特徴があります。

それぞれを確認し、ご自分に向いているかどうか考えてみましょう。

| 主な項目 | 日本株 | 米国株 |

| 税金の申告 | 特定口座は確定申告不要 | 配当については 確定申告したほうが良い |

| 情報が身近か否か | 比較的身近 | 身近でない場合もあり |

| 単元株の単位 | 100株単位が多い | 1株から売買可能 |

| 値幅制限 | あり | なし |

| 為替リスク | なし | あり |

| 本決算 | 3月・9月が多い | 12月が多い |

それぞれの項目について詳しく解説していきます。

税金の申告

日本株

特定口座であれば、売却益、配当にかかる税金20.315%について、源泉徴収されるため、確定申告は不要です。

米国株

特定口座であれば、売却益にかかる税金20.315%について、源泉徴収されるため、確定申告は不要です。

配当にかかる税金に関しては、米国にて10%が課税されます。

その後、日本にて、20.315%が課税されます。

この事から、配当は二重課税となってしまいます。

しかし、確定申告で外国税額控除が適用される事で、米国にて課税される10%分を控除(所得から差し引く)事が可能です。

株の積立をする場合は新NISAの成長投資枠で行うのが理想的です。

その理由はNISA制度は売却益、配当の利益への課税が非課税であることから、確定申告が不要になるためです。

情報が身近か否か

日本株の場合は国内で事業を営む会社であれば、比較的身近に感じることもあります。

日本株の積立をする場合、単元未満株で高配当株、特に連続増配している株を積み立てるのがおすすめです。

米国株の場合、多くの日本人にとって、全く馴染みのない銘柄も散見されます。米国株の情報について、個別銘柄まで調べるのは難しいという方もいると思います。

そういう方が米国株の積立をするならば、ETFがおすすめです。ETFについては下記の記事に詳しく解説がされております。

そもそもETFとは?

ETFとは要するに個別株のフルーツの盛り合わせのようなもので、投資信託の運用会社がたくさんの銘柄に分散して投資してくれます。

株の積立に比較的適している米国のETFとして、高い配当を銘柄に投資をする高配当ETFがあります。

具体的にどのETFがよいかは下記の記事で詳しく解説がされております。

【高配当株ETF3選】

これらはもちろんリスクは0ではありませんが、連続増配銘柄や高い配当を出す多数の銘柄に分散して投資をしていることもあり、下落のリスクを分散・ある程度緩和することが可能です。

単元株の単位

日本株の場合はREITなどを除くと多くが100株単位での投資になります。

例えば、東京エレクトロンに100株で投資をするとしても、株価が4万円ならば、最低単位ですら400万円必要です。

よって、日本株の株の積立は単元未満株で行うのが現実的です。

それに対して、米国株の場合、Googleの持ち株会社であるAlphabetの株価が100ドルの場合、最低単位で100ドル(1ドル130円とした場合、13,000円)で投資が可能です。

こうした特性を生かして、マネックス証券のように米国株の自動積立が可能な証券会社もあります。

株の積立をする場合、米国株は高配当ETFならば、単元株でも基本的に問題がありません。

理由は例として、どの高配当ETFも1単元でくらいなためです。

値幅制限

日本株の場合はストップ高、ストップ安と言われるような値幅制限があるため、無制限に株価が変動することはありません。

それに対して、米国株の場合、値幅制限がないため、想定外に大きな変動幅をする場合があります。

株の積立をする場合、短くても数ヶ月、長い場合は数年以上は保有することになるため、そこまで気にする必要はありません。

本決算の多い時期

日本株は3月と9月、米国株は12月に多くの本決算が発表されます。

本決算とは1会計年度での会社の業績の報告のようなものになります。

もしも、業績が悪化している場合、その影響から、株価が下落したり、配当が減る(減配)、または出なくなる(無配)こともあります。

多くの高配当株の積立をする場合、長期的に配当が減りそう、もしくは配当がなくなりそうといった場合はその株を売却した上で、もっと有望な株の積立にその分の資金をまわしてもよいです。

株の積立でおすすめの投資スタイルは高配当株投資

株の積立は高配当投資との相性が良いです。

高配当株投資とは高配当株投資とは配当利回りが高い銘柄に投資をし、値上がり益だけでなく、配当の利益も得る事を目指す投資です。

他にも色々な投資スタイルがありますが、主な投資スタイルを見てみましょう。

| 投資スタイル | 特徴 | 株の積立との相性 |

| 高配当株投資 | ・無配や減配がなければ、配当がもらえる | ○ |

| 成長株投資 | ・業績が予想以上の成長をする場合、株価が大きく上昇する ・業績が投資家の期待を下回った場合、株価の下落も大きい傾向がある | △ |

| バリュー投資 | ・その企業本来の価値や保有資産に比較して、割安な状態で投資するため、値下がりリスクを下げられる ・見通しが外れると割安な株価が更に下落することがある | △ |

株の投資スタイルはここに記載したもの以外もたくさんありますが、代表的なもののみ記載をしています。

→高配当株・インカム目的投資

配当をもらうことインカムゲインと言いますが、

配当株・インカム目的投資とはその高い配当を出してくれる銘柄に投資する手法です。

→成長株投資

成長株投資とは業績の将来的な成長により、株価の長期上昇の可能性のある銘柄に投資する手法です。

→バリュー投資

バリュー投資とは 株価が 本来の企業価値や企業の保有する資産価値 よりも割安な状態の銘柄に投資をする手法です。

投資学習をある程度しているレベルの初級者の方にとって、株の積立と高配当株との相性は比較的良いです。

理由は配当をもらうことで、損益のブレ、リスクの減少が狙えるためです。

更に積立+高配当株+NISAの組み合わせについて、後で解説します。

1-2 株の積立をするメリット

株の定期的な積立にどんなメリットがあるか、気になる人も多いと思います。

大きく2つのメリットがあります。それぞれ確認しましょう。

①値動きの平準化により、精神的負担が減る

自分の持ち株の損益が上下に触れると精神的に負担がかかり気になってしまう場合があります。

積立の場合、買うタイミングを定期的に分割して投資をしていくので 、その分、一度に全額投資するよりも損益のぶれが緩やかになり、精神的負担が減ります。

②知識増加→銘柄の目利き力向上

初心者の方が知識をある程度学んだうえで投資を始めると生活やSNSの中で自分の投資をした銘柄に関連する情報をたくさん認識するようになります。

心理学のカラーバス効果とよばれるものです。

こうした情報を多くみていくことで、銘柄の目利き力が向上します。

これらのメリットを知った上で、株の具体的な積立方法を見てみましょう。

1-3 株の積立方法

ここでは株の積立方法の特徴等について触れたいと思います。

株の積立方法として、単元未満株、「るいとう」(株式累積投資)などがありますが、投資の初心者の方には単元未満株での株の積立の方がおすすめです。

理由は単元未満株の場合、例えば、SMBC日興証券「キンカブ」では100円から株の積立が可能ですが、るいとうでは1銘柄につき月10,000円からと金額的な問題があるためです。

単元未満株の積立方法

単元未満株の積立方法は大きく分けて下記の4つになります。

・証券会社を選ぶ

・積立をする株を選ぶ

・資金配分を決める

・定期的に積立をする

それぞれについて、簡単に説明したいと思います。

・証券会社を選ぶ

筆者はあくまで個人的にはSBI証券を利用しています。

しかし、利用される方々のそれぞれの目的等によって、最適な証券会社は変わってきます。

そのため、「1-4 株の積立ができる証券会社」で後述いたします。

・積立をする株を選ぶ

高配当株を選ぶコツは大まかに下記の2点になります。

・業績が安定している

・長期間高い配当利回りが維持されている

高配当株の注意ポイントは下記に詳しく解説がされております。

業績が良く高配当の株に投資する

また、どんな銘柄が良いかについては「1-5 株の積立で利益を上げるコツ」に後述しております。

・資金配分を決める

投資初心者の方ならば、 銘柄数を数十以上に分散させて、積立をするとリスク分散につながります。

しかし投資の学習をしていき、株価、業績の先行きに期待が持てる銘柄についてはある程度資金を多めに積み立てても良いです。

・定期的に積立をする

株の積立を開始した場合、積立対象に選んだ際の条件が崩れない限り、定期的に積立を継続することが重要です。

積立の頻度はたとえ毎日でも毎月でも運用成績にそこまで影響がありません。

ではどのような証券会社で積立をすべきか、次の記事で確認しましょう。

1-4 株の積立ができる証券会社

ここでは証券会社とその主な特徴を紹介します。

筆者個人としては、SBI証券のS株を利用しており、その便利さを実感しています。

株の積立で利用する証券会社選びで重要なポイントは大きく2つです。

①取り扱い銘柄数が多い

②手数料が安い

①については銘柄数が多いほど、投資のチャンスも増大します。

②については、手数料は0円で、売値と買値の差額であるスプレッドのコストがかかる証券会社もあります。

証券会社を選ぶ上で、上記の①②はかなり重要です。

個人的にはSBI証券のS株は上記①②の点で使いやすいと感じています。

他におすすめな証券会社は米国株の場合はマネックス証券がおすすめです。

自動積立設定が可能なためです。

また、少額から株の積立を始めてみたい方には100円から株の積立が可能なSMBC日興証券の「キンカブ」、ポイント投資ができるPayPay証券などもおすすめです。

2023年3月現在、楽天証券も単元未満株のサービス 「かぶミニ」を開始するようです。

特徴として、リアルタイムで約定や買ったその日のうちに決済する日計り取引も可能とのことですが、サービス開始直後で取り扱い銘柄数が100前後からとまだ少ないため、今後の動向に注目したいと思います。

人によって、証券会社に求めるものが違うため、下記の図を参考にしながら、自分に合ったものを選ぶと良いでしょう。

| 主な証券会社 | 主な特徴 |

| SBI証券(取引サービス名:S株) | 取り扱い銘柄も多く、配当金受け取り可、最低投資額数百円〜 |

| マネックス証券(取引サービス名:ワン株) | 配当だけでなく、優待や貸株金利も受取可能 |

| auカブコム証券(取引サービス名:プチ株) | 自動積立設定、優待や配当の受け取りが可能 |

| SBIネオモバイル証券 | 少額投資、Tポイントでの投資が可能 |

| LINE証券(取引サービス名:いちかぶ) | 一株数百円から投資可能、平日は夜21時まで取引可能 |

| CONNECT(取引サービス名:ひな株) | 配当の受け取り、定期買付が可能 |

| SMBC日興証券(取引サービス名:キンカブ) | 100円から投資可能 |

| PayPay証券 | 個別株だけでなく、ETFにも投資可、ポイント投資も可 |

株の積立ができる証券会社を知った上で、株の積立で利益を上げるコツを確認しましょう。

1-5 株の積立で利益を上げるコツ

株の積立で利益を上げるコツは「良い銘柄をえらぶこと」です。

具体的には「財務内容が良く、収益を着実にあげ、配当を出し続けている」銘柄だと良いです。

更に

- 業界のリーダー的存在の銘柄

- 連続して増配している

- 減配していない期間が長い

だとなおよいです。

逆に気をつけるべき点は下記になります。

- 業績悪化→株価下落→配当利回りアップをしていないか

- 過去の配当金額と配当金額を比較し、安定して同じような配当金を出しているか

- 「1株配当額」が「1株利益」を上回っていないか

このような要素が当てはまった場合は売却をして、違う高配当株にその分の資金で積立をしていっても良いです。

1-6 過去の事例から分かる、株の積立で失敗しないコツ

株の積立をする場合は銘柄の分散をするとリスク分散につながります。

その根拠となる事例として東京電力の事例があります。

3.11の東日本大震災の際に東京電力の株価は震災直前から最大で約90%下落しました。

震災前は不景気に強いディフェンシブ銘柄の代表的存在で、外国人投資家にも人気でした。

自社の株を定期的に積み立てる社員持株会というものがあり、

数十年積み立てていた社員の方もいたようですが、相当な損失になったものと推察されます。

こういう事にならないためにも、大事なことは

①買う判断基準を満たさなくなったら売る

②銘柄を分散して株の積立をする

この2つがポイントになります。

特に「②銘柄を分散して株の積立をする」については世界の景気に左右されやすい景気敏感銘柄、左右されにくいディフェンシブ銘柄、世界経済よりも国内需要に影響を受けやすい内需銘柄、様々な種類の銘柄に分散することで、世界中の株式市場が大暴落した際にリスクを下げることが可能です。

これらを踏まえ、次の章では初心者でも比較的取り組みやすい投資信託の積立、株の積立と新NISA活用パターンを解説します。

初心者がおさえるべき「株の積立」と新NISAのポイント

ここでは

ここでは

・基礎的な投資知識を学び始めている

・積立をしたい

・つみたてNISA,NISA等お得な税制度を利用したい

・でも、何をすべきかわからない

そんな方におすすめの新NISA活用パターンをご紹介したいと思います。

まずは新NISAのポイントをおさえましょう。

1-1 初心者にわかりやすく解説!新NISAのポイント

新NISAのポイントを理解しておくと株の積立での資産形成に成功する確率が上がります。

まずは下記の図を確認していただいた上で、次に新NISAのポイントを説明したいと思います。

上の図から、株の積立をする上でおさえるべき新NISA制度のポイントは4つです。

・新つみたてNISAと新一般NISA(成長投資枠)の制度の併用は可能

・非課税保有期間が無期限

・対象商品がつみたて投資枠は投資信託、成長投資枠は投資信託、株

・年間非課税保有額がつみたて投資枠が120万円、成長投資枠が240万円

つまり、新つみたてNISA、新一般NISAの金額の上記の枠内で利益がでても、課税されない。

株の積立は長期が前提であることから、無期限という点は株の積立をする上で有利にはたらく可能性が高いです。

また、新一般NISAの年間非課税保有額が240万円である点も多くの人にとっては枠を使い切るまで余裕のある額といえます。

これらのポイントを踏まえて、初心者でも比較的取り組みやすい新NISA活用パターンを確認しましょう。

2-2 株の積立で初心者でも比較的取り組みやすい新NISA活用パターン

株の積立の初心者が比較的取り組みやすい新NISA活用パターンは下記です。

①投資信託の積立:つみたてNISAで世界の株価指数などに分散・連動するインデックスファンドの積立で、指数に連動した、いわば市場の平均点の運用成績を目指す

②株の積立:NISA(成長投資枠)で日本株中心に高配当、特に連続増配銘柄の株の積立ををして、配当を非課税でもらうことを目指す

この組み合わせはならば、①があることで、長期的には世界経済の成長に連動した運用成績が実現可能が期待でき、その上で、②で配当をもらえる可能性もある事から、より手堅い資産形成が目指せるためです。

しかも、NISAを利用することで上記の①②ででた利益を非課税にすることが可能です。

また、この①②の組み合わせだとNISA制度のデメリットをカバーしやすくなります。

次で詳細を解説していきますね。

2-3 NISAの損失繰越できない点を配当をもらうことでカバー

投資はリスクがあるものであり、人によっては年間の損益もブレることがあると思います。

特に投資初心者のうちはなおさらです。

その上で、NISAには「損失繰越」ができないというデメリットがあります。

ここではそのデメリットをカバーする方法を解説いたします。

“損失の繰越とは”

損失繰越とは例えば、その前年の損失が10万円あり、その年の利益が20万円の場合、前年の損失をひいた額の10万円が課税額となるような、いわばある年の損失で利益が出た年の税金を少なくできる制度、これが損失繰越です。

初心者の方が損失繰越できない点を比較的カバーしやすい方法は「新一般NISA(成長投資枠)で高配当株の積立をし、非課税で配当をもらう」ことになります。

理由は2点あります。

・積立も配当目的の投資も長期スパンが前提となる点で相性が良い

・業績悪化などの場合は無配や減配リスクもあるが、銘柄を分散させることで対応

たとえ、売却損がでたとしても、配当がもらえたら、その分は損が減ります。

また、新一般NISAは無期限である事から、長期的に高配当株投資をする上でそのメリットが活かせます。

ここまで株の積立のポイントと株の積立でのNISAの活用法についてを確認しました。

これらの内容がもしも、「自分には難しい」と感じた場合は投資信託の積立がオススメです。

詳細は次の章にて説明いたします。

初心者には、個別株の積立より投資信託の積立がおすすめ

積立は資産形成をする上で比較的堅実な資産運用になります。

そもそも、長期的な資産形成の重要なポイントは長期・分散・積み立てです。

その上で、結論としまして初心者には株の積立より、世界の株価指数などに分散・連動するインデックスファンドの投資信託の積立がおすすめです。

その大きな理由の1つとして、株の積立の場合、銘柄を選択する際などは特に投資に関する基礎的な知識が必要なためです。

それに対して、投資信託の場合は銘柄選択はファンドマネージャーで呼ばれるプロの投資家が代理でおこなってくれます。

投資の基礎的な知識がない初心者の方に株の積立よりもインデックスファンドの投資信託の積立をおすすめする理由は他にも様々な理由があります。

株の積立と投資信託の積立の違いやメリットデメリットの観点から、この章で詳しく解説していきたいと思います。

3-1 個別株の積立と投資信託の積立のちがい

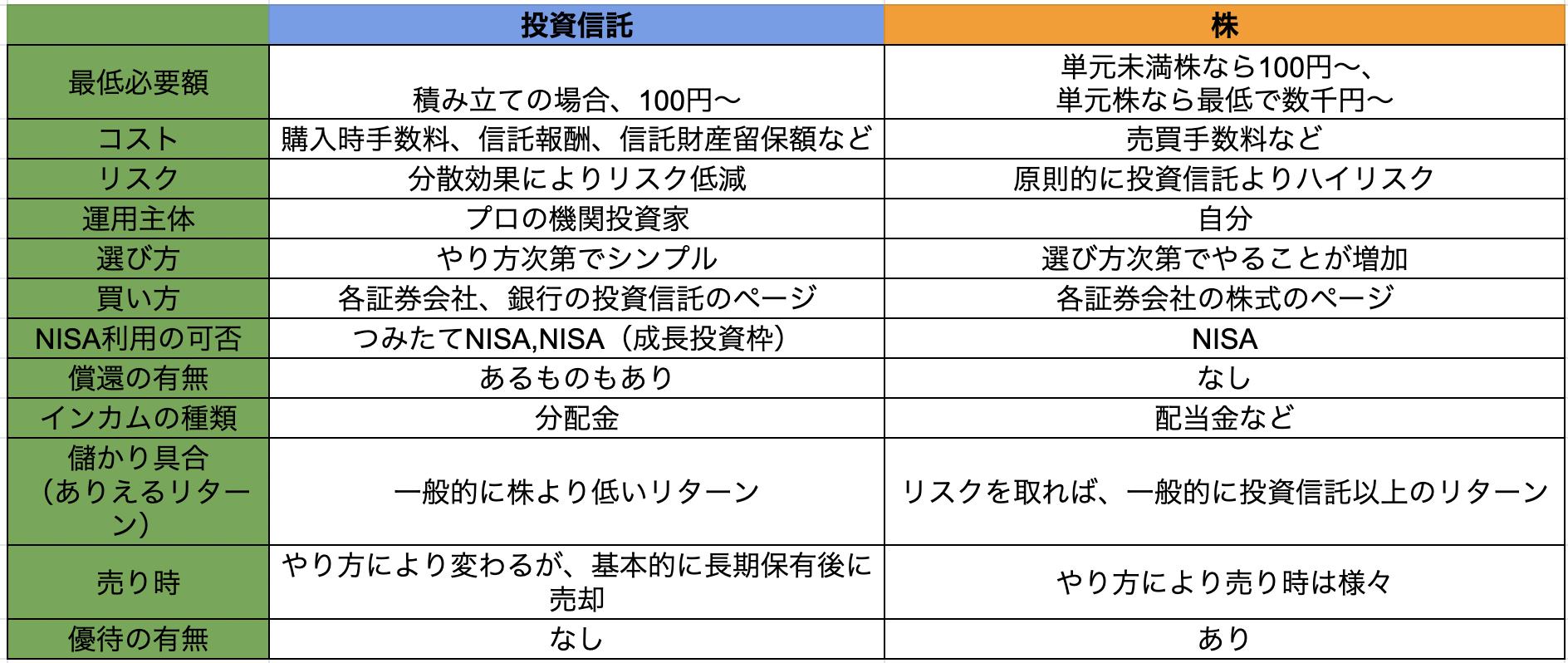

大前提としまして、株と投資信託のちがいについてはこの表で確認ができます。

詳細を知りたい方はこちらの記事をご覧ください。

詳細を知りたい方はこちらの記事をご覧ください。

投資信託と株の違いを徹底比較!13項目から知るあなたに合った投資法

株の積立と投資信託の積立の主なちがいは以下になります。

主なちがい①:リスク分散の有無

主なちがい②:経済成長に連動するかどうか

主なちがい③: 運用する人が自分か否か

それぞれ確認しましょう。

主な違い①:リスク分散の有無

投資信託の場合は例えばインデックスファンドであれば、世界の全ての市場に資金が分散され、リスク分散が可能です。

その分、リターンも低くなるともいえます。

しかし、初心者の方にとってはいきなり高いリターンを目指すのは適切ではありません。

そのため、分散効果のあるインデックスファンドの投資信託の積立がおすすめです。

主な違い②:経済成長に連動するかどうか

例えばインデックスファンドの投資信託であれば、短期間に資産価格が上下に上がったり下がったりしたとしても、過去の統計では長期的には経済成長に連動し、上昇しております。

その点から、初心者の方にとっては長期的な資産形成に向いていると言えます。

主な違い③:運用する人が自分か否か

投資信託の場合は運用会社のファンドマネージャーと言うプロの投資家が各指数や銘柄の投資資金の配分、売買のタイミング判断などを代理でおこなってくれます。

それに対して、株の積立の場合は銘柄分析、リスクの検討、銘柄の入れ替え等全て自分で判断する必要があります。

そのためには投資の基礎的な知識が必要になります。

これらの点から、株の積立よりもインデックスファンドの投資信託の積立の方が初心者の方にはおすすめです。

以上の3点の主なちがいを踏まえた上で、株の積立と投資信託の積立の主なメリット・デメリットについて確認したいと思います。

3-2 個別株の積立と投資信託の積立のメリット・デメリット

株の積立の主なメリット、主なデメリットを見てみましょう。

株の積立メリット

①一通りの知識をインプットした後、試しに実践するのに向いている

②多銘柄分散の高配当株投資+NISAと相性が良い

株の積立デメリット

①倒産リスクがある

②売り時、銘柄入れ替えの要否、資金配分等を自分で事前に想定する必要がある

投資信託の積立の主なメリット

①銘柄選択の手間がない

②資金配分の修正や銘柄入れ替えが不要

投資信託の積立の主なデメリット

①リスク・リターンが低い

②銘柄の目利き力が身につかない

それぞれ、順に確認していきましょう。

株の積立の主なメリット

①一通りの知識をインプットした後、試しに実践するのに向いている

知識を学んだうえで実際にたとえ100円でも身銭を切って投資することで、経済のニュースを見た際や日常生活の中で、自分の投資した銘柄に関する情報が目に入りやすくなり、アンテナが広がります。

②多銘柄分散の高配当株投資+NISAと相性が良い

株の積立は長期での資産形成が前提となります。

長期を前提とした投資スタイルの1つが高配当株投資です。

株式や投資信託を売って得た利益、配当でもらえる利益などに税金がかからないNISAという制度があります。

また、NISAは無期限であることからも、より有利な長期的な資産形成につながります。

これらをおさえた上で株の積立の主なデメリットも確認しましょう。

株の積立の主なデメリット

①倒産リスクがある

どんな銘柄でも永遠に上がるものはありません。

中には業績不振のため倒産する会社もあります。

また上場廃止といって、株式市場で売買できなくなる銘柄もあります。

②売り時、銘柄入れ替えの要否、資金配分等を自分で事前に想定する必要がある

・その銘柄がどんな状態になったら売るか?

・投資している銘柄を売却して新たな銘柄に投資するか?

・投資する銘柄の資金の配分をどうするか?

など自分で事前に判断基準を想定する必要があります 。

それでは株の積立と比較する意味で、投資信託の積立の主なメリットを確認しましょう。

投資信託の積立の主なメリット

①銘柄選択の手間がない

株の積立とちがい、例えばインデックスファンドの投資信託の積立の場合は自分でどの会社の株に投資するかなどを考える必要は全くありません。

②資金配分の修正や銘柄入れ替えが不要

投資先への資金の配分を適正な状態にするリバランスについて、運用会社のプロの投資家がやってくれます。

また、投資に適さない銘柄から投資すべき銘柄の入れ替え(スイッチング)もS&P500や日経平均などの指数の場合は自分でやる必要がありません。

投資信託の積立の主なデメリット

投資信託の積立のメリットに対して、デメリットも確認しましょう。

①リスク・リターンが低い

リスクが分散されて低くなるということはリターンも低くなる事を意味します。

大きな増加というのはなかなか見込めにくいのが現状です。

②銘柄の目利き力が身につかない

プロの投資家が銘柄を選択してくれるため、個別銘柄の目利き力が身につきません。

以上のような観点から、株の積立、投資信託の積立のメリット、デメリットを総合的に考えますと

・特に投資の基礎的な学習などは望んでいない

・平均的なリターンで良いので、あまりリスクを取りたくない

・資産運用にあまり時間をかけたくない

特に上記にあてはまる方は株の積立より、インデックスファンドを前提とした投資信託の積立がおすすめです。

3-3 大事なのはこれだけ!長期・分散・積み立て

資産運用は長期的な継続を前提としますが、そのポイントは「長期・分散・積立」になります。

なぜなら「長期・分散・積立」をすると投資初心者でも比較的利益を出しやすいといえるからです。

「長期」的な経済成長に連動するように、投資対象となる市場と投資タイミングが「分散」されているインデックスファンドの投資信託を継続的に「積み立て」る事が初心者の方にむいております。

理由はインデックスファンドの投資信託の積立ならば、個別銘柄の選択や入れ替え等の手間がないことや、アメリカなどでも老後資金などをまかなうことができた事例が多くあるためです。

よって、この基本をおさえた投資信託の積立が初心者におすすめです。

一方で、銘柄研究などの相応の努力・学習の必要なのが株の積立といえます。

いわば、基本に対しての応用になります。

見方を変えると、銘柄研究等基礎的な投資の学習ができる人ならば、投資信託の積立で手堅く資産形成した上で、本記事で紹介している株の積立+新一般NISAで非課税で配当をもらうような、より魅力的な資産形成も実現できます。

まとめ

・株の積立の場合、銘柄を選択するなど、投資に関する基礎的な知識が必要

・基礎的な知識を身につけた上で実践で試したい人にとって、株の積立はおすすめ

・基礎的な知識を身につけた上でなら、株の積立は多銘柄分散の高配当株投資+NISAと相性が良い

・大暴落の際のリスクを下げるため、株の積立は景気敏感銘柄、ディフェンシブ銘柄、内需銘柄等に分散

・NISAは売却益や配当の利益の税金20.315%が非課税になる

コメント