投資を始めたものの、売りどきが分からない!

投資は出口が難しいらしいけど、どうしたらいい?

あなたは投資の出口戦略をしっかり立てて投資をしているでしょうか?

もし出口について何も考えていない状態だとすると危険だと言わざるをえません。多くの人が投資を気軽に始める一方、出口で失敗することが多々あるのです。

今回は投資の出口戦略について、30代でセミFIREを達成した筆者が分かりやすくお伝えします。

この記事で学べること

・投資の出口戦略3つのパターン

・人生のステージに合わせた出口戦略

・積立投資の出口戦略とオススメ手法

・つみたてNISAの出口戦略

・iDeCoの出口戦略

すでに投資を始めている方も、そうでない方も、参考になる内容なのでご一読いただければ幸いです。

この記事をご覧の方で 投資信託、つみたてNISA、iDeCoなどを運用中の方もいるかと思いますが、「【投資の勉強】初心者はこれだけでOK!何からどんな方法でするべきかを完全理解」の記事では投資の基本知識から、利益を出すために必要な知識をまるっとまとめて解説しています。

すでに投資を運用中で出口戦略をお考えの方も今一度、投資の勉強としてお読みください。

監修者:市川雄一郎

監修者:市川雄一郎

グローバルファイナンシャルスクール校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

目次

1章 投資の出口戦略の3パターンを知ろう

投資を始める時は「いかに儲けるか」を目指す人がほとんどのはずですが、それと同時に投資の出口戦略についても考えておきましょう。

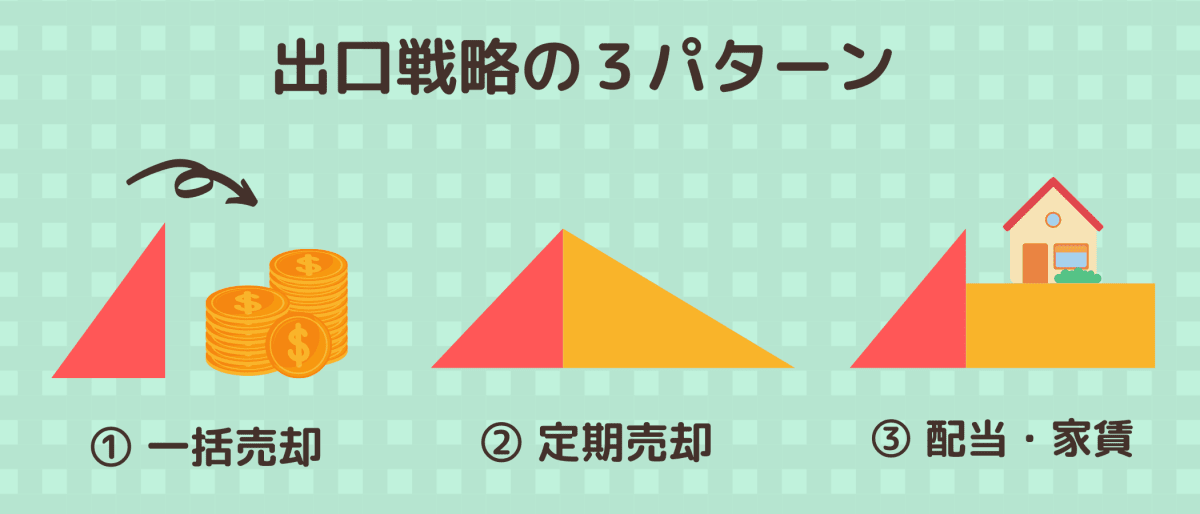

まず、出口戦略の3つのパターンをご紹介します。

出口戦略の3パターン

① 一気に売り抜ける・一括売却パターン

② 少しずつ売っていく・定期売却パターン

③ 売却はせず配当や家賃を得ていく・配当パターン

① 一気に売り抜ける・一括売却パターン

1つめの出口は、一気に全部を売ってしまう「一括売却パターン」です。

これは株の売買がイメージしやすいのではないでしょうか?

一括で売り抜けるメリットは、大きく価格が上がっているタイミングならば、一番利益が得られることでしょう。

もちろん損切りにおいても原則は同じです。いま損失の状態であっても、結局今後も株価が戻る見込みがないならば、いま全部売っておくのがベストです。特に株式は、会社が上場廃止になれば紙クズ同然です。

一括売却のデメリットは、当然その時がベストタイミングかは後にならないと分からない、ということです。

「自分が株を売ったタイミングで、更に株価が上がった」というのは株式投資で誰しもが経験することでしょう。

このように、一括売却はハイリスク・ハイリターンなのです。

② 少しずつ売っていく・定期売却パターン

2つめの出口は、少しずつ定期的に取り崩していく「定期売却パターン」(分散売却とも)です。

これは積立投資(つみたてNISAやiDeCoなど)でやっていることの逆のイメージです。つまり毎月や3ヶ月に1回など、決まったタイミングで定期的に売却する方法です。

この方法のメリットは、

・定期的に売却するので、日々の株価変動に踊らされない点・現金化した資産以外は、運用が継続される点

などです。この定期売却については、後の章でより詳しく説明していきます。

③ 売却はせず配当や家賃を得ていく・配当パターン

出口の3つ目は、売却せずに配当や家賃収入を得ていくパターンです。

このパターンのメリットは、「資産を売却しない」ので資産が無くなる心配がほぼ無いことです。もちろん株式など、倒産・破産の恐れがある資産もありますが、今回はその可能性は除外しておきます。

ずっと配当を出し続ける資産を持つことは、特に長生きをした場合の強い味方となってくれます。

例えば、年収400万円を投資で得たければ、年4%運用で1億円程度の投資資金を用意しておきたいところです。これで理論上は、資産を取り崩すことなく運用を続けていけます。(税金は計算に含めず)

デメリットは、配当などは年4%前後程度なことが多いですから、老後の生活資金としていくには、ある程度大きな運用資産が必要なことです。

人生の目的に合った出口戦略を立てよう

このように投資の出口の3つのパターンを見てきました。

上記①〜③のうち1つに絞る必要はなく、組み合わせて使うイメージで良いでしょう。

また、資産額や人生のゴールはタイミングにより変化するものなので、その都度、出口戦略も変化するものだと考えておきましょう。

例えば、最初は、

「資産を一括売却して、大きな家を買って住みたい」

と思っていた人でも、

「家は両親から相続したから、やっぱり安定収入を目指そう!」

というように変更しても良いでしょう。

出口戦略は臨機応変かつ着実に計画していきましょう。

2章 人生のステージに合わせて出口戦略を立てる

この章では出口戦略の開始時期と方法を解説していきます。

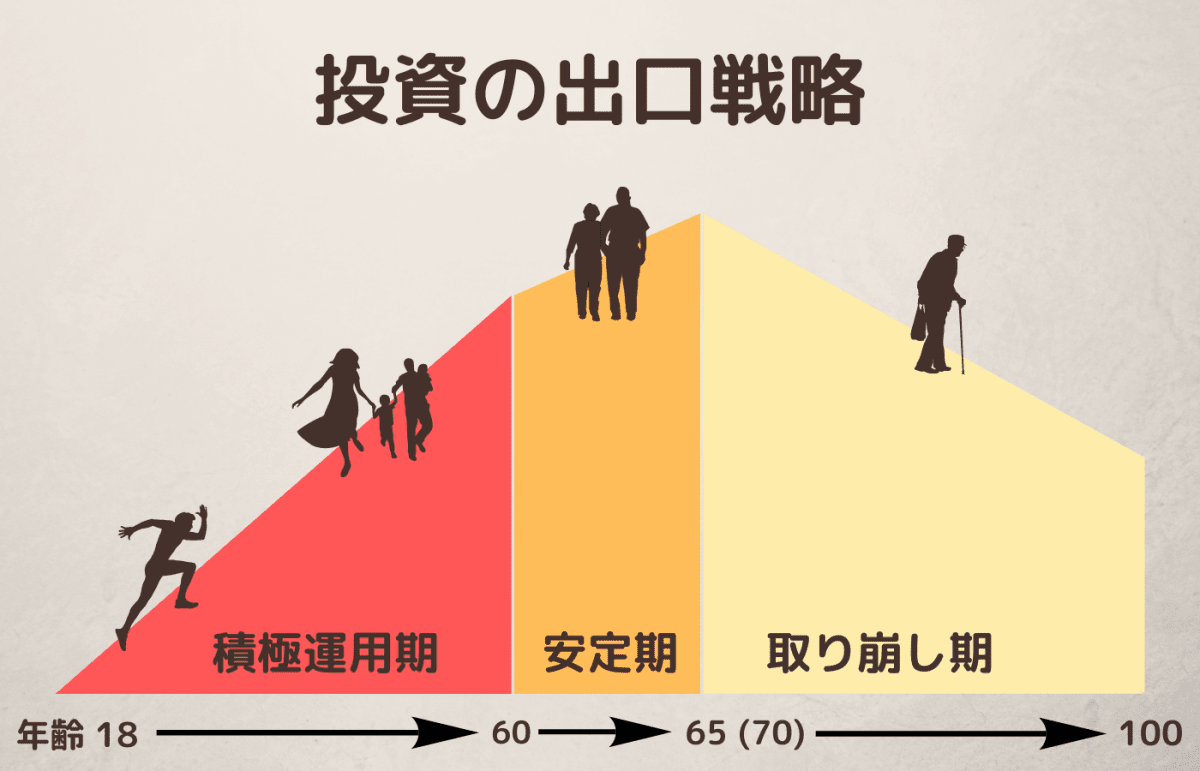

「積極運用期」の終盤から出口戦略を開始する

結論からいえば、出口の開始は「積極運用期」の終盤がオススメです。

人によりますが、引退の10年前ぐらいからと考えてください。60歳で引退するサラリーマンでしたら、50歳ぐらいです。

これぐらいの時期から1つめの区切りである60歳(安定期)時の資産額の予想ができてくるでしょう。

すでにこの時点で目標の資産額になっている人もいれば、「このままでは10年後も目標に届かない」という人もいます。

引退時に、「目標の資産額を大きく下回ってしまった!」という事態を避けるためにも、10年前ぐらいから出口戦略を立てておくべきなのです。

この時期の貯金が心もとなければ、積立を減らす

この時期に貯金が心もとない場合は、積極運用期の終盤から積立投資の額を減らしていくのもひとつの手です。逆に潤沢な貯金がある人は、収入のある限り積立を継続することをオススメします。

積立投資を減らすと、

・積立投資に回していた分を貯金に回せる

・引退前後のタイミングで暴落が来た際のリスクヘッジになる

というメリットが得られますが、デメリットとして、運用資産に回せる額が減ってしまいます。

安定期に入れば、ほとんどの人は積立投資を完全ストップすることになります。ですので、理想ではこの時期にできる限りのラストスパート(積立投資)をしておきたいところです。

「安定期」から資産の入れ替え(リバランス)を考える

また、安定期前後のタイミングで資産の入れ替えをしていきましょう。

安定期は本業を引退するタイミングですから、収入が大きく落ちます。

この時期にはハイリスクな投資の割合は少しずつ減らしていき、よりローリスクな投資にシフト(リバランス)していきましょう。

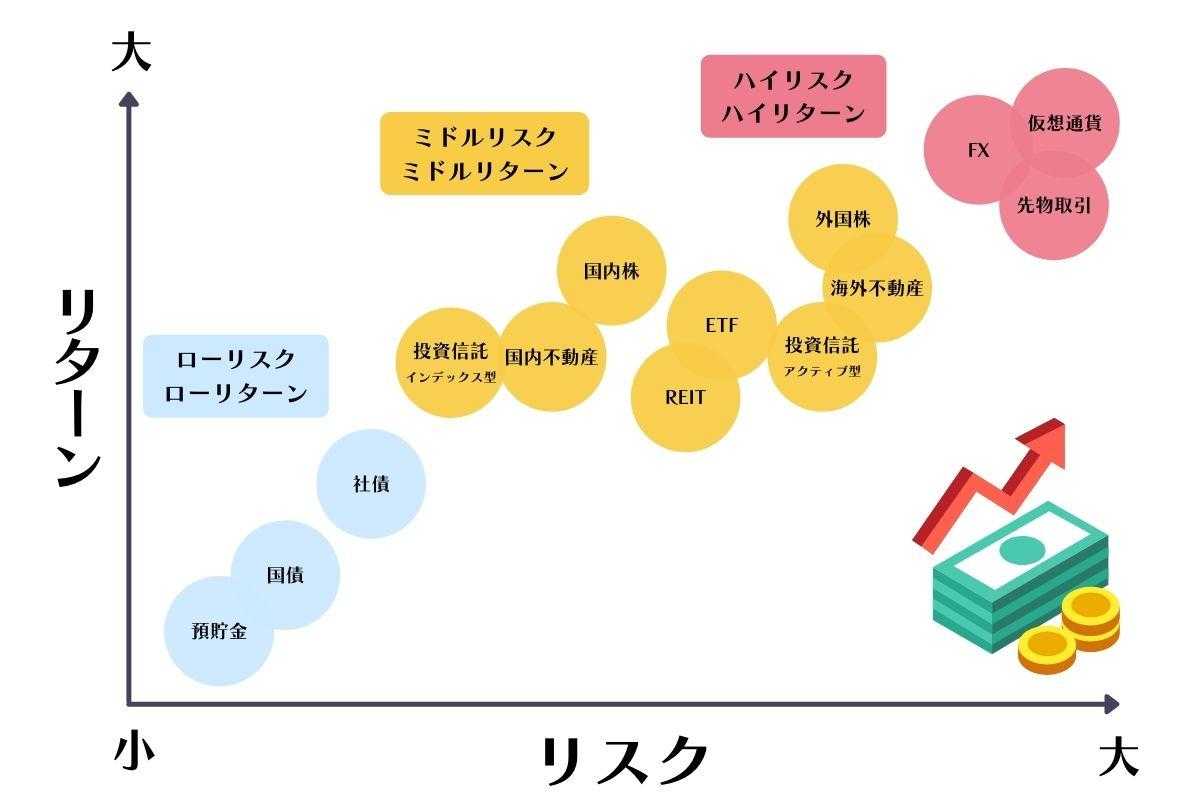

下のチャートをご参考ください。

↓

普段から株式相場を見ている人でない限り、リバランスは一気に行わず、5年〜10年ぐらいをかけてゆっくり入れ替えていきましょう。後述する「定期売却」も活用できるのでオススメです。

「取り崩し期」はローリスクな投資を心がける

人生の最後の時期である「取り崩し期」。

この時期はなるべくローリスクな投資を心がけ、資産の減少をなるべく抑えていくことが理想です。

上の図にもあるように、ローリスクな投資の代表格は、

・社債や国債(先進国)

・インデックス型の投資信託

・国内不動産やREIT

などです。

個別の資産の特徴について知りたい人は、以下の記事で解説していますので参考にしてみてください。

↓

【14種徹底比較】投資するなら何がいい?あなたに最適な投資法を紹介

大切なのは余裕を持った出口戦略

ここまで出口戦略のパターンを紹介してきました。

難しいのは一つの正解があるわけではないことです。年金だけで生活できるればそれがベストですが、現実的ではない人も多いでしょう。

大まかなロードマップを描きつつ、余裕を持った計画を立てておけば生涯の安心に繋がるでしょう。

投資の本質を理解しておくことも忘れずに

出口戦略を立てることはもちろん、投資で成功するためには本質を理解しておくことも重要です。弊社グローバルファイナンシャルスクールでは、「投資の達人になる投資講座」を無料で公開しています。約2時間の動画で投資で成功するために重要なことを凝縮してお伝えしていますので、ぜひご覧になってみてください。

→ 【無料】投資の達人になる投資講座の視聴はこちら

3章 積立投資の出口戦略でオススメの定期売却とその手法

「積立投資を始めたものの、止め時が分からない」こんな声がよく聞かれます。

確かにつみたてNISAやiDeCoをはじめとした「積立投資」は誰でも簡単に始められるメリットがある一方、出口についてはあまり議論がされていません。

この章では積立投資の出口戦略について考えていきます。

定期売却をオススメする理由

積立投資においては、1章で述べた「一括売却」か「定期売却」(分散売却)のうち、筆者のオススメは定期売却です。

定期売却がオススメの理由

・市場の高騰・暴落のタイミングに悩まされることが少ない

・自分の判断で、株価が高騰したタイミングでより多く売ることもできる

・必要以上に現金化しないことで、残った投資資産の運用が継続される

もちろん一括売却がやむを得ないこともあります。

例えば「家の購入などで大きな資金が必要」等の理由です。そのような事情でない限りは定期売却がオススメです。

また「株価が高騰したタイミングで多く売りたい」

このように考える人もいるでしょう。しかし、高値タイミングの見極めはプロでも難しいことです。よほど自信がない限りはチャレンジしない方が無難です。

証券会社の「定期売却サービス」を活用しよう

一部の証券会社には、「定期売却(定期引出という名称の場合あり)」のサービスがあります。これは出口の際に大いに活用できます。

定期売却とは、その名の通り、口座にある資産を一定のペースで取り崩していく売却方法です。

定期売却サービスを使うメリット

・自動なので「売り忘れ」がない

・「毎月〇〇日に売却」と設定しておけば、定期収入のような感覚になる

・「金額」「年率」「口数」など、自分の好みに応じて売却方法が選べる(楽天証券のみ)

このように定期売却にはメリットがたくさんあります。

ただし、現状では定期売却に対応しているのはネット証券など一部の証券会社に限られています。

特にオプションが豊富なのは楽天証券です。上記に挙げた「金額」「年率」「口数」の全てをカバーしています。

楽天以外の証券会社ではサービス内容が「金額のみ」や「年率のみ」などに絞られています。(2022年4月現在)

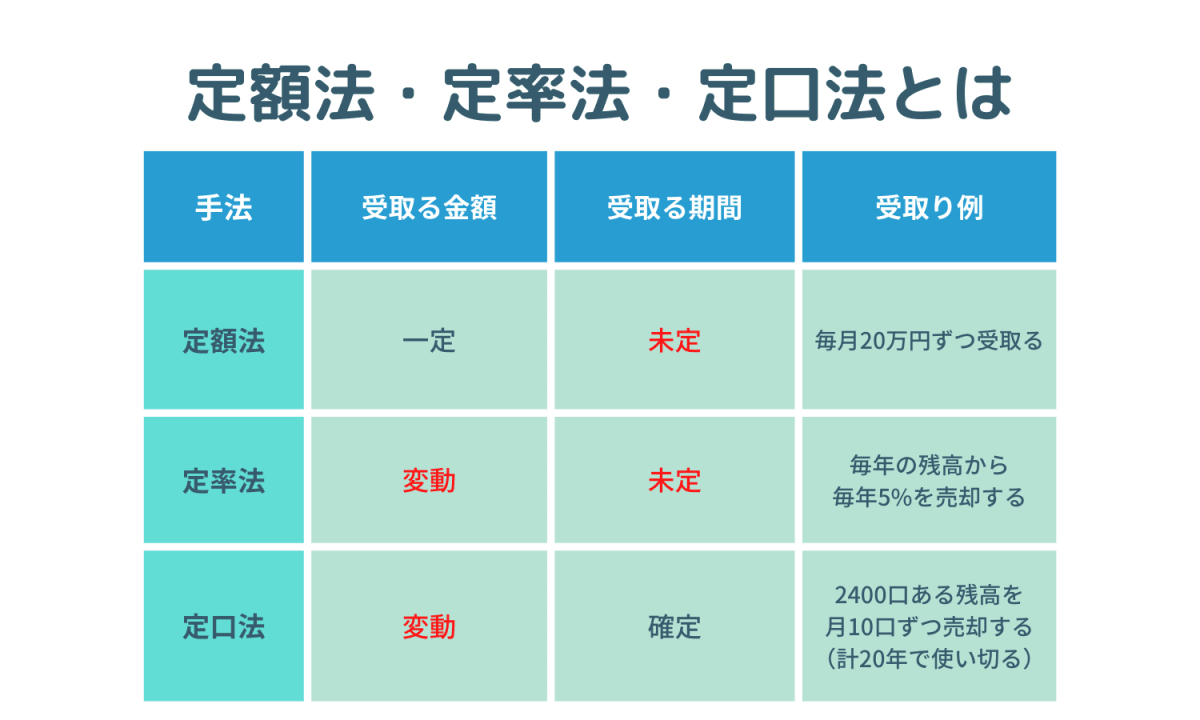

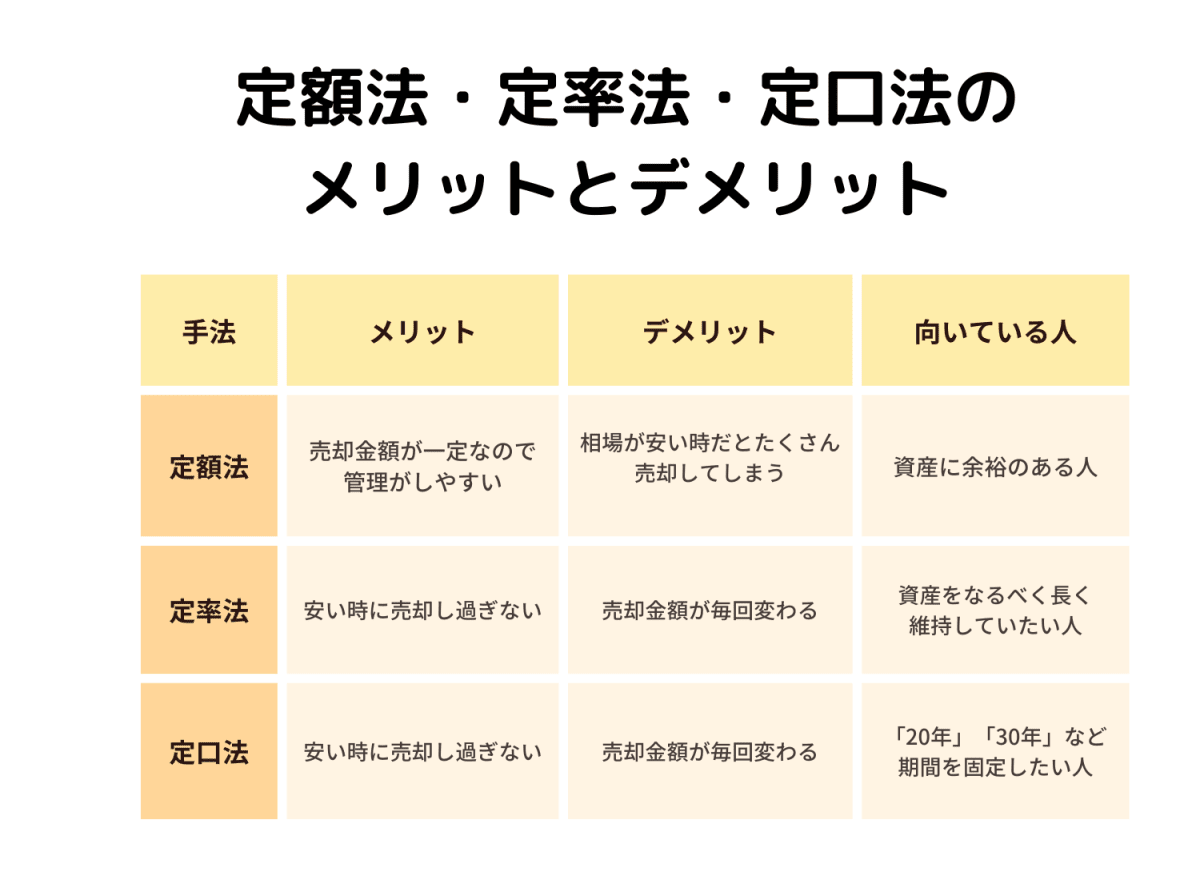

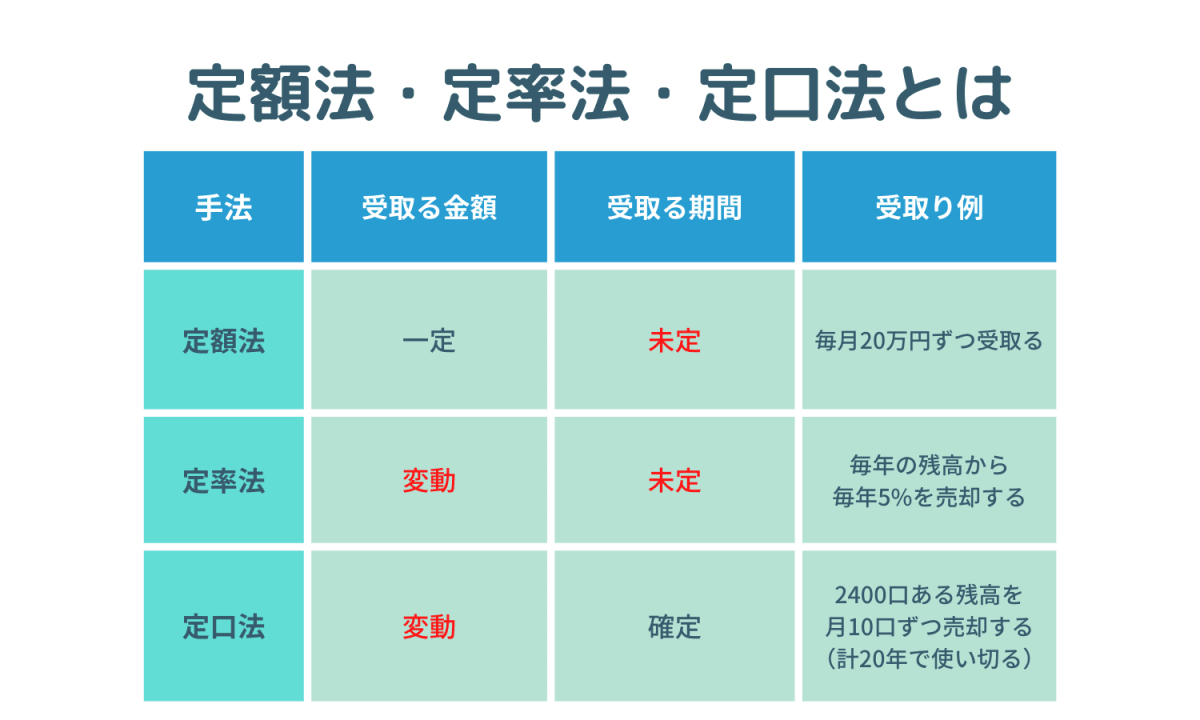

定額法・定率法・定口法とは

「金額」「年率」「口数」での取り崩し手法を、本記事ではそれぞれ、定額法、定率法、定口法と呼んでいます。それぞれの手法の特徴ついては以下をご覧ください。

それぞれに特徴がありますが、多くの人にとってイメージしやすいのは、恐らく「定額法」でしょう。

定額法では「毎月20万円」など、決まった額を受取るので、ほぼ給与収入のように管理ができます。これは多くの人にとって老後の助けになるでしょう。

ちなみに上記のどの手法であっても、残った資産は運用が継続されるので、相場が好調ならば、資産が益々増えてくれることも定期売却のメリットですね。

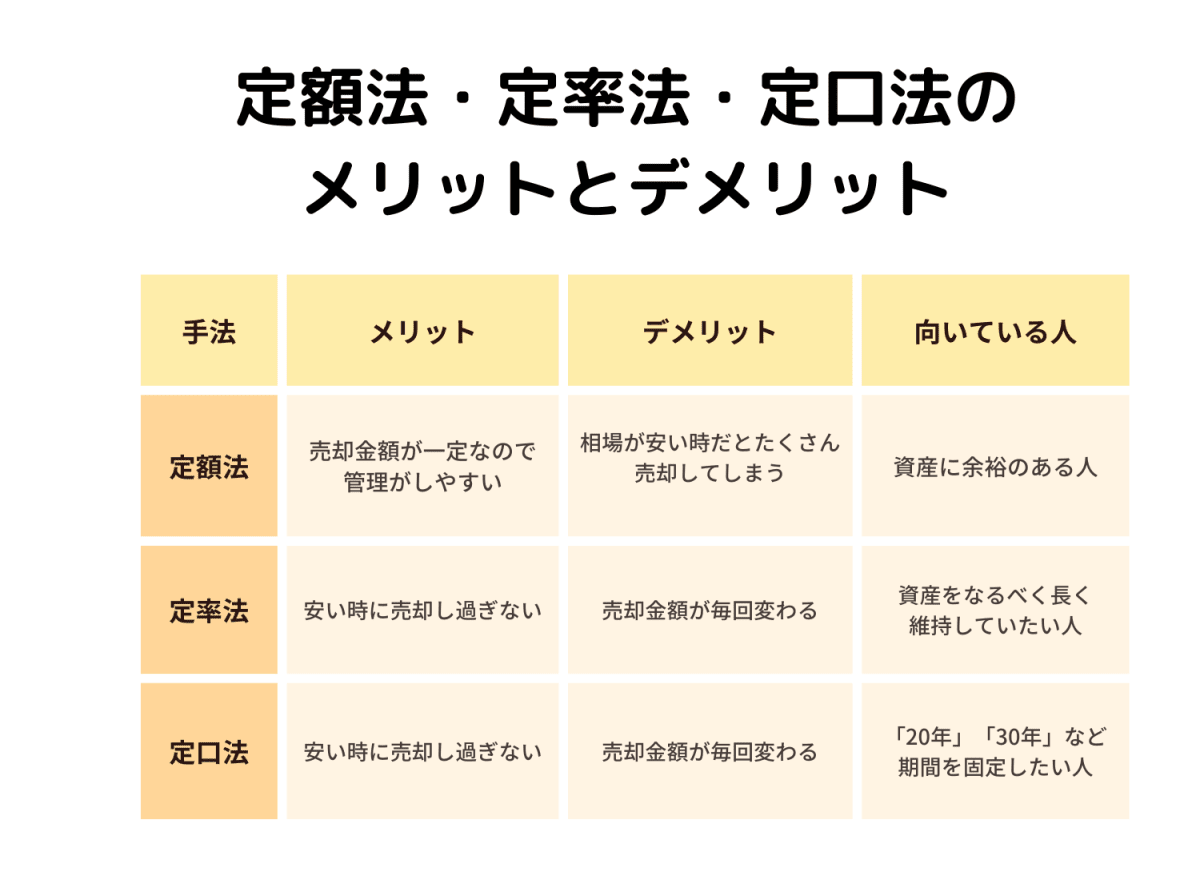

定額法・定率法・定口法 のメリットとデメリット

次に、それぞれの手法のメリットとデメリットも見てきましょう。

定額法では「20万円」など、一定金額を収入のようにして得られるというメリットがある一方、相場が安い時だと、資産(投資信託の口数など)をたくさん売却して目標金額を捻り出すことになります。

長い不況で株価が大きく下がったりすると、あっという間に資産が減る可能性があることに注意が必要です。

筆者のオススメは「定額法」での取り崩し

上記3つの手法の中で、筆者がオススメするのは定額法での取り崩しです。

やはり「毎月〇〇円取り崩せる」と予測できた方が、リタイア生活のプラン立てがしやすいと思うからです。

定額法は「相場が安い時にたくさん売却されてしまう」デメリットがあるので、以下のようにルールを作っておくことで長く資産を維持することができます。

定額法で取り崩す時のルール の例

ルール1: 過去10年リターンの平均値に近いパーセント分だけ取り崩す

ルール2: 相場が前月比で マイナス7% 以上下落した場合は取り崩しを一時ストップする

取り崩しがストップしている間は貯金で生活をします。そのためには貯金にある程度(1年分など)は余裕を持っておく必要があります。

ちなみに、有名な米国のインデックス・S&P500でしたら、直近の4年間でマイナス7%以上下落した月は3回だけでした。48ヶ月中の3ヶ月ということは、概ね「年に1回ぐらいの割合で一時ストップが来る」と準備しておけば良いことになります。

上記のようなルールを設けるのは少し面倒かもしれません。しかし大切な資産を少しでも長持ちさせるために、ぜひ少しの手間を惜しまないで頂きたいのです。

4章 つみたてNISAの出口戦略

※現在新NISAになっていますが、こちらは旧NISA制度のつみたてNISAの出口戦略の解説になります。

この章ではつみたてNISAの出口戦略について解説していきます。

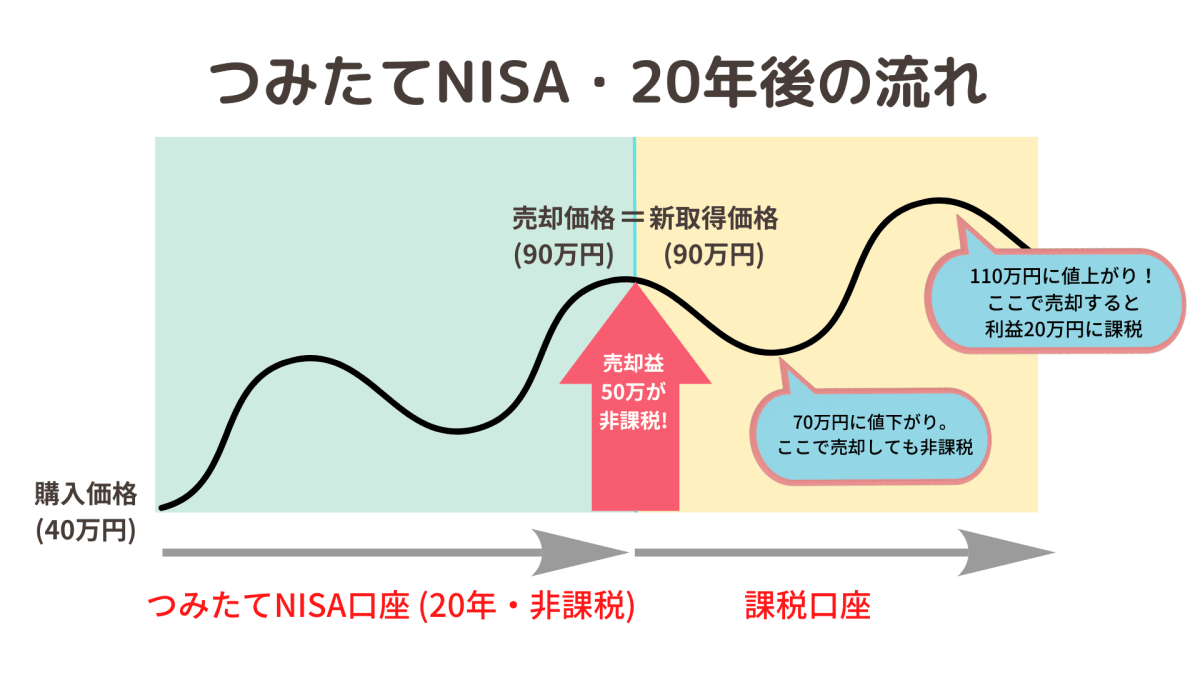

つみたてNISAには最長20年の非課税期間があります。

例えば2022年に積立を開始した分は、2041年末まで非課税期間が適用されます。20年間の非課税期間が終わると、つみたてNISA口座から課税口座に自動で移行されます。

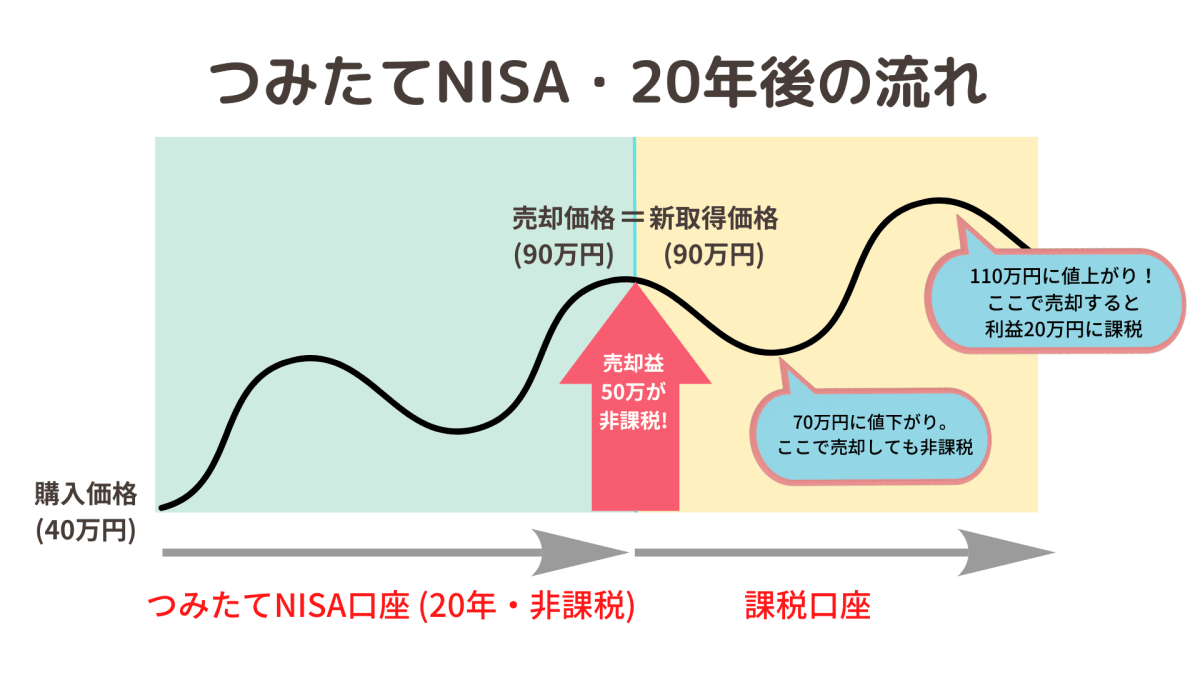

下の図を見てイメージを掴んでみて下さい。

つみたてNISAは何もしなければ自動で課税口座に移行する

※出典:金融庁

例えば、2022年に購入した40万円分の投資信託が、20年後の2041年末、90万円になっていたとします。

すると、この90万円分の投資信託は課税口座に自動移行します。この時の利益50万円は非課税です。

2042年からは90万円が課税口座でスタートしますから、例えばその後、口座の投資信託を110万円で売却したとすると利益は20万円。つまり、20万円が課税対象になります。

下の図をご参考ください。

↓

では、つみたてNISAの出口戦略をご紹介しましょう。

出口戦略① 20年後に「値上がっていた」場合

つみたてNISAが20年後に値上がっていた場合の選択肢としては主に2つです。

1.20年の非課税期間が終了する前に売却する

2.非課税期間が終了してもそのまま持ち続ける

20年後のつみたてNISAは、何もしなければ自動的に「売却価格=新取得価格」になります。

課税口座に移行する前に、つみたてNISAを売却するのも一つの手です。その後の税金を一切心配しなくて済むからです。

逆に「まだまだ上がる」と思うのでしたら、まだまだ持っておいても良いでしょう。

ぜひ、上の図も参考にしてイメージを掴んでおいてください。

また現時点では分かりませんが、この時に別の「つみたてNISAのような非課税プラン」が用意されている可能性もあります。もし将来にそういうオプションがあれば、そこにスライドさせれば良いでしょう。

出口戦略② 20年後に「値下がっていた」場合

つみたてNISAでは想定しずらいことですが、20年後の価格が購入時の価格より値下がっていた場合も考えてみましょう。

例えば、40万円で購入したつみたてNISAが、20年後のタイミングで30万円に値下がっていた場合です。

この場合、20年後の課税口座には「新取得価格 」が30万円で移行します。仮にその後、口座価格が60万円に上昇すると余計に多く利益が出てしまうことになります。

下の図をご覧下さい。

↓

これでは踏んだり蹴ったりです。

このようになる確率は低いとはいえ、つみたてNISAで運用したせいで余計に多く税金が取られることもあり得えるのです。

回避する手立てとしては、20年目を迎える1〜2年前から価格に注意をしておき、利益が出ていれば売却しておく、というのも手でしょう。

これも絶対の回避策ではありませんが、多少のリスクヘッジにはなります。ぜひ20年目を迎える前から注意iしておきましょう。

NISA制度について詳しく知りたい方は以下の記事もぜひご参考ください。

↓

投資初心者におすすめのNISA制度を徹底解説

2024年に入り新NISA制度へ切り替わっていますので新NISA制度について知りたい方は【プロが監修】2024年からの新NISAとは?制度の変更点と賢い運用方法を紹介の記事をお読みくださいませ。

5章 iDeCoの出口戦略

iDeCo(個人型確定拠出年金)も税制メリットが大きい制度です。

主なiDeCoのメリット

1.iDeCoの掛け金が全額所得控除できる

2.運用益が非課税になる

3.60歳以降の受け取りに税制優遇がある

このように非常にメリットが多い制度ですが、この記事ではより税制を活用した出口戦略をご紹介します。

iDeCoの出口戦略は3通り

60歳以降になるとiDeCoで積立てた資産を受取ることができます。この際に以下の3つの受け取りパターンがあります。

1.「一時金」として一括で受け取る

2.「年金」(5年以上20年以下)として分割で受け取る

3.「一時金」と「年金」を併用する

一時金所得と年金所得は、掛かる税金に優遇(控除)が用意されています。それぞれの所得は、

・一時金は、「退職所得」として、「退職所得控除」の対象

・年金は、「年金所得」として、「年金所得控除」の対象

となります。

どちらを選ぶにせよ、現役世代の所得よりは税制面での優遇が用意されていると覚えておくと良いでしょう。

一時金(退職所得)は便利だが、注意しないと課税対象に!

「一時金」 = 退職所得は、退職所得控除の額が大きいので、うまく活用しましょう。

人によってはこの退職所得控除だけで、iDeCoを全て非課税で現金化することもできます。

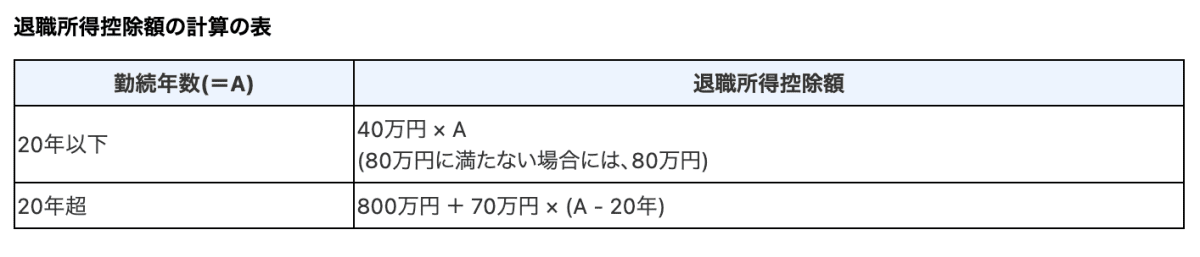

退職所得控除は、勤続年数によって控除できる額が変わるので、まずはこれを計算しましょう。

勤続年数別の控除額は以下です(A=勤続年数です)

↓

※出典:国税庁

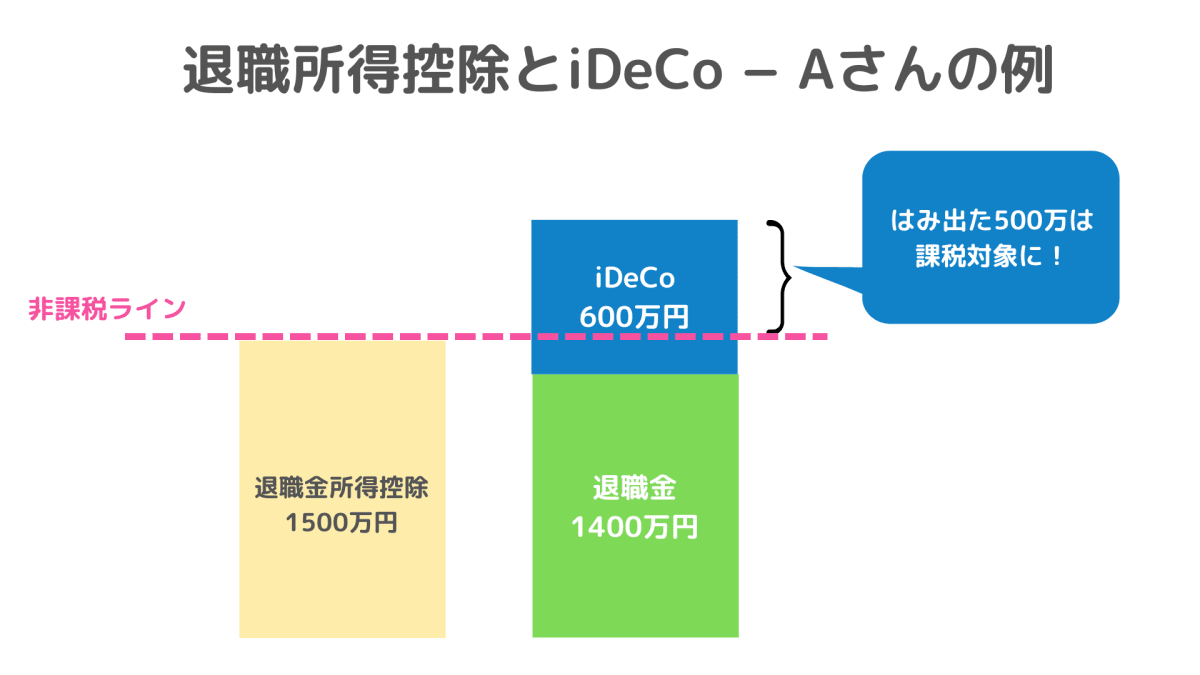

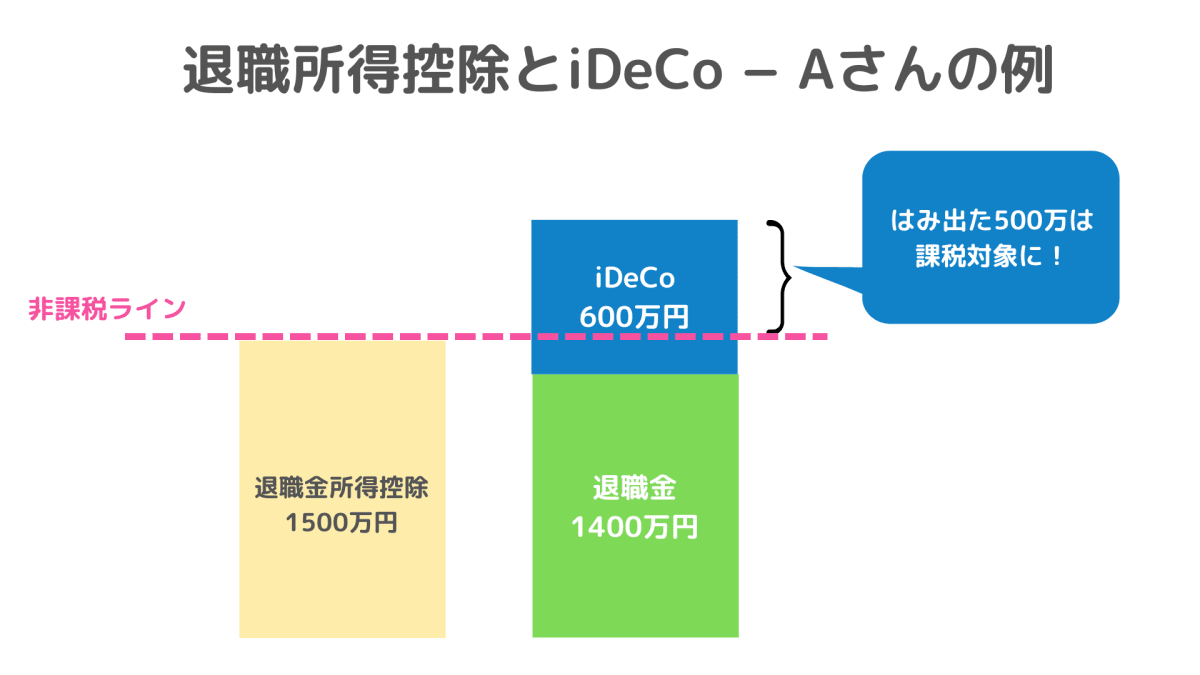

例えば、Aさんは勤続30年目で退職を迎えました。このAさんが申告をする場合、退職所得控除は以下の計算になります。

Aさん(勤続30年)の退職所得控除の計算

退職所得控除 = 800万円 + 70万円 x (勤続30年−20年)

= 1500万円

この時、Aさんの退職金が1400万円、iDeCoの受取金が600万円だった場合で計算をしてみましょう。

以下の図をご覧ください。

上図の通り、はみ出た部分の500万円は控除ができず課税対象になります。

退職所得では、これにx1/2(=半分)を掛けた、250万円が課税される所得となります。

250万円は大した金額ではないかもしれませんが、所得税はその年の他の所得と合算して計算されます。

仮にこの年の税率が30%だったとしたら、約75万円が税金で持っていかれることに!

このように、なんとなく一時金で受け取ってしまうと思わぬ税金支払いが発生することがあるので注意が必要です。

では、次にこの税金負担を減らせる方法を2つご紹介します。

iDeCoの出口戦略・節税する2つの方法

iDeCoの出口での課税を回避する方法として、現在知られている2つをお知らせします。

その1 − 「年金」受け取りと併用する

その2 − 「5年ルール」を活用する

その1 − 「年金」(分割)受け取りと併用する

iDeCoの課税を回避する1つ目の方法は、「年金」受け取りと併用することです。

年金受け取りの場合は、公的年金等控除が使えます。

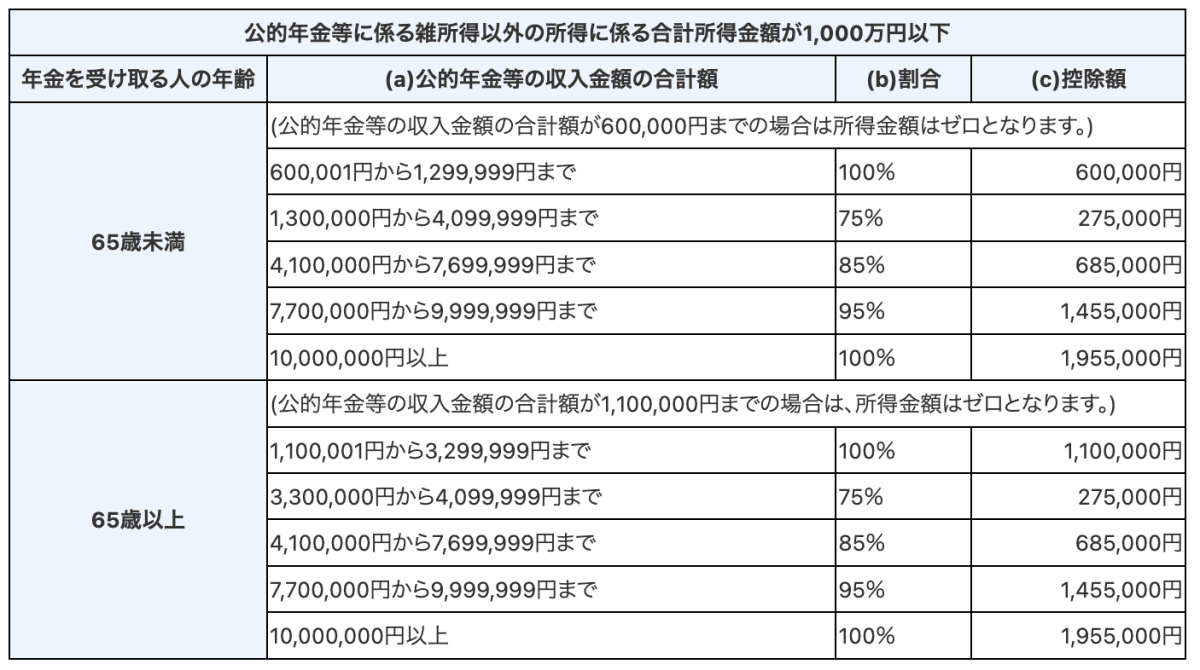

公的年金等控除の額

65歳未満の場合 − 年間60万円

65歳以上の場合 − 年間110万円

※諸条件により変動します

となっています。

詳しくは国税庁サイトのチャートをご覧ください。

※出典:国税庁

では、年金所得控除と退職所得控除を併用して、Aさんが目一杯つかってiDeCoを受け取るには、どうすれば良いでしょうか?

以下がその一例です。

【「年金」と「一時金」を併用した受け取り − Aさんの例】

1.「一時金」受け取りで100万円を受け取る

2.翌年から、「年金」受け取りで、年60万円 x 9年 を繰り返す

こうすることで、Aさんは退職所得控除の枠と年金所得控除の枠をそれぞれ最大限に使うことができます。

ただし、年金以外にも雑所得等が20万円以上あれば、確定申告・課税の対象となります。

その2 − 「5年ルール」を活用する

実は、退職所得には5年ルールというものが存在します。

このルールは「以前の退職所得から5年以上経過していれば、もう一度、退職所得が使える」というものです。

これを前回のAさんの例に当てはめてみると、

【「5年ルール」活用した受け取り − Aさんの例】

1.60歳の時、iDeCoの600万円を一時金で受け取る

(40万円 x 20年 (iDeCoの期間) = 控除枠800万円)

2.65歳以降に会社の退職金1400万円を受け取る (控除枠1500万円)

こうすることで、iDeCoと退職金のどちらもが控除枠内に収まりました!

このように税制をしっかり理解しておくことで人によっては何百万円単位の節税に繋がります。

ただし、今回はiDeCoを先に受け取り5年ルールが活用できました。しかし、逆の順番(退職金を先に受け取る)とこの手法が使えなくなります。

退職所得控除の5年ルールは注意が必要!

実は、5年ルールは退職金受け取りの際に適用されるルールで、iDeCoを受け取る場合は別なのです。

iDeCo受け取りでは「前年以前19年内に受けた退職金があれば、退職所得控除の重複分は差し引く」というルールになっています(2022年4月より改正)

ちょっとややこしいですが、とりあえず5年ルールを使うには「iDeCoを先に受け取る」ということを覚えておきましょう。

また、このような税制は毎年のように変わるので、まずは税理士と相談することを強くオススメします。

6章 まとめ

投資の出口戦略・3つのパターン

① 一気に売り抜ける・一括売却パターン

② 少しずつ売っていく・定期売却パターン

③ 売却はせず配当や家賃を得ていく・配当パターン

人生のステージに合わせて出口戦略を立てる

・「積極運用期」終盤から出口戦略を開始する

・「安定期」から資産の入れ替え(リバランス)を考える

・「取り崩し期」はローリスクな投資を心がける

積立投資の出口戦略・定期売却がオススメ

・証券会社の「定期売却サービス」を活用する

・定額法・定率法・定口法のメリット・デメリットを知る

定期売却サービスを使うメリット

・自動なので「売り忘れ」がない

・「毎月〇〇日に売却」と設定しておけば、定期収入のような感覚になる

・「金額」「年率」「口数」など、自分の好みに応じて売却方法が選べる(楽天証券のみ)

つみたてNISAの出口戦略

・(値上がっていれば)20年を迎える前に売却する

・そのまま課税口座に移行する

・他の非課税制度が用意されていれば、そちらに移行する

・(値下がりそうであれば)課税口座移行の1〜2年前から売りを検討する

iDeCoの出口戦略

1.「一時金」として一括で受け取る

2.「年金」(5年以上20年以下)として分割で受け取る

3.「一時金」と「年金」を併用する

iDeCo受け取りの際の節税方法2つ

1.年金受け取りと併用する

2.退職所得控除の5年ルールを使う

コメント