投資信託は投資のプロが運用をしてくれるからと言って、あまり深く考えずに投資先を選び、購入してから何も考えずに放ったらかしにしてしまってはいませんか?

たしかに投資信託は、100円ほどの少額から投資することが可能ですし、一本持っておくだけで複数の資産に分散して投資を行うことができます。

しかし、自分にとって適切なポートフォリオを組んでいないと、期待したリターンを狙えなかったり、不必要なリスクを負ってしまう可能性が高くなってしまいます。

「適切なポートフォリオを組む」というと難しく感じるかもしれませんが、そんなことはありません。

こちらの記事ではオンライン投資スクールで1万人以上の生徒に対して、資産運用の講義をしている弊社GFS(グローバルファイナンシャルスクール)の監修のもとで、投資信託のおすすめのポートフォリオについて解説していきます。

本記事で解説するいくつかのポイントを抑えておくことで、ご自身にあった投資信託のポートフォリオを知ることができるでしょう。

投資信託のおすすめのポートフォリオについて知りたい方は、ぜひ最後まで読み進めてください。

下記の記事では、今さら聞けない投資信託の基礎知識、保有中に知っておくべきこと、出口戦略までを網羅的に解説しています。投資信託で利益を出したい人全員に必要な知識をまとめています。

【投資の勉強】初心者はこれだけでOK!何からどんな方法でするべきかを完全理解

監修者:市川雄一郎

監修者:市川雄一郎

グローバルファイナンシャルスクール校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

目次

1.ポートフォリオの理解は必要不可欠

ポートフォリオとは、株式、債券、不動産、投資信託などの組み合わせの内容を指します。

特定の金融商品だけに偏った投資をしていると、予想とは違った方向に相場が動いた際に資産の大半を失ってしまうリスクが増えてしまいますよね?

そういった事態を避けるためにも、例えば、株式や債券などリスクやリターンが異なる金融商品を組み合わせることで、リターンを最大化し、リスクを抑えるといった効果を狙うことができます。

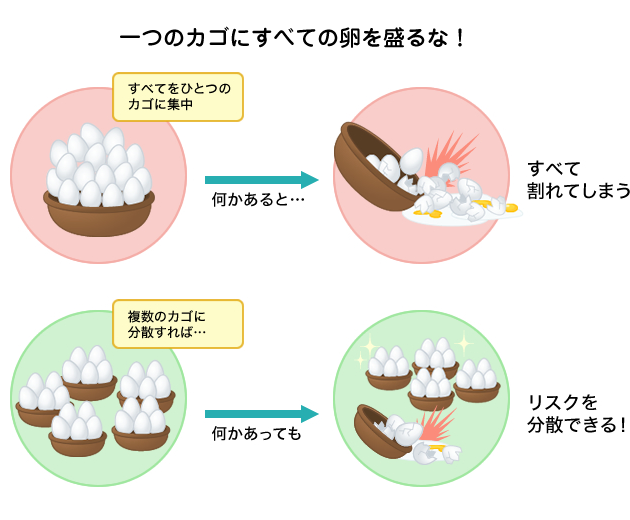

また、投資の世界には、「全ての卵を1つのカゴに盛るな」という有名な格言がありますが、リスク管理についての基本的な考え方と言えるでしょう。

簡単に言うと、一つのカゴにだけ保有している全ての卵を盛って持ち運んだ場合、万が一転んでしまった際に全ての卵が割れてしまいますが、卵を複数のカゴに分けていれば他の卵は割らずに済むということですね。

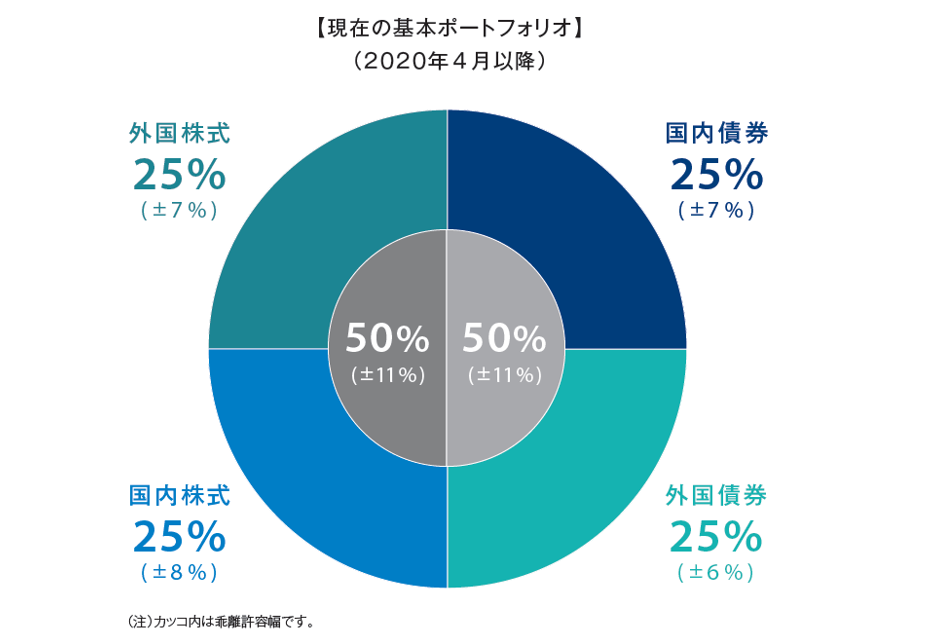

出典:厚生労働省

投資に当てはめると、さまざまな種類の金融商品に分けて投資を行い、リスクヘッジを図る必要があるということです。

リスクをどれだけ受け入れられるかは年齢や資産状況、ライフプランによっても異なりますので、ご自身のリスク許容度を理解し、適切に資産を組み合わせて分散投資を行い、自分自身にあったポートフォリオを作成しましょう。

2.ポートフォリオの作成のためにするべき2つのこと

この章では、ポートフォリオの作成を行うにあたって、前提となる知識について説明します。

2-1 目的と目標の整理

どのようなポートフォリオを作成するかは目標次第で大きく異なります。

簡単にお話をすると、リターンが低くてもいい・投資期間を長く取れるという方であれば、期待リターンの低い商品を選んだり、それらの商品の比率を大きくしても問題はありません。

一方で、高いリターンを狙いたい・短期間で利益を出したいという方であれば、必然的に株式や不動産、新興国の債券などのような、期待リターンの高い商品の比率を高める必要があります。

目標設定を行う際は、以下の3つについて、考えてみましょう。

- 投資資金

- 追加資金(毎月の積立金額など)

- 目標達成までの投資期間

資産の分散も大切ですが、売買タイミングを分散させることも非常に重要ですので、投資資金を複数回に分けて買付を行ったり、追加資金で毎月積み立てて購入することもおすすめです。

上記について考えた後は、シミュレーションサイトを使用して、目指すべき運用利回りを把握しましょう。

出典:keisan

ちなみに、投資信託の平均的な利回りは3〜10%程度です。

それ以上の利回りが必要となった場合、投資期間の延長や投資資金の増額といった目標設定の見直しや、個別株などでの運用を検討しても良いでしょう。

それでも、達成が困難だと思われる場合は、目標金額を達成した上での目的に対して、そこまでお金が必要なのか、代替手段などはないかを考えてみるのも一つの方法です。

2-2 リスク許容度を把握した上での商品選び

ポートフォリオを作成する際は、リスク許容度を把握した上で商品を選ぶことが重要です。

目標を定めた上で、株式や債券、不動産(外貨建て資産含む)のバランスを考えましょう。

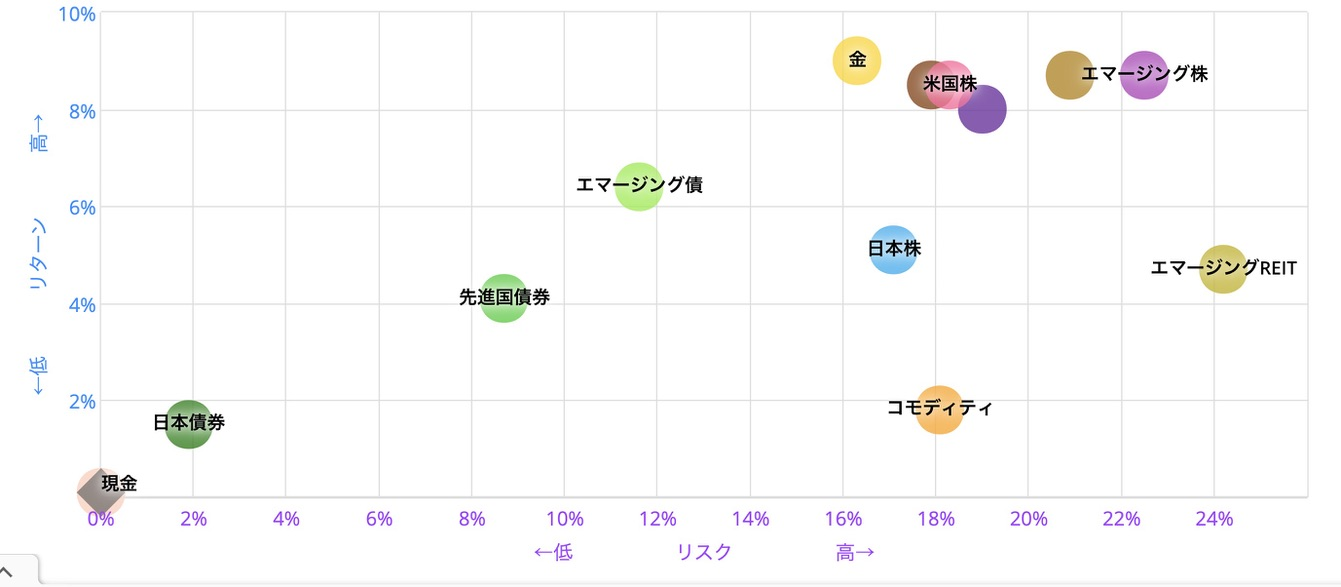

以下は、過去20年における各資産の年率平均したリターンとリスクの分布図です。

資産ごとの「ハイリスク・ハイリターン度合い」を直感的に知ることができ、図の右上に分布されている資産ほど「ハイリスク・ハイリターン」、逆に左下に分布されている資産ほど「ローリスク・ローリターン」となります。

出典:my INDEX

※米国株の左側茶色の丸は「日本REIT」、右側側紫の丸は「先進国株」です。

上記画像のリスクリターンを参考にし、ご自身の目標を達成するために組み入れる必要のある資産をイメージしてみましょう。

仮に、必要な利回りが3%前後で良いのであれば、先進国の債券を中心としたポートフォリオでも十分に達成が可能ということですね。

ただ、2章1節でもお話ししましたが、ある程度のリターンを狙うのであれば、国内外の株式や不動産、新興国を中心とした海外の債券(ハイイールド債)でポートフォリオを組む必要があります。

また、投資信託には、運用方針の違いもあり、大きく2つに分けることができます。

1つは、指数に連動したパフォーマンスを目指すもの(インデックス型)で、もう1つは指数を上回ることを目標(アクティブ型)に運用を行うものです。

出典:SBI証券

後者の方がコストが高いことに加え、ハイリスク・ハイリターンの傾向があるため、投資初心者の方だけでなく、ある程度、投資経験がある場合でもインデックス型で運用を行うのが無難でしょう。

あなたが選ぶべき投資信託が一瞬で分かる!投資信託の種類と特徴を完全解説

こちらの記事で、アクティブ型とインデックス型など、投資信託種類について解説しているので、より詳しく知りたい方は参考にしてみてください。

3.ポートフォリオの実例を紹介

この章では、代表的なポートフォリオの例として以下の3つをご紹介します。

- 公的年金型

- 市場規模型

- 国内運用型

3-1公的年金型

一つ目は、公的年金型です。

公的年金を運用する独立行政法人(GPIF)が実際に運用している配分例で、以下のようなものをイメージしてもらえればわかりやすいかと思います。

※若干異なる部分があります

世界情勢などに応じて、比率を調整していますが、基本的には国内株式、国内債券、外国株式、外国債券の4つのカテゴリーにバランスよく投資をしていますね。

また、こちらのポートフォリオは、全体のうち国内外の債券を合わせると50%ほどになっていることから、どちらかというと安定運用を目的としているため、積極的に大きなリターンを狙うというよりは長期的に見てコツコツ利益を積み上げていくものと考えて良いでしょう。

ちなみに、更に投資先を分散させるために、上記の4つのカテゴリーに加えて国内と海外の不動産をポートフォリオに組み入れようと考える方も中にはいるかと思います。

しかし、不動産は債券などのように低リスク資産ではないため、投資先の分散にはなりますが、リスク資産の占める割合が増えてしまう点には注意しておきましょう。

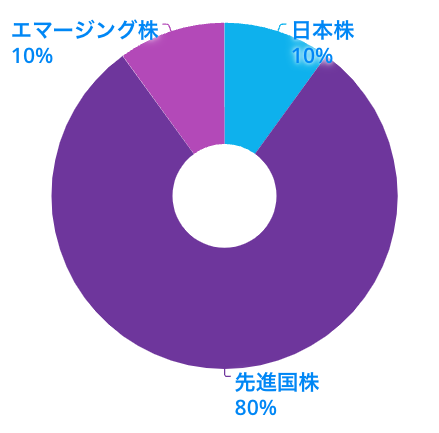

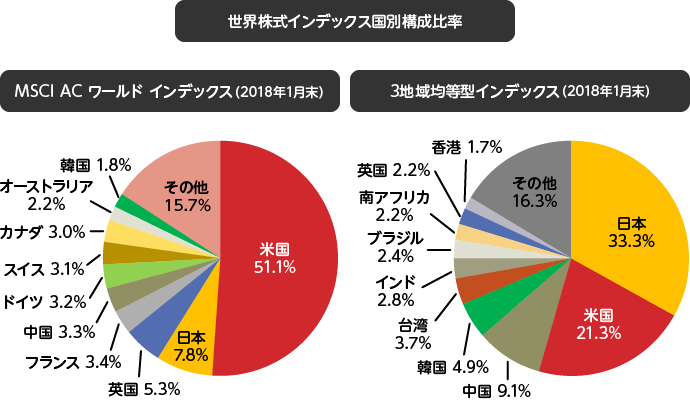

3-2市場規模型

例の二つ目は、市場規模型です。

今後、どの市場が拡大・発展していくのかを予想するのは難しいため、世界中の国の経済規模や市場規模に合わせて分散して投資をするということです。

下記の画像は、世界の株式に投資をしている指数の国別の割合の目安を表したものになります。

出典:my INDEX

※先進国株のうち、50%程度は米国株式となっています。

1つの国だけに投資をしていると、その国が長期に渡って低迷を続けた場合、世界経済が発展していたとしても、リターンを得ることは難しいでしょう。

もちろん、上記のように様々な地域に分散して投資を行ったとしても、ある程度のリスクは発生してしまいます。

ただ、相場の1つのサイクルは10年程度と言われていますので、10年以上の投資期間がある場合は、世界経済が発展することによる恩恵を受けられる可能性は高いでしょう。

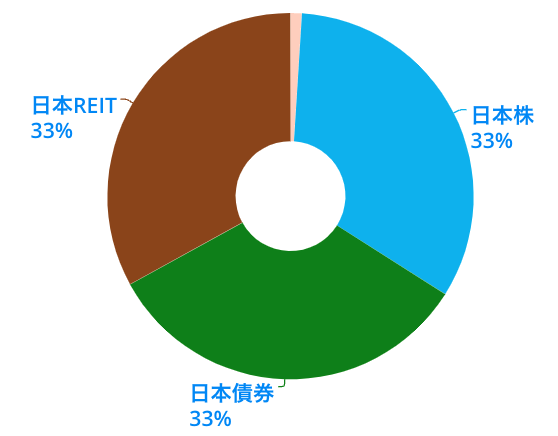

3-3 国内運用型

例の三つ目は、国内運用型です。

こちらは、国内に投資先を限定しているので、海外資産に投資する際に発生する為替リスクなどを抑えることができますね。

下記の画像では例として、株式、債券、不動産に均等に資産を振り分けています。

期待リターンを高めたい場合は、国内債券の利回りはとても低いので、手元の現金比率を高めて株式や不動産の比率を高めるのもオススメです。

出典:my INDEX

また、こちらのポートフォリオは、分散投資という点では、世界中の資産に投資をしている前述した二つに劣るかもしれません。

ただ、先述したように為替リスクがないことに加え、日本にお住まいの方であれば海外の資産と比べると国内資産の方が情報を得やすいため、心理的な安心を得やすいです。

そして、投資信託という金融商品の趣旨から少し外れるかもしれませんが、情報を得やすいことから短期的な経済情勢の変化に応じて投資判断をすることもポイントですね。

4.筆者がオススメするポートフォリオは次の4つ

この章では、筆者がオススメするポートフォリオの例を紹介します。

筆者がオススメするポートフォリオは次の4つです。

- 市場規模型

- 外国株積極運用型

- バランス運用型

- 安定運用型

今回紹介するポートフォリオ例の株式の枠には、十分な利回りと分散効果の二つを兼ね備えているという理由から全世界株式を採用していますが、必ずしも皆さんにとっての最適解になるとは限りません。

それこそ、最近では全世界株式の投資信託の中でも、国内株式や新興国の比率を増やした3地域均等型インデックスというものがあり、円ベース資産のインフレ率のヘッジや新興国の成長の恩恵をより大きく受けられるというメリットがあります。

必要に応じて紹介したポートフォリオを他の資産で代替するなど、ご自身の目標などに合わせて調整するようにしましょう。

4-1市場規模型

一つ目は世界の市場規模に合わせて投資をする市場規模型です。

結論からお話しすると、個人的に幅広い層にオススメのポートフォリオは3章でお話しした市場規模型です。

理由としては、資産形成・資産運用をする際に、ある程度の投資期間がある場合は、全世界の平均的な成長率である約8%でも十分すぎるくらいの利回りだからです。

そして、忘れがちですが全世界に投資をしているため、リスクを分散させることができるのも魅力ですね。

また、複数の投資信託を購入しなくても、一本の投資信託で世界の市場規模に合わせて分散投資をしている投資信託もあるため、そういった投資信託を購入すれば一本で全世界の株式に分散して投資をしているのと同じ効果を得ることができます。

そのため、投資期間が最低でも10年以上ある場合や、手元資金に余裕があってリスクをある程度許容できる方には市場規模型をオススメしています。

出典:my INDEX

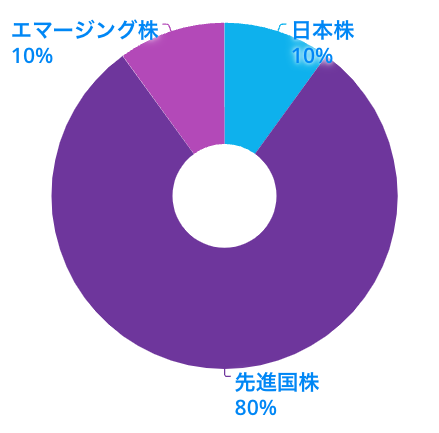

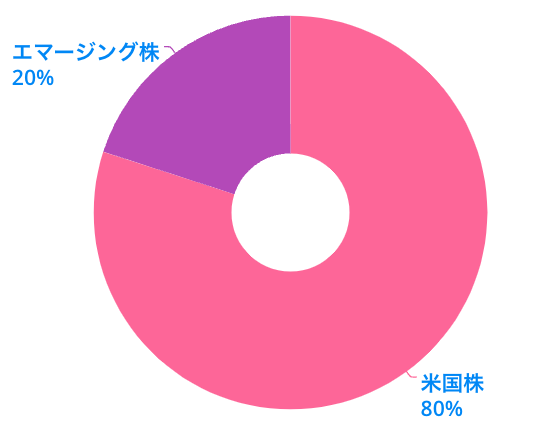

4-2外国株積極運用型

二つ目は、世界経済の中心とも言われる米国と、高い成長率を誇る新興国に投資をする外国株積極運用型です。

先述した市場規模型と比較をすると、投資対象が狭まっていることや、世界情勢の影響を受けやすい新興国の割合が増えていることから、リスクはやや高めとなっています。

しかし、直近5〜20年で見たときに平均して3%程度、世界の平均の成長率よりも高いパフォーマンスを上げているため、より大きなリターンを狙いたい方にオススメです。

米国の強さは、圧倒的な経済力・軍事力・技術力に裏打ちされており、世界中から優秀な人材が集まってきています。

そして、新興国は世界の人口増加の大部分を牽引しており、人口増加が経済効率向上にもプラスの影響をもたらしています。

それぞれ長期的に見ても高い成長率を期待できるので、世界の平均よりも高いリターンを狙いたい方はこちらのポートフォリオを検討してみても良いでしょう。

出典:my INDEX

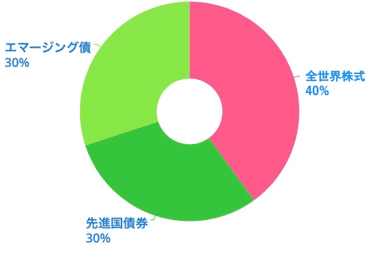

4-3バランス運用型

三つ目は全世界の株式と、株式と比べると値動きの少ない傾向にある全世界の債券に投資をするバランス運用型です。

株式と比較すると、一般的に債券は低リスク資産として考えられることが多いですよね?

そのため、景気後退や地政学リスクが高まった局面では投資家のリスク許容度が低下することで、低リスク資産として考えられている債券が買われて、債券価格が上昇する傾向にあります。(同様の局面では、反対に株式は売られる傾向にあります。)

出典:my INDEX

債券をポートフォリオに入れることで、分散効果とボラティリティ(値動き)抑制効果が期待できるんだね。

全世界の債券に投資をしている投資信託は、同じレベルのリスク商品より保有中のコストが高めだから自分で別々に購入した方がいいみたいだよ。

今回は新興国の債券(ハイイールド債)と先進国の債券を同じ割合にしており、ポートフォリオ全体のリスクを抑えるため、株式の比率をやや低めにしているので、ある程度のリターンを狙いつつ、リスクも抑えて運用したい方にオススメのポートフォリオです。

期待リターンを上昇させたり、リスクを抑えたい場合は、新興国の債券を減らして株式の比率を高めたり、新興国の債券や株式の比率を減らして先進国の債券の比率を高めるなどして調整しましょう。

4-4安定運用型

四つ目は、先進国の債券を中心とした安定運用型です。

出典:my INDEX

値動きが少なく、利回りが安定しやすい先進国の債券の比率を高めるとともに、リスクオフ局面(リスク回避)で価格が上昇する傾向にある金(ゴールド)をポートフォリオに加えることで、長期で資産運用をしていく際に、リスク低減、リターン向上、最大下落率を小さくする効果が期待できますね。

経済危機が起こったときに、有事の金買いで金(ゴールド)の価格が上がることがあるよね。

普段利用している証券会社において、先進国の債券に投資をする投資信託の信託報酬が平均より高めだという場合は、分散効果は薄れるものの米国債券で代用するのも方法の一つです。

ポートフォリオ全体としてのボラティリティも高くないため、高齢の方やリスク許容度があまり高くない方にオススメですね。

また、手元資金に余裕があるのであれば、株式の比率を高めて期待リターンを上昇させたり、リスク性の異なる金(ゴールド)の比率を高めて有事の際の備えをしても良いでしょう。

5.パフォーマンスをあげたいなら年に一回はポートフォリオを見直すべき

資産配分を一度決めた後は、頻繁に見直す必要はありません。

ただ、昨今の経済状況の変化が激しい時代に、ご自身の資産状況がどうなっているかを把握せずに放っておくのはあまり適切とは言えないでしょう。

少なくとも年に1〜2回、もしくはコロナショックなどのような大きな変化があった時だけでも資産状況を確認することをオススメします。

そして、あまりにも資産の配分が変わっていた場合は、資産の配分比率を元に戻すリバランスを行ってみるのも良いでしょう。

私たちの運営するGFS(グローバルファイナンシャルスクール)では、無料オンラインセミナーを視聴いただいた方への特典として、投資信託の完全ガイドをプレゼントしています。

無料オンラインセミナーの視聴はこちら

まとめ

ポートフォリオの作成のためにするべき2つのこと

- 目的と目標の整理

- リスク許容度を把握した上での商品選び

ポートフォリオの実例3種を紹介

- 公的年金型

- 市場規模型

- 国内運用型

筆者がオススメするポートフォリオは次の4つ

- 市場規模型・・・世界の株式に経済規模に合わせて投資をする。

- 外国株積極運用型・・・米国や新興国などに投資をし、積極的にリターンを狙う。

- バランス運用型・・・全世界の株式や債券に投資バランス良く投資する。

- 安定運用型・・・先進国の債券を中心に安定した運用を行う。

コメント