株式投資をしている皆さんは今年、どのような投資成績をおさめられたでしょうか。

・株主優待目当てで買った銘柄が下がって「含み損」になった

・長らく塩漬けになっている株を損出しして断捨離したい

このような状況で年の瀬を迎えている個人投資家の方もいらっしゃるかもしれません。

今回はそんなあなたに、年末恒例のお得な投資行動「損出し」について解説したいと思います。

「損出し」とは、今年株を売却して得た利益や配当を受け取った金額に応じて払った税金の一部を、保有中の含み損の株を売却することで取り戻す合法的な節税方法です。

税金なんて支払った覚えはない?

いえいえ、特定口座を利用して株取引している投資家ならだれでも、利益の約2割の税金を自動的に源泉徴収されています。

10万円の利益なら2万円、50万円の利益なら10万円も支払っている計算です。

この知らないうちに徴収されている税金をお得に取り戻せる方法が「損出し」なのです。

ある程度の投資経験がある方なら毎年暮れに「やれやれ、今年もやっておくか」と当たり前のように実行していることで、やり方自体はそれほど難しくはありません。

ただ、どういうときに損出しを実行したらいいか、「損出しは意味がない」と言われるのはなぜなのか、確定申告が必要か否かなど考えることも多く、慣れないうちは少し面倒かもしれません。

そこで本記事では、生徒数3万人超を擁する投資の学校「グローバルファイナンシャルスクール(GFS)」の監修のもと、

- 損出しの仕組みや正しいやり方

- メリットとデメリット

- 損切りとの違いや注意点

- 同じ日に現物株を買い戻してはいけない理由

- 買戻しの高等テクニック「損出しクロス」

などについて、徹底解説していきます。

該当する人もしない人も、12月の年末相場が期限となるこのお得な節税方法についてこの際正しい知識を身につけ、資産増にお役立ていただければ幸いです。

監修者:市川雄一郎

監修者:市川雄一郎

グローバルファイナンシャルスクール校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

「損出し」とは何か

まず最初に簡単に「損出し」の概要を説明します。

またよく似た言葉である「損切り」との違いについても解説します。

①「損出し」は損して得とる節税の手段

改めて、「損出し」とはどういうものでしょうか。

一口で言えば、含み損となっている持ち株をあえて損切りすることで、すでに確定している売却益や受け取った配当金にかかった税金を相殺して取り戻すことです。

つまり、「損して得を取る」節税方法ということ。

株価が上昇して含み益になった株式は、売却することで利益(売却益)が確定されます。これを「キャピタルゲイン」といいます。

また企業の業績に応じて株主に分配されるお金を配当といい、こちらは「インカムゲイン」と呼ばれます。

株式で利益を確定するにはこのキャピタルゲインかインカムゲインのいずれかが必要ですが、いずれの場合でも受け取った利益に対して一律20.315%の税金が課されます。

「特定口座」で取引している場合、売却時や配当金入金の際にすでにこの税金が引かれています(源泉徴収といいます)。

なので、税金がどれくらいかかったのかあまり気にしていない人も多いかもしれません。

でも、利益の総額が+50万円、+100万円と多くなれば、それぞれ税金は10万円超、20万円超もっていかれるわけで、決して小さくはありません。

そのとき、含み損のまま放置していた株があれば、これを思い切って損切りすれば、確定利益は損失分だけ額が小さくなり、その分税金も小さくなり、払いすぎた税金をその分だけ取り戻すことができるわけです。

これが「損出し」の大まかな概要です。

具体的な金額をもとにしたシミュレーションを第3章「損出しの手順と方法」で示していますので、後で参考にしてみてください。

1.株は短期売買で儲けるのが効率がよい

2.テクニックさえ覚えれば株に知識は不要

3.投資のプロでなくても年利50%は可能

②「損切り」と「損出し」の違い

「損出し」と「損切り」は言葉は似ていますが、意味が異なります。

「損出し」とは前項で説明したとおり、節税を目的にわざと含み損の株を売却して損失を確定させること。

一方の「損切り」は、単に損失を確定させることを指す言葉で、その目的はさまざまです。

一般的に「損切り」という場合、多くは含み損をこれ以上増やさないために売却することを指します。

また「損出し」のために売却することも、その損失を確定する行為だけをとってみれば「損切り」と呼べます。

「損出しの目的でC株を損切りした」という使い方もできるわけです。

<こちらの記事もオススメ>

元証券ディーラー直伝!初心者でも真似できる損切りルールのつくり方

「損出し」のメリットとデメリット

損出しにはメリットとデメリットの両面があります。

節税になるからと、ただやみくもに実行すればいいというものではありません。

はやる気持ちを抑え、まずはこのメリットとデメリットをしっかり理解した上で判断しましょう。

「損出し」のメリット

損出しのメリット

①本来の目的である「節税」が図れる

②持ち株の含み損(塩漬け株)を解消できる

③結果として気分も軽く新たな年を迎えられる(大事!)

①はそれが目的なので説明不要と思いますが、②③の効用も意外と軽視できません。

持ち株の含み損は見ているだけでネガティブな気持ちを誘発し、憂鬱(ゆううつ)になりますよね。

特に今年は、いつか戻るだろうと期待した株価がどんどん下がり続け、含み損がさらにふくらんで売るに売れなくなった持ち株が増えたのではないでしょうか。

毎日株式市場が開くたびに含み損が増えるのではないかと戦々恐々とし、「あのときに損切りしておけば、、、」と後悔の念にさいなまれ続ける日々。

こういう株を「塩漬け株」と言いますが、この含み損を毎日見続けるのは精神衛生上とてもよくありません。

さらに持ち株の「塩漬け」は新たな投資チャンスに資金を使えない機会損失にもなっており、百害あって一利なしと言えるのです。

そこで「損出し」です。

払いすぎた税金を取り戻すという“大義名分”があれば、なかなかできなかった損切りもしやすくなるというもの。

損出ししてしまえば自身のポートフォリオにマイナスがなくなって気分は爽快、現金化した資金で新たな投資チャンスに踏み出すこともできるでしょう。

仮に同じ株を買い戻すにしても、含み損がなければ長期で保有する余裕も生まれるはずです。

逆に株価がさらに下がっても、今度は含み損の小さいうち損切りしようという決断もしやすくなるでしょう。

このように「損出し」のための塩漬け株の損切りは、一石二鳥にも三鳥にもなるメリットがあるのです。

塩漬け株については、こちらの記事で詳しく解説しています。

塩漬け株とは?意味や2つのリスク|事例も合わせてわかりやすく解説

「損出し」のデメリット

これに対して「損出し」には考えなくてはならないデメリットもいろいろあります。

「損出しは意味がない」と言う人がいる理由も、このデメリットがある故です。

損出しのデメリット

①売買のための余計な手数料が発生する

②同じ株を買い戻すまでに株価が上昇してしまう可能性がある

③買い戻した銘柄の「税の先送り」という側面がある

④株主優待の長期保有条件がリセットされる

⑤利確・損切りによって長期投資の決意がゆらぐ

それでは、1つ1つ簡単に解説していきましょう。

①売買のための余計な手数料が発生する

株式の売買には必ず手数料がかかります。損出しした上で、同じ株を買い戻す場合、売却で1回、買い戻すときにさらにもう1回の、往復2回の手数料がとられます。

1回の手数料自体はそんなに大きな額ではありませんが、損出しするためにいくつもの株を売却したり、それらをまた買い戻すとなると、積もり積もって「手数料負け」になるなんてこともあるかもしれません。

特に米国株など海外株の場合、売買手数料も大きくなりますので注意が必要です。

自分の使っている証券口座がいくらの手数料を取るのかある程度把握し、損出しで節税できる金額と比べて十分手数料が見合うかを確認することが大事です。

②同じ株を買い戻すまでに株価が上昇してしまう可能性がある

②は損出しのために売却した株を再び買い戻す場合、タイムラグがあると売った価格より高い価格で買い戻さなくてはならなくなり、「やっぱり売るんじゃなかった」と後悔することになるかもしれません。

特に上昇トレンドに乗っているときや、決算発表でいい業績が出そうなときなどは、できれば損出しは後回しにしたほうがいい場合もあります。

買い戻しについては、損切り時とまったく同値で買い戻す高等テクニック「損出しクロス」という手法があり、次の章の後半「損出しした株の買い戻し方法」の後半で紹介していますので、そちらも参考にしてみてください。

③買い戻した銘柄の「税の先送り」という側面がある

③は、損出しのために売却した株を買い戻し、それが翌年上昇して利確することを考えた場合、やはり税金がかかることになるため、「単に税負担の先送りにすぎないのではないか」という疑問の声があるということ。

単年で税を減らせても、翌年以降に同じだけ税金を払わないといけないのなら、余計な売買手数料を払ったり、面倒な確定申告をしたりする必要はないとも言えます。

ここは自分の投資方針、長期投資なのか短期投資なのか、すぐに税還付したいのか否かなどを考える必要があるでしょう。

④株主優待の長期保有条件がリセットされる

④は、より具体的な問題です。

株式の銘柄によっては株主優待があり、保有期間に応じてグレードが上がり、商品が豪華になることもあります。

そのため、せっかく長く保有してきた株の場合、損出しでその権利がリセットされてしまう可能性があるのです。

株式にはそれぞれに株主番号があり、長期保有の特典は「同一の株主番号で連続して株主名簿に記載されていること」が条件となるのが一般的です。

この場合、損出しで税が戻るメリットと優待権利が失われるデメリットを秤(はかり)にかけて考えないといけません。

⑤利確・損切りによって長期投資の決意がゆらぐ

⑤は、あまり短期の目線で「損出し」のような売買を繰り返していると、長期保有で複利で増やしていくという株式投資の大きなメリットを忘れてしまいかねないということです。

そもそも「損出し」はその前提に利確がありますが、この利確も含め、わずかな利益のためにひんぱんに売買しているようでは資産の増大は期待できません。

損出しはメリットばかり気にしてるとこうしたデメリットを忘れてしまいがちです。

これらは株式投資の本質にもかかわる大事な視点なので、今年損出しが本当に必要かどうか、大局的な見地に立って考えることも大切です。

「損出し」の手順と方法

お待たせしました!

損出しの概要とメリット・デメリットが理解できたところで、いよいよその手順と方法を解説していきましょう。

損出しの手順は以下の3ステップです。

損出しの手順(3ステップ)

ステップ① まずは確定利益があるか確認ーー年間プラスでなければ「損出し」はNG

ステップ② 損切りして損失を確定ーー確定利益以下の含み損株を損切り

ステップ③ 【希望者のみ】損切りした銘柄の買い戻しーー方法は2通りある(翌日現物買い、損出しクロス)

1つずつ解説していきます。

ステップ① まずは確定利益があるか確認ーー年間プラスでなければ「損出し」はNG

損出しを行うのは、それまでに売却益または配当(投資信託の場合は分配金)の確定利益が出ていることが大前提です。

つまり確定損益の合計が年間でプラスである必要があります。

もし損益がマイナスなら損出しを行うメリットはありませんので、これは必ず確認しましょう。

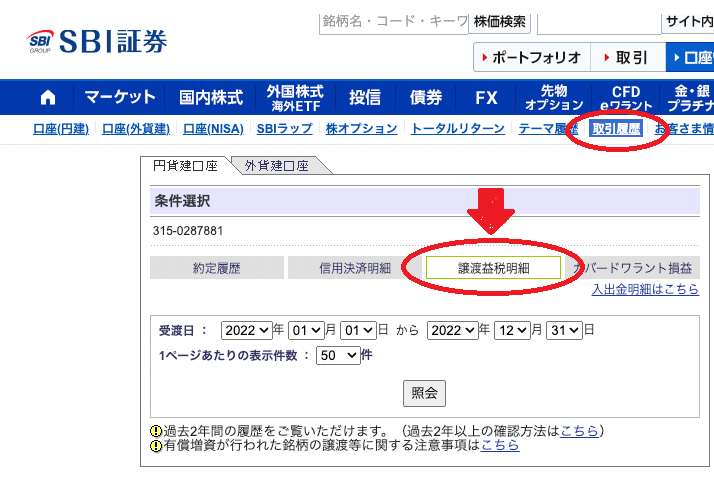

確認の仕方は、ご自身の証券口座で取引履歴などから調べることができます。

たとえばSBI証券なら、「取引履歴」から「譲渡益税明細」を選び(下図)、今年の期間を照会すればトータルの確定損益と徴収税額が出ます。

あるいは「電子交付書面」から「譲渡益税徴収・還付のお知らせ」の最新の書面を見れば同じ項目が確認できます。

ここで確定損益がプラスであることと、あわせて利益の金額も確認しておきましょう。

あとでどれくらいまで損出しできるかを検討するために必要になります。

(注意)損出しで確定利益よりも確定損失の金額が多くなってしまう(年間の確定損益がマイナスになる)場合は、確定申告することによって3年間マイナス分を繰り越し、翌年以降の利益の控除として節税することもできます。ただし毎年継続して確定申告が必要になります。

ステップ② 損切りして損失を確定ーー確定利益以下の含み損株を損切り

利益が出ていて税金が源泉徴収されていることを確認したら、含み損の株を損切りして「損出し」ができます。

この場合、それまでの確定利益の額と含み損の額が同じであるのが理想です。

具体的な金額をもとに損出しケースを検討しましょう。

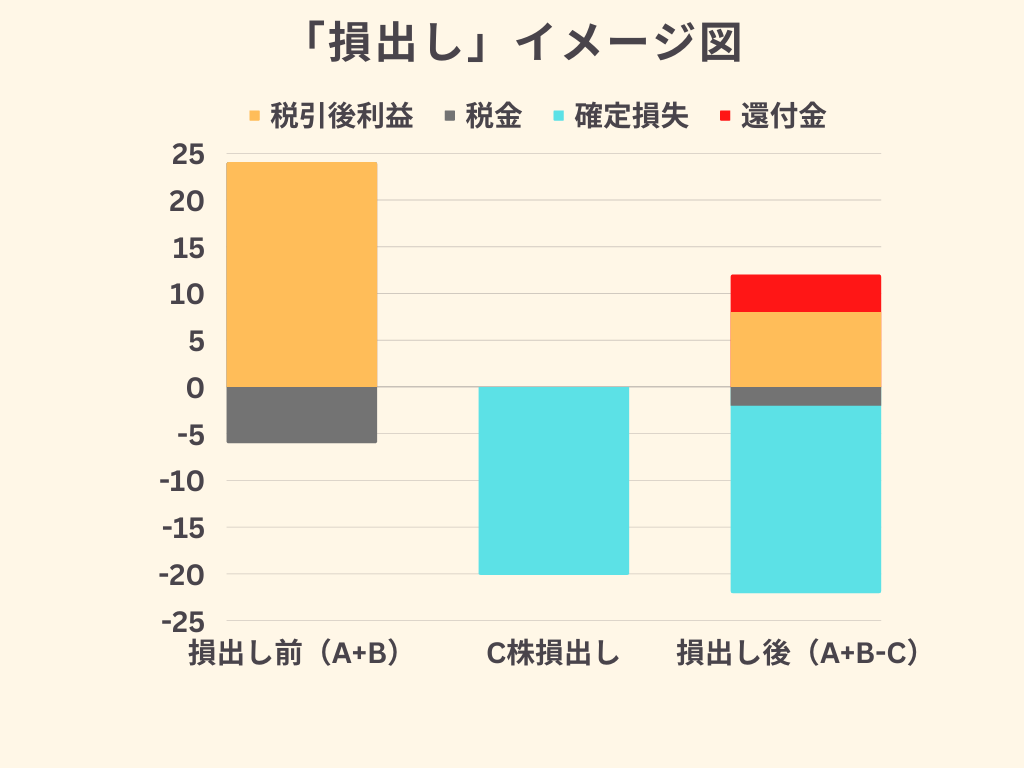

たとえば、あなたは今年、ABCの3つの株を100株ずつ保有していたとします。

- A株は成長株で、含み益が20万円となったため、10月に全株売却しました。

- B株は高配当株で、11月に10万円の配当をすでに受け取っています。

- C株は今年急落した株で、12月現在、含み損が20万円となっています。

この場合、今年のあなたの確定利益は、

税額は約20%(正確な税率は20.315%ですが、ここでは20%で計算しておきます)なので、支払う税金は、

特定口座で取引している場合この税額6万円は、A株売却時にまず4万円が、B株配当入金時に2万円が、すでに源泉徴収されています。

このまま今年の取引を終えれば、あなたは税引き後の利益は

となります。

ここであなたは、C株を全株損切りしてあえて「損出し」することに決めました。

C株の含み損は20万円ですから、売却して確定した損失は20万円です。これにより今年の確定利益は、

に減ります。こうなると本来支払うべき税金は

に変わります(税率は20.315%ですが、わかりやすく20%で計算しています)。

つまりすでに源泉徴収で引かれた税金6万円は払いすぎとなるため、

が差額として還付され、戻ってくることになります。

図解すると以下のグラフのようなイメージです。

仮に損出しした翌日にC株をほぼ同値で同じ株数だけ買い戻せたとします。

結果として、今年の確定利益はC株を損切りした分減りましたが、その分の含み損も消え、C株の資産額は「損出し」前後で変わっていません。

それでも「損出し」しなかった場合と比べ、税金は4万円得することになりました。

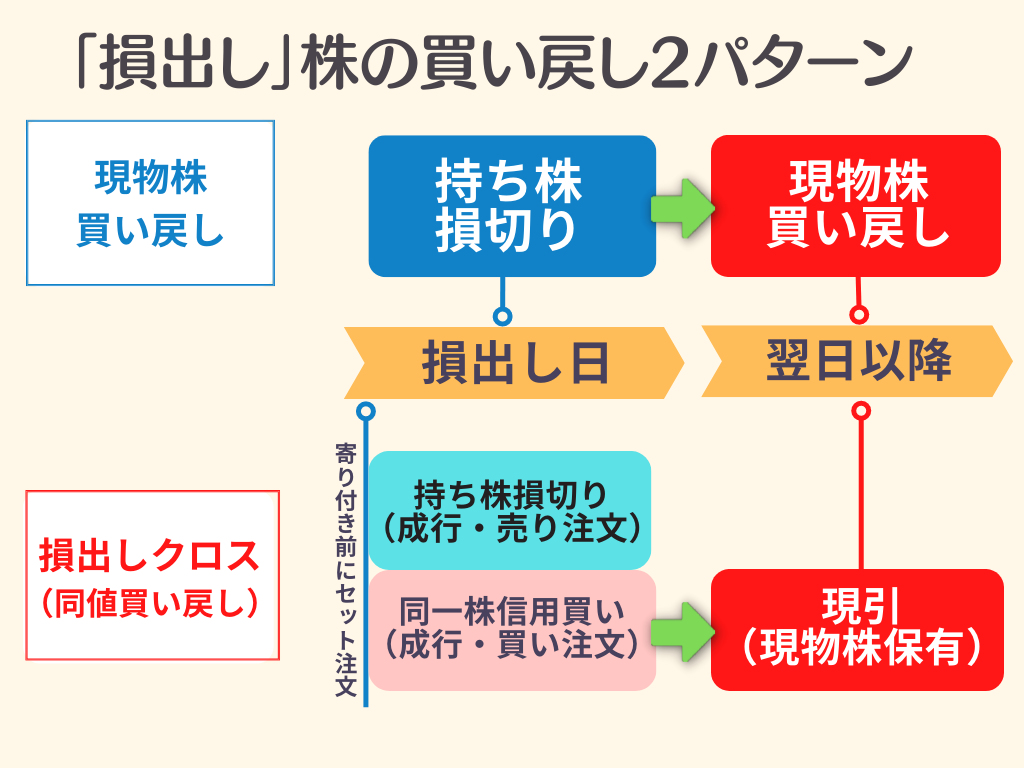

ステップ③ 【希望者のみ】損切りした銘柄の買い戻しーー方法は2通りある

損出しをする場合、損切したのと同じ銘柄を買い戻して再び保有したいということもあるでしょう。

相場環境の悪化で含み損に転落したけれど本来は手放したくなかった、と思うのは当然のことです。

その場合、買い戻しの方法は2通りあります。

1つは現物株をふつうに買い戻す場合。もう1つは信用取引を使う「損出しクロス」という特別な方法です。

イメージはこんな感じです。

それぞれの方法をもう少し詳しく解説し、あわせて注意点を見ていきましょう。

【ケースA】現物で買い戻すーー翌日以降に買うのが重要ポイント

現物でふつうに買い戻すときは、損切りした当日に買わず、必ず翌営業日以降に購入しましょう。

なぜかというと、損切りした日に同じ株を買い戻すと「株価が平均化」されることになり、節税効果が薄くなってしまうからです。

どういうことか。前の章で挙げた含み損20万円のC株を例に説明しましょう。

C株は最初に買った価格が2,000円、それが現在、半値の1,000円まで下落したとします。

これを200株保有していたとすると、含み損は(2,000円ー1,000円)×200株でちょうど20万円となります。

このC株を現在の株価1,000円で200株すべて損切りします。

そしてこの株を翌日以降に通常通り買い戻せば、20万円の損出しが成立します。

しかし損出しした同じ日に同じ株を買い戻した場合、変なことが起こります。

もともとの購入価格と新たに買い戻した株の価格がなぜか平均化され、それを半分売ったのと同じ扱いになってしまうのです。

仮に買い戻した価格も売値と同じ1,000円だったとすると、(元の買い値2,000円 +新たな買い値1,000円)÷ 2=1,500円

これが全株の取得単価と見なされ、含み損は1,000円から500円に減り、これを半分保有し、半分売ったのと同じ扱いになります。

この場合、500円×200株=10万円だけしか損出しできないことになりますから、本来20万円だった節税効果が半分に薄れます。

どうしてこんなことになるかというと、取引が成立した日(約定日)と実際に株式が売買される日(受渡日)が異なるため、約定日の段階では「売った後に買った株」も「買った後に売った株」と扱われてしまうわけです。

なので、損出しした銘柄を現物で買い戻す場合、必ず翌営業日以降にすることが肝心です。

もちろん、別の証券会社で買い戻す分にはなんの問題もありませんから、同じ日に買い戻しても損出しは成立します。

【ケースB】損切り価格と同値で買い戻すーー「損出しクロス」

デメリットのところで説明した通り、損切り後、翌営業日以降に買い戻すと、価格が売ったときより上がってしまう可能性があります。

いくら損出しのために損切りしたと言っても、売った価格より高値で買い戻すのは納得がいかないでしょう。

かといって再び売り値まで下がるのを待っていたら、さらに株価が上がってしまうことも考えられます。

この「高値買い戻しリスク」を避ける方法が1つだけあります。

それが「損出しクロス」と呼ばれる、買いと売りの注文を同時に行う特別の方法です。

優待や配当狙いで行う「クロス取引」と「損切り」を合わせた手法で、このテクニックを使えば損切りした価格とまったく同じ価格でポジションを戻すことが可能です。

具体的な手順は以下の通り。

同値で買い戻す必殺技!「損出しクロス」の手順

ステップ① 市場が始まる前に損切りする持ち株を「成行」注文で売る

ステップ② 市場が始まる前に信用取引で同一銘柄を「成行」注文で買う

ステップ③ 翌営業日以降に信用買いした銘柄を「現引き」する

くわしく解説します。

まずこの「損出しクロス」は、「信用取引」できることが前提です。あらかじめ証券会社に申請して信用取引ができるようにしておく必要があります。

その際、信用取引には保証金が必須のため、初めての人は口座への入金が別途必要になります。

原則として、入金した額の3倍まで信用取引で売買できます。

ほかに現物株を保有している場合はそれを担保にしても約3倍の売買が可能です。

「成行(なりゆき)注文」とは、ついた値段で最短で取引する方法です。

希望価格を入力してその価格になるまで待つ注文を「指値(さしね)注文」といいますが、成行注文はこれとは逆に、「売り注文を出している人の最安値の株を買う/買い注文を出している人の最高値で買う」ことで、最短で売買できる注文方法です。

市場が始まる前に注文を入れておくと、ふつうは買いたい人と売りたい人とがちょうど拮抗して最初の売買が成り立つ「寄り値」の付近で売買ができます。

成行注文の数が多い場合は、注文を入れた順番に売買が成立しますから、思った以上に高値または安値での売買になってしまうリスクはあります。

ただ、ここでは売りと買いの注文をほぼ同時に行うため、よほど需給バランスが悪い日でない限りは両者の約定価格にそれほど差は出ないはずです。

自分が売った現物株を同時に自分で信用買いするセルフ売買みたいな取引をイメージしてもらえればいいかもしれません。

信用買いした株は最後に「現引き」をします。あまり聞きなれない用語かもしれませんが、これは信用取引で購入した株式を現物株として買い戻すことを意味します。

この「現引き」をすることではじめて、損切したときと同じ価格の現物株が手元に戻ってきます。

基本的に現物株を損切りしたお金が残っていればほぼ同値で買い戻せるはずですが、売買には手数料も発生しますので、もともと口座に現金がなくギリギリの人や、手数料が多く発生しそうな場合は、買い取るお金に不足が生じないよう少し余分に入金しておいたほうがいいかもしれません。

以上が損出しクロスの手順と注意点です。どうしても損切りしたときと同じ価格で現物株を買い戻したい人は、ためしてみてはいかがでしょうか。

「損出し」の注意点

損出しをする際、いくつか盲点となる注意点があります。

これを忘れると「損出しにならない!」「損出ししても意味がない!」というくらい大事な知識ですので、しっかり確認しておいてください。

内容は以下の通りです。

①【重要】「損出し」期限は年末市場が閉まる2営業日前まで

②税還付は特定口座なら自動で入金、一般口座なら翌年の確定申告後

③複数の証券口座の損出しは確定申告が必要

④NISA・iDeCoなど免税口座は損出しの意味なし!

1つずつ解説します。

①【重要】「損出し」期限は年末市場が閉まる2営業日前まで

損出しは12月中にと書いてきましたが、正しくは株式市場の最終日の2営業日前までに行う必要があります。

株の現物取引きは、注文して約定した日の2営業日後に実際の株式の「受け渡し」が完了し、保有/売却する権利が発生します(受渡日という)。

ですので、年末最後の営業日である大納会(だいのうかい)の日に損出しを行っても、実際の株の受け渡しは年明けになってしまい、年内の損出しになりません。

「利益ー損失」の損益通算とそれに伴う税の還付は特定口座なら自動で行われますが、年をまたぐと証券口座内では完結できなくなります。

もし今年の確定と、翌年に持ち越されてしまった確定損失を相殺(「損益通算」といいます)したい場合、今年分の利益は来年、来年分の損失は再来年に確定申告する必要があり、還付されるのも再来年の確定申告以降となり、とんでもなく面倒なことになります。

ですので、損出しを行う場合は期限に十分気を付けて行ってください。

大納会(最終営業日)は土日にぶつからない限り毎年12月30日と決まっており、2023年の場合は大納会が12月29日(金)なので、損出し期限は2営業日前の12月27日(水)となります。

あまりぎりぎりになると忙しくて忘れてしまったり、ほかの投資家の損出しによって株価がさらに下落するなんてこともありえます。

損出しする場合は遅くとも12月上中旬までに余裕をもって行うことをオススメします。

②税還付は特定口座なら自動で入金、一般口座なら翌年の確定申告後

源泉徴収ありの特定口座を取引に使っている場合、確定申告する必要はなく、自動計算ですぐに税が還付されます。

面倒なのは一般口座の場合です。翌年3月に確定申告をする必要があります。

また、確定申告する場合、配当金の扱いには注意が必要です。

ほかの給与所得などと一緒に扱う「総合課税」を選択した場合、配当金には「配当控除」が適用されます。

一方、もし損出しして確定利益と相殺(損益通算)させたい場合、ほかの給与所得などと切り離し、株式の売買損益や配当金だけを切り離す「分離課税」を選ぶ必要がありますが、その場合は総合課税にあった「配当控除」は適用されなくなります。

そのため、どちらがよりお得に節税できるのか、総合課税と分離課税の2つのケースを比べて考える必要が生じます。

複雑になるのでここではくわしくは書きませんが、総合課税の場合、ご自身の年間所得の大きさによって税額控除の額も変わってきますので、金額が大きくなる場合は特に注意して選ぶようにしましょう。

配当控除については三菱UFJ国際投信の記事「配当控除とは?仕組みや計算方法、利用するかの判断基準を解説」(←ここをクリック)も参考にしてみてください。

③複数の証券口座の損出しは確定申告が必要

異なる証券会社の口座で取引している場合でも、利確・損出しの損益通算は可能です。

たとえば楽天証券でA株を利確し、SBI証券でB株を損出ししたような場合も、A株で徴収された譲渡益税の一部(または全部)の還付が受けられます。

ただし、これには確定申告が絶対条件となります。たとえ両口座とも特定口座だとしても、自動的に損益通算はできないからです。

ちなみに面倒でも確定申告することには別のメリットがあります。

それは、複数口座の損益通算だけでなく、複数年にわたって損益通算でき、控除が受けられることです。

損出しをして確定利益よりも確定損失が大きくなった場合も、確定申告すればそのマイナス分を3年間繰り越すことができます。

これを「繰越控除」と言って、今年の損失分で翌年以降の確定利益を相殺し、税負担を小さくしてしまえるのです。

以下は国税庁「上場株式等に係る譲渡損失の損益通算及び繰越控除」のページから、繰越控除のイメージです。

毎年確定申告するのはかなり面倒ですが、損出しに限らず、大きく損失を出した人は確定申告しておいて損はありません。

④NISA・iDeCoなど免税口座は損出しの意味なし!

NISAやつみたてNISA、iDeCoといった免税のための口座は、そもそも売却益や配当金に税金がかかりません。

つまり、この免税枠内で利益を確定しても取り戻す税金はないということです。

逆にNISA枠で買った株が含み損になって損切りしても、枠以外の取引で発生した利益と相殺することもできません。

免税枠内で生じた利益や損失はどうあっても損益通算の対象にはならないのです。

それなのに売買手数料だけは確実に発生しますので、無理に損出ししようとすればその手数料分だけ損してしまいます。

NISAなどの免税口座では損出しは考えないようにしましょう。

損出しにまつわるQ&A

最後に、株式投資初心者の方の損出しにまつわるよくある疑問についてお答えします。

今回は以下の3つを取り上げたいと思います。

- 損出しで節税するのは違法ではないのですか?

- 源泉徴収なしの特定口座を使っているのですが、その場合も損出しのメリットはありますか?

- 損出し後に買い戻さないのはありですか?

それでは、一つずつチェックしていきましょう。

損出しで節税するのは違法ではないのですか?

冒頭でもお伝えしたとおり、損出しは合法的な節税方法です。

というのも、投資家本人にとっては損出しのつもりで損失を確定したとしても、やっていること自体は、損切りと同じ行為だからです。

また、損切りのあとに、同じ銘柄買い戻すことも、ごく当たり前の投資活動になりますので、これも特段問題にはなりません。

よって、損出しによる節税は特に違法行為に当たるわけではない、と言えますので安心してくださいね。

ただ、唯一違法行為と捉えられるリスクがあるとすれば、それは損出しが仮装売買に該当すると判断されるケースです。

仮装売買とは、同じ投資家が株の売りと買いの両方の注文を出して、あたかも取引が活発に行われているかのように第三者に誤解を与える行為のこと。

これは金融商取引法で禁止されている違法行為に当たります。

ただ、損出しで売った後、すぐに同一価格で買おうとする行為が、仮装売買に当たると判断される確率は極めて珍しいケースでしょう。

絶対に大丈夫とは誰にも断言できませんが、個人投資家レベルの資金で売買する場合は、そこまで心配する必要はないと思われます。

源泉徴収なしの特定口座を使っているのですが、その場合も損出しのメリットはありますか?

源泉徴収なしの特定口座は、一般口座と同じと考えてOKです。

よって、損出しの効果はあります。

本記事でご紹介した、損出しの手順や方法、メリット・デメリットなども踏まえて検討してみてくださいね。

確定申告は自分でやるとなると少々面倒かもしれませんが、節税効果があるのなら、ぜひトライしてみましょう。

損出し後に買い戻さないのはありですか?

損出し後に同い銘柄を買い戻さないのは、もちろん「あり」です。

むしろ、「年末だからとりあえず損出しをしたけど結局買い戻さなかった」という投資家はそれなりにいるのではないでしょうか。

結局、損出しは「節税を目的とした損切り」ですので、やっていること自体は損切りと何も変わりません。

損出しがキッカケで損切りをして、別の銘柄に投資するのも普通に行われていることですので、何もためらうことはないと思いますよ。

あなたが、もっとも合理的だと思う選択をされることをおすすめします。

【まとめ】損出しで 厄を落として 春きたる

「損出し」の方法と注意点について解説してきましたが、いかがだったでしょうか。

損出しは、メリット・デメリットをきちんと考え、手順や期限を間違わずに行えば大きな節税が期待できます。

納めた税が戻ってくるのはもちろんうれしいことですが、それ以上に、ポートフォリオの垢(あか)ともいうべき塩漬け株をきれいにすることで、ネガティブな感情からも解き放たれる一石二鳥の手法と言えるでしょう。

今年の厄(損失)は今年中に落とし、すがすがしい気持ちで新年を迎えることで、また前向きに投資を再スタートさせられますね。

わたしたちグローバルファイナンシャルスクール(GFS)にはこうしたお金や投資に関する知識をオンラインで学ぶための講義動画が2,000以上あり、30,000人を超える生徒が金融リテラシー向上のために日々勉強に取り組んでいます。

投資にも仕事にも役立つこうしたお金の知識を1つ1つ身につけ、大切な資産を大きく育てて守っていきましょう。

コメント