「特定口座と一般口座って何が違うんだろう?」

「特定口座と一般口座のどちらを選べばいいのかな」

証券会社で口座を開設するときに、「特定口座」と「一般口座」を選択する必要があります。この時にどちらを選べば良いのか悩んでしまう人は多いはずです。

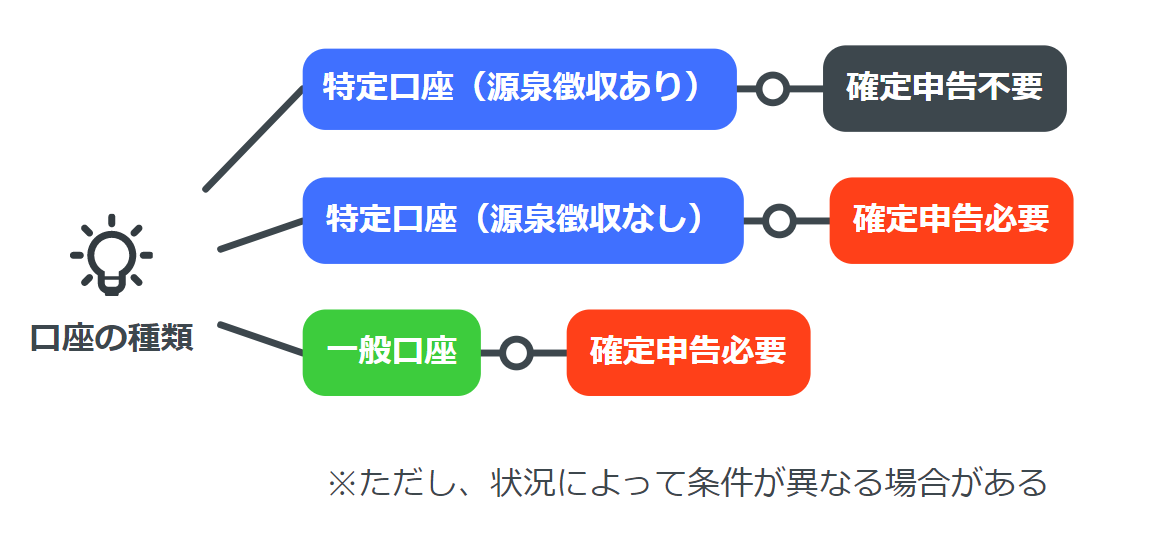

口座開設の口座の種類には「特定口座」と「一般口座」のふたつではなく、以下の3つの口座について理解する必要があります。

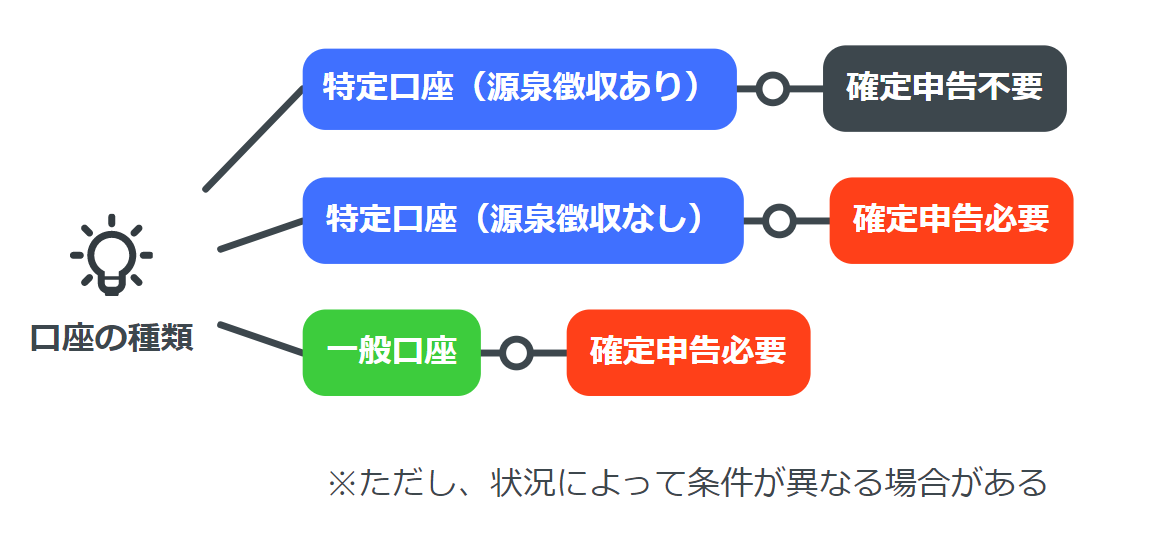

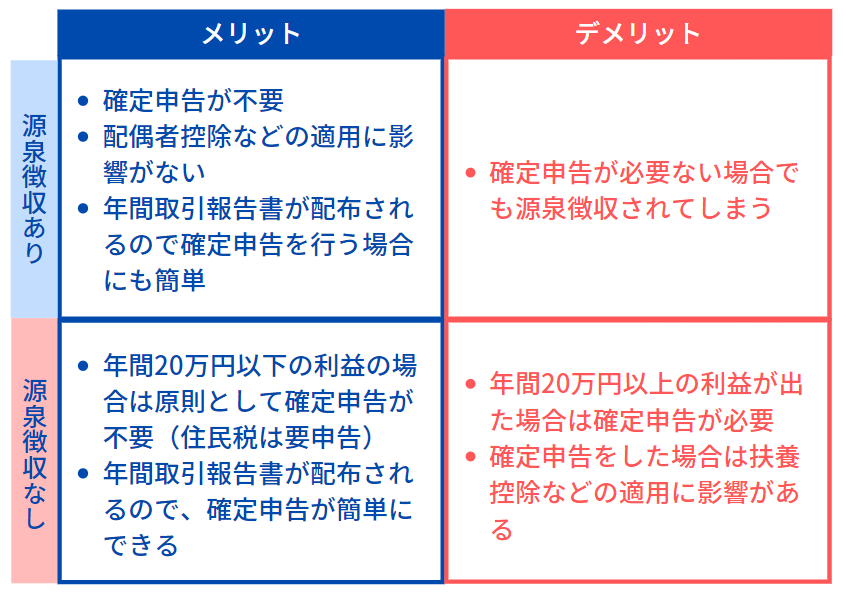

それぞれの口座の違いとしては、大きく分けると「確定申告が必要かどうか」です。以下をご覧ください。

このように、自分が証券口座をどのように運用するかによって、口座の種類を選択する必要があるのです。とは言え、特に初心者の場合には最初は「特定口座(源泉徴収あり)」を選択して問題ないでしょう。

ただし、「特定口座(源泉徴収あり)」でも確定申告が必要な場合や、「特定口座(源泉徴収なし)」の方が有利な場合もあります。それらをよく理解していないと判断を誤って損をしてしまう可能性があるため注意が必要です。

この記事では、特定口座と一般口座の違いや、それぞれの口座にオススメの人など以下の内容について詳しく解説していきます。

この記事を読めば分かること |

|

この記事をお読みいただくことで、証券口座を開設するときに自分にとって適切な種類を選ぶことが可能となります。ぜひこの記事を参考に証券口座の開設に役立てていただければ幸いです。

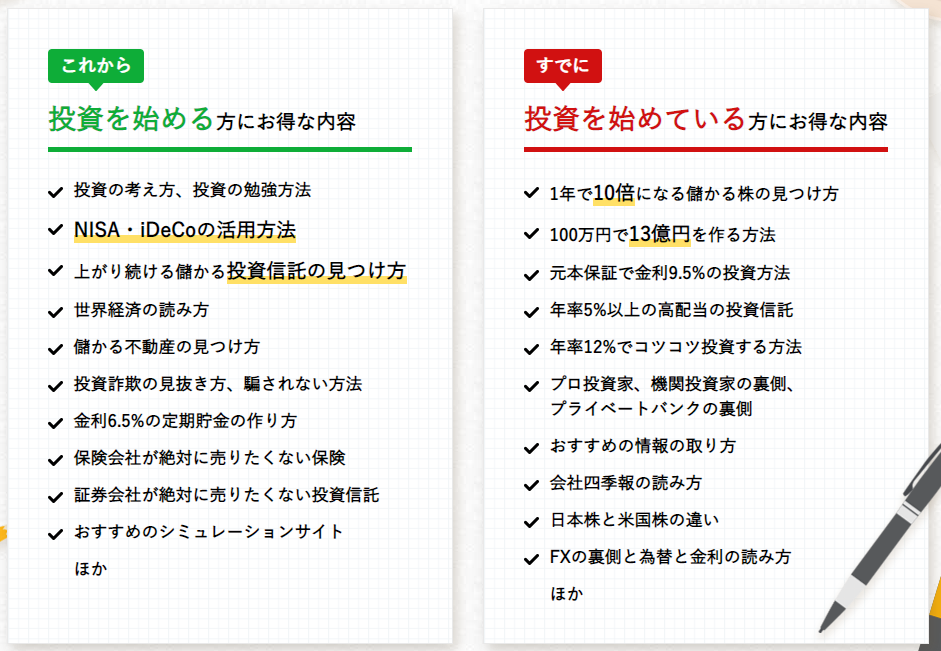

一般口座と特定口座違いについて理解ができたら、以下の記事で株式投資や投資信託に必要な基本知識を勉強するのもオススメです。

これから投資を始める初心者の方でも、投資の勉強の進め方がステップ形式でわかるようになっています。

【投資の勉強】初心者はこれだけでOK!何からどんな方法でするべきかを完全理解

監修者:市川雄一郎

監修者:市川雄一郎

グローバルファイナンシャルスクール校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

目次

一般口座の違いは確定申告の有無がポイント!

特定口座と一般口座の違いは確定申告の有無がポイントとなります。

株式投資を行って得た利益(配当金、分配金、譲渡(売却)益)に対しては税率20.315%の税金がかかります。通常、株式投資で利益が出た場合は確定申告が必要です。しかし、運用している口座の種類によっては確定申告をしなくても良い場合があります。

以下は冒頭でも紹介した、口座の種類と確定申告義務を一覧の表にしたものです。

この章では、以下の3種類の口座の種類について詳しく解説していきます。

1-1.特定口座(源泉徴収あり)は確定申告が原則不要

特定口座(源泉徴収あり)で株式投資を行って利益を得た場合には、確定申告は原則として不要です。金融機関が税金の計算を行って納税を行ってくれるためです。

例外として、以下のような場合には確定申告を行ったほうが有利となることがあります。

特定口座(源泉徴収あり)でも確定申告が有利になる場合 |

|

ただし一般的には特定口座(源泉徴収あり)を選択すれば確定申告は不要、との認識でよいでしょう。

特定口座(源泉徴収あり)のメリット・デメリットに関して詳しくは、「3-1.源泉徴収ありの場合」を参考にしてみてください。

1-2.特定口座(源泉徴収なし)は確定申告が必要

特定口座(源泉徴収なし)の場合は原則として確定申告が必要となります。

特定口座(源泉徴収なし)の場合は証券会社が一年間の売買損益を算出した「年間取引報告書」を作成してくれます。投資家はこの書類を活用して簡単に確定申告を行うことが可能です。

年間の株式投資の利益が20万円以下だった場合は確定申告をする必要はありませんが、その場合でも住民税の申告が必要となるため注意が必要です。

特定口座(源泉徴収なし)のメリット・デメリットに関して詳しくは「3-2.源泉徴収なしの場合」を参考にしてみてください。

1-3.一般口座は確定申告が必要

一般口座を選択した場合には、原則として確定申告が必要となります。

ただし、特定口座(源泉徴収なし)と同じく年間の利益が20万円以下だった場合は確定申告の必要はありません。しかしこの場合もやはり住民税の申告が必要です。

特定口座(源泉徴収なし)の場合と違うことは、一般口座の場合は「年間取引報告書」を作成してくれない事です。一般口座で確定申告を行う場合、年間の取引を自分で集計する必要があるのです。

利益が20万円以下になると見越している場合でも一般口座を選択せず、特定口座(源泉徴収なし)を選ぶ方が良いでしょう。

一般口座を選択するメリットは現状ではほぼありません。詳しくは「4.一般口座にはメリットはほぼない!」を参考にしてみてください。

初心者の場合は原則として特定口座(源泉徴収あり)でOK

初心者の場合は原則として特定口座(源泉徴収あり)を選択しておくと良いでしょう。

「1-2.特定口座(源泉徴収なし)は確定申告が必要」でも解説した通り、確定申告が必要になるかどうかどうかは株式投資で年間20万円以上の利益が出るかどうかに関わります。しかし実際に取引をしていくうえで、年間の利益が20万円以上になるかどうかを正確に予測したりコントロールすることは現実的ではありません。

特定口座(源泉徴収あり)はいくつかの証券会社で運用している場合など、自分で確定申告をする必要がある人が利用するのが一般的です。

そのように特別な理由がない初心者の場合は、原則として特定口座(源泉徴収あり)を選択しておくと良いでしょう。

※注・長期投資などで株や投資信託を売却しないために利益が0円となる場合も課税されません。この場合も「源泉徴収あり」で問題ないでしょう。利益が0円だからといって「源泉徴収なし」に変更する必要はありません。

「源泉徴収あり」「源泉徴収なし」は後からでも変更可能! |

特定口座の「源泉徴収あり」「源泉徴収なし」に関しては、後からでも変更が可能です。年内の利益が出ていない場合は、いつでも簡単に変更できます。 既に利益が出てしまっている場合にはその年中には変更できません。株の売買を行った結果、「今年は20万円の利益はなさそう」だと思っても、その段階で「源泉徴収なし」に変更はできません(既に利益から税金が差し引かれているためです)。 |

特定口座のメリット・デメリット

それではここからは、特定口座を選択した場合のメリット・デメリットについてより詳しく解説していきます。

ここまででも解説した通り、特定口座には「源泉徴収あり」と「源泉徴収なし」の2種類がありますので、それぞれについて詳しく解説します。

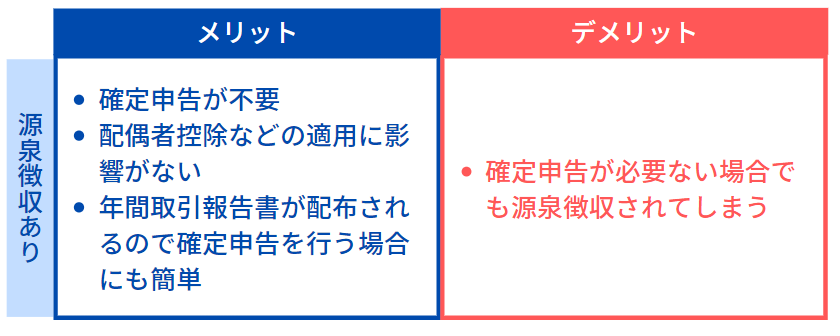

3-1.源泉徴収ありの場合

ここでは、特定口座(源泉徴収あり)のメリット・デメリットについて詳しく解説していきます。

3-1-1.メリット

メリット |

|

特定口座(源泉徴収あり)の場合のメリットは、まずはなんと言っても確定申告が必要ないということです。源泉徴収ありの特定口座を選べば、利益を受け取る段階で税金は差し引かれるためです。

確定申告を行わないため配偶者控除などの適用に影響が出ないこともメリットと言えるでしょう。

また、特定口座(源泉徴収あり)では「年間取引報告書」が発行されるため、確定申告を行うケースでも簡易的に確定申告が可能です。

3-1-2.デメリット

デメリット |

|

特定口座(源泉徴収あり)のデメリットは、利益が年間20万円以下の場合でも源泉徴収されてしまうという点です。株式投資の利益が年間20万円以下を見越しているのであれば、源泉徴収なしを選択する方がいいかもしれません。

ただし、前述した通り利益が20万円以上になる場合には確定申告が必要となります。

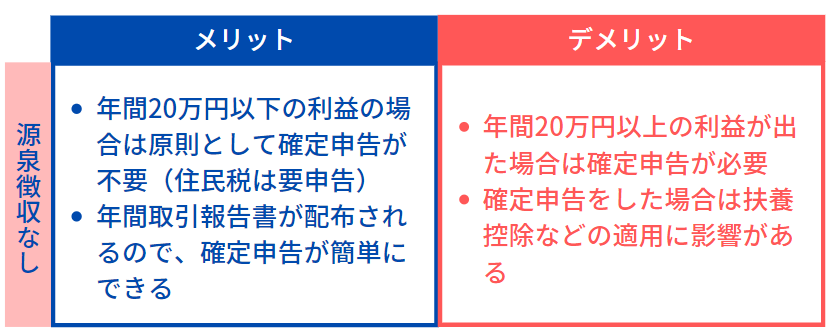

3-2.源泉徴収なしの場合

つぎに、特定口座(源泉徴収なし)の場合のメリット・デメリットも見ていきましょう。

3-2-1.メリット

メリット |

|

まずは、特定口座(源泉徴収なし)のメリットとして、年間20万円以下の利益の場合は原則として確定申告は不要であるという点です。

特定口座(源泉徴収なし)の場合は一般口座と違い、年間取引報告書が配布されるのもメリットの一つと言えます。これにより確定申告を行う必要がある場合も簡単に行えます。

ただし、確定申告は必要なくても住民税の申告は必要となりますので注意が必要です。

3-2-2.デメリット

デメリット |

|

特定口座(源泉徴収なし)のデメリットとしては、年間20万円以上の利益が出た場合には確定申告が必要と言う点です。これはここまででも何度も解説してきた通りです。

また、確定申告をした場合には扶養控除の適用に影響が出てしまうことがあるため注意しましょう。

確定申告を行う場合、株式投資での利益は「合計所得金額」として申告することとなります。このため年間48万円以上の利益を得ると配偶者控除から外れてしまうことになるのです。一方「源泉徴収あり」であれば利益を受け取る段階であらかじめ税金が差し引かれてるため、配偶者控除の適用に影響することはありません。

以上の2点が、特定口座(源泉徴収なし)のデメリットと言えます。注意して、源泉徴収なしか源泉徴収ありかを選択しましょう。

・まずは少額から試したい YES or NO

・リスクはできるだけ抑えたい YES or NO

・投資先の見極め方を知りたい YES or NO

・海外投資にも興味がある YES or NO

・投資の知識をつけて利益を最大化したい YES or NO

現在は一般口座にはメリットがほぼない

一般口座にはメリットがありません。

2003年以前は証券口座には特定口座がなく、一般口座しかありませんでした。以前は投資を行っている人は一般口座で取引を行って「年間取引報告書」を自分で作成していました。

2003年から特定口座制度が導入されています。その後の度重なる税制改正により現在では一般口座を利用するメリットはないといっていいでしょう。

そのため、証券口座を開設する場合には「特定口座」を選択することをオススメします。

選ぶべき口座の種類とは

それではここからは、選ぶべき特定口座の種類について詳しく解説していきます。

5-1.特定口座(源泉徴収あり)がオススメな人

特定口座(源泉徴収あり)がオススメな人 |

|

以上が特定口座(源泉徴収あり)がオススメな人です。

これらを見たうえで「今の段階では分からない…」と思っている方も、ほとんどが特定口座(源泉徴収あり)を選ぶので問題ないでしょう。利益が上がっていない年であれば、いつでも「源泉徴収なし」に変更が可能だからです。

「源泉徴収あり」と「源泉徴収なし」の変更について詳しくは、「2.初心者の場合は原則として特定口座(源泉徴収あり)でOK」で解説していますので参考にしてみてください。

「源泉徴収あり」で利益が年間20万円以下だったとしても過払分は還付されない! |

源泉徴収されていたものの結果的に年間の利益が20万円以下だった場合は、税金は「払いすぎ」と言うことになります。そのため、「確定申告すれば還付されるのでは?」と誤解される方もいますが、この場合は還付されないため注意が必要です。 |

5-2.特定口座(源泉徴収なし)がオススメな人

特定口座(源泉徴収なし)がオススメな人 |

|

特定口座(源泉徴収なし)がオススメな場合は、以上の通りです。年間20万円以下の利益になると分かっている場合には、確定申告は必要ないため「源泉徴収なし」の選択をしておきましょう。

また、複数の証券会社で取引を行いたい場合は、損益通算を行うために確定申告が必要となります。この場合は元から「源泉徴収なし」を選択しておくと良いでしょう。

特定口座・一般口座に関するよくある疑問

最後に特定口座と一般口座についての、よくある疑問について取り上げます。

今回は以下の3つです。

- 特定口座と一般口座は併用できますか?

- 一般口座で買ったものを特定口座に変更できますか?

- 一般口座と特定口座が両方ある場合、確定申告は必要ですか?

それでは、順番に見ていきましょう。

特定口座と一般口座は併用できますか?

はい、特定口座と一般口座は併用することができます。

一つの証券会社で特定口座と一般口座をそれぞれ開設している場合、同じ銘柄の株式や投資信託を特定口座と一般口座の両方で保有することも基本的には可能です。

ただし、この記事でも再三お伝えしてきたとおり、一般口座の利用にメリットはありません。

ネットやSNSには、

「節税目的で特定口座と一般口座で同じ銘柄をそれぞれ保有し、一般口座の譲渡益を20万円以下に抑えるように調整すれば税金を抑えられる」

というような節税テクニックも書かれていたりしますが、そもそも一般口座の譲渡益が確定申告が不要になるには条件があり、その条件に合致しない場合は、基本的に確定申告は必要です。

もし併用する場合は、税金についてもきちんと調べて対応する必要もありますし、特段の事情がなければ、特定口座のみを使ったほうが無難と言えるでしょう。

一般口座で買ったものを特定口座に変更できますか?

一般口座で買ったものを特定口座に振替できません。

以前はできていましたが、現在では制度上できなくなっています。

※相続や贈与に限りできるケースもありますので、詳しくは各証券会社のヘルプページなどをご参照ください。

なお、特定口座で買ったものを一般口座に振替えることは基本的には可能です。

一般口座と特定口座が両方ある場合、確定申告は必要ですか?

一般口座で譲渡益が出ている場合は、特定口座の種類に限らず確定申告が必要です。

ちなみに、一般口座で譲渡益20万円以下は確定申告は不要ですが、それには以下の条件に当てはまる人に限られます。

- 1ヶ所から給与の支払いを受けている人で、年収が2,000万円以下

- 公的年金等の収入金額が400万円以下

- 合計の所得金額が所得控除の合計額よりも少ない

逆に言えば、この条件に当てはまらない限り、譲渡益が20万円以下の場合も、利益があるなら確定申告は必要となります。

一般口座、及び特定口座の源泉徴収なしの場合、利益が出ていないなら確定申告は不要ですが、利益が出ているのに確定申告が不要になるケースは少ないので注意しましょう。

まとめ

この記事では、特定口座と一般口座の違いや、それぞれの口座にオススメの人はなど以下の内容について詳しく解説してきました。

この記事を読んでわかったこと |

|

この記事をお読みいただくことで、証券口座を開設するときに自分にとって適切な種類を選ぶことが可能となります。ぜひこの記事を参考に証券口座の開設に役立てていただければ幸いです。

コメント