生きていく上で欠かせない「お金のこと」ですが、日本は海外諸国と比べて金融教育が行き届いていないため、全般的にお金に関する興味が薄く、知識力も低いと言われています。令和4年から成人年齢が18歳に引き下げられたことに伴い、高校の授業に金融経済教育が追加されましたが、それはつまり、18歳以上の方は学校できちんと金融教育を受けていないと認めたようなものです。

しかし、安定した生活を送るためには、お金に関する正しい知識や判断力が必須であることは明らかです。何より、マネーリテラシーが高い人は低い人と比べて平均年収が高く、かつ保有資産額も大きいことが証明されています。では、マネーリテラシーが高い人とはどんな人で、どうやって高めたのでしょうか?

ここでは、マネーリテラシーが高い人の特徴や、高め方。さらにマネーリテラシーが低いとどんな末路を迎えてしまうのか? などについて紹介していきます。マネーリテラシーが低いことを気にしている方や、コンプレックスとして抱えてしまっている方はぜひご一読ください。

マネーリテラシーが高い人の特徴とは?

頷きながら経済新聞を読み、空き時間にはスマホでチャートと睨めっこする。給与に頼らず投資による不労所得を得て生きている方は、とても聡明で自由に見えるものです。しかし実際のところはどうなのでしょうか? マネーリテラシーが高い人の特徴は以下の通りになります。

・金融資産が多い

・ニュースや新聞などから経済情報を常に得ている

・専門的な学習を怠らない

・資金に困ることがない状態を保っている

・キャリア形成が上手い

以上になります。では、個々に詳しく解説していきましょう。

金融資産が多い

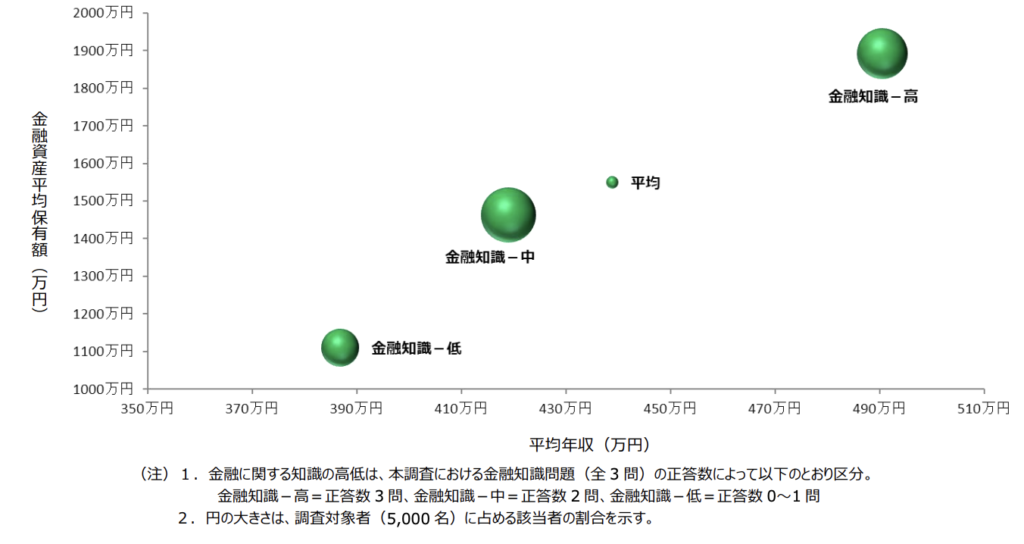

まず、以下のグラフを見ていただきましょう。

出典:日本証券業協会

上記は、金融に関する知識と金融資産・年収との関係を図にしたものです。一見してわかると思いますが、やはりリテラシーが高い人ほど金融資産を持っていて、かつ平均年収も高い傾向にあります。そもそも、資金がなければ投資をすることなどできないので、当たり前の結果では? と思うかもしれませんが、収入に差はあれど、リテラシーが高ければ自然と投資に資金を投じるものです。さらに、投資に踏み出す最大の理由は、何かしらの事情によって資金を増やす必要・目標があるということです。そのための手段として投資を始めるということは、リテラシーの高い人ほどライフプランニングもできている証拠になります。

ニュースや新聞などから経済情報を常に得ている

金融リテラシーが高い人は確実に投資をやっていると断言することはできません。しかし、経済動向には敏感であることは間違いなく、新聞やニュースサイトを見るなどでマメに情報種集しているのは明らかです。投資をしているのであれば、当然情報収集を欠かすことはできませんし、逆にそれらを意識しない投資家は成功しない可能性が高いでしょう。リテラシーが低いという認識があるのであれば、専門的な学習を始める前に、それらの手段を講じてマメに情報を集め、内容を理解できる様に学んでいくのもよいでしょう。

専門的な学習を怠らない

投資家とは、金融商品への投資によって継続的に利益を得ている人のことを指します。つまり、利益を出すことができるだけの知識やテクニックを持っているということです。では、そのレベルに達したら、投資に関する勉強は止めてしまうのでしょうか? 答えは「NO」だと思います。

書店などで調べてみるとわかる通り、投資関連の書籍の全てが初心者に向けたものではなく、玄人やプロ向けに編集・執筆された作品も数多く出版されているのです。つまり、それだけのニーズがあるということになります。そもそも、金融リテラシーが高い人は投資に関する探究心も人一倍大きく、NISAの様に新たなサービスが開始される度、誰よりも早くその情報を得ようと行動するのは想像に難くないでしょう。

資金に困ることがない状態を保っている

金融リテラシーが高いということは、自身の資産状況の把握はもちろん、ライフプランの設定に至るまで抜かりないと思います。そもそも、何かしらの目標・目的があるからこそ投資をしている訳であり、お金に困ることがない状況を作るのが主目的と言っても過言ではないでしょう。

何より金融リテラシーが高い人は、投資をしていることはもちろん、経済に関する知識が豊富であるだけでなく、お金の使い方に無駄が少なく、お金を大事にする傾向にあるため、事故や急病などにより想定外の出費にも問題なく対応できる方が多いのは明白です。

ちなみに、金融リテラシーが低い人は、ありがちな投資詐欺などによる金融トラブルに巻き込まれやすいという検証結果が出ていることも明らかになっています。専門用語や投資の仕組みに関する知識が乏しいことで、そういった話に騙されてしまいやすい為、金融リテラシーが低いと自負している方は、最低限の知識・情報を蓄える必要があるでしょう。

キャリア形成が上手い

ビジネスの場において、出世候補になる方が持つ最大の特徴は「数字に強く、キャリア形成に前向き」である点なのだそう。それなら、金融リテラシーの高低は関係ないのでは? と思われるかもしれません。しかし、業務において数値的根拠を持つことができれば、新規事業や外部企業との連携、営業などにおいても大きな強みとなり、商談や提案する際、スムーズに話を進めることができます。

確かに、単純に数字に強ければ良いのでは? と思われるかもしれませんが、自己のキャリアを形成していく上で、数字を上げていくことに対するポジティブな意識を持つことは有効であり、かつ経済を知ることで業界の状況や商機を窺うこともできると考えれば、金融リテラシーがキャリア形成に役立つスキルであると明言できるのでは?と考えます。

マネーリテラシーを高めるための方法5選

前章を読んで、金融リテラシーを高めることはメリットしかないということがお分かりいただけたと思います。そこで気になるのは、どうやって金融リテラシーを高めればよいのか? 代表的な方法は以下の通りです。

・収入と支出の現状について把握する

・お金にまつわる実用書を読む

・ニュースや新聞に目を通し、わからないワードを調べる

・スクールに通うなどの方法で投資について学ぶ

・お金にまつわる資格を取得する

以上になります。では、個々について詳しく解説していきましょう。

①収入と支出の現状について把握する

具体的な学習を始める前に、まず自身の資産状況について知る必要があると考えます。労働で得た収入を、一体どんなことに使っているのか? その結果、どの程度の資金が残るのか? など、家計簿をつける様に毎日状況を把握する必要はありませんが、少なくとも毎月のお金の流れについては最低限把握しておくべきでしょう。

その行動によって身に付くのが『適切な収支管理』であり、赤字の解消と黒字確保に対する意識が自然と備わります。それこそが、最低限身につけるべき金融リテラシーの一つなのです。そして、収支管理を続けていくことで、自然と生活設計が明確になってきます。

細かく言うと、収入と支出のバランスを計ることで、残すべきお金をコントロールできる様になり、結果として来るべきライフイベントに対して資金を残す計画を具体化させることができるのです。もちろん、さらに金融リテラシーを高めることで、その余剰金を投資に充てるプランも立てることができる様になるでしょう。

②お金にまつわる実用書を読む

お金にまつわる本というのは、何も投資関連の実用書だけではありません。家計簿の付け方や貯蓄テクニックについて、さらには保険の加入・見直し方法についての本など、お金にまつわるものであればどんな内容でも良いでしょう。

投資についてはさほど知らないが、節約や家計赤字の解消に対するヒントが書かれている本はよく読んでいるという主婦などは、普通レベルの金融リテラシーを持ち合わせている言っても過言ではありません。大事なのは、お金を意識する習慣を身につけることです。

③ニュースや新聞に目を通し、わからないワードを調べる

ニュースや新聞に眼を通すことも、金融リテラシーを高めるために欠かせない習慣です。しかし、リテラシーが低い方は、それらを読んでいても知らない言葉が数多く出てくるために、肝心の内容を理解できないまま素読みして終わってしまっているなんてこともあると思います。

そこで更に習慣化すべき行動は、知らない経済・金融用語が出てきた際、それについてしっかりと調べることです。調べる媒体は何でも良いのですが、稀に誤った情報を掲載しているケースもあるため、できれば調査先を複数持つことを心がけましょう。つまり、単純にニュースや新聞に眼を通すだけではダメだということです。

④スクールに通うなどの方法で投資について学ぶ

本格的にお金の勉強をしたいと考えた場合、読書や動画サイトで関連作品を視聴するなどの手段を講じて学ぶケースが多いと思います。しかし、よりリテラシーを高めたいなら、専門的に学ぶことができるスクールの入学をおすすめします。とは言え、お金もかかるし何より講義を受ける時間がない。さらに知識ゼロのビギナーでは講義に付いていけないのでは? という懸念もあるでしょう。

一つずつ紐解いていくと、まず投資スクールは何も金融商品の運用テクニックを学ぶだけの場所ではありません。家計簿の付け方や生活設計の構築術について学ぶコースもあれば、広く経済について学ぶものもあるのです。敷居の高さを理由にスクールで学ぶことを拒否してしまうのは非常にもったいないと考えます。

また、費用面が気になるなら、分割払いに対応してくれるスクールを探すのが手です。それでもやはり月々の出費が増えるのが難しいなら、まず無料体験講座を受講してみるという手段も有効でしょう。

とは言え、体験講座ってスクール紹介で終わるケースが主なのでは? と思っている方も多いと思いますが、例えば弊社が運営するグローバルファイナンシャルスクールが提供している無料講座「投資の達人になる投資講座」は、これから金融リテラシーを高めたいと考えている層にうってつけの講義内容になっており、資産を残すことの重要性や投資が担う本来の役割などについて、ビギナーでもわかりやすく教えてくれます。たった2時間の講義の中に、ユーザーのリテラシーを高めてくれる要素が満載なので、未体験の方はぜひ一度受講してみて下さい。

⑤お金にまつわる資格を取得する

どうせ勉強するなら、プロフェッショナルになってしまうのも良いでしょう。中でもおすすめなのは「ファイナンシャルプランナー」の資格を取得することです。資格のレベルや種類はいくつかあれど、ファイナンシャルプランナーは言わば「お金のプロ」です。

その資格を取得するとなれば、投資はもちろんのこと、保険や税制、ライフプランニングに至るまで、お金にまつわるあらゆる知識を蓄える必要があります。資格を取得できるだけでなく、金融リテラシーも段違いに高まるとあれば、正に一石二鳥ですよね。

マネーリテラシーが低い人の末路

欲しい物はあるけど、お金が足りないから我慢する。こんなこともやってみたいけど、先立つものがないから諦める。老後に資金が不足してしまうなら、質素に暮らすしかない。など、資金に余裕がないことで、様々なことを諦めてしまうとしたらどう思いますか?

できることなら我慢することなく生活していきたいと思うのは、誰しもが望むことでしょう。しかし、金融リテラシーが低いことで、様々なチャンスを逃してしまっているとしたらどうでしょうか? 考えられる末路は以下の通りです。

・リタイヤ後、お金に困る

・緊急時の資金がなくローンや消費者ローンに頼る

・衝動買いや無駄遣いが多く資金難に陥ることが多い

・やりたいことができず、諦めることが多い

・お金に関する不安が大きく、堂々と生きることができない

リタイヤ後、お金に困る

かつて騒がれた「老後2,000万円問題」とは、金融庁の金融審議会による「老後20~30 年間で約1,300 万円~2,000 万円が不足する」という試算が発端となり、広く議論が起きた老後の資産形成に関する問題です。

メディアでこの問題が大々的に取り上げられたことにより、リタイヤ後の生活を年金だけで賄っていくことは非常に難しいという認識を広く植えつけましたが、金融リテラシーが低い人にとっては、他人事として受け取ってしまっている方も少なくないでしょう。

リタイヤしたということは、収入は年金が主となり、働いていない以上、当然金融機関から借りることもできません。その状況を打破する術を知らない層は呆然とするしかない一方で、金融リテラシーが高い方々の多くは、まるで問題視することなく、飄々としていたことでしょう。なぜなら、老後までに2,000万円揃えることができていれば良いだけのことで、投資などの手段を講じて資産を蓄えている方々にとってはさほど大きな問題にならないのは当然でしょう。

緊急時の資金がなくローンや消費者ローンに頼る

金融リテラシーが低い方が持つ資産と言えば、預貯金か不動産などの実物資産が主だと思います。その実物資産も投資用ではなく、住まいとして活用しているケースが多い為、急な物入りで資金を揃える必要に迫られた場合でも、売却してお金にするのは難しいでしょう。

つまり、緊急時の資金として使えるのは預貯金のみとなってしまい、最悪それすらもない場合は「借りる」という選択肢に絞られてしまいます。貯蓄がないにも関わらず借りるということは、定期的に得ている収入の中から返済することになるため、その状況が続けば預貯金を増やすどころか日々の生活を圧迫してしまいかねません。さらに、貯蓄ができなくなってしまう以上、将来資金難に陥ってしまう可能性も高まるということです。

一方、金融リテラシーが高い人は預貯金以外の金融資産(株式や債券など)を持っているケースが多い為、たとえ急場凌ぎのために借金を負ったとしても、返済するだけの蓄えは十分あり、緊急時でも慌てることが少ないと考えます。

つまり、収入と支出のバランスを保ち続け、お金の不安なく生活していくには、預貯金以外の資産を持つ必要があるのは明白です。そのためにやるべきことは、金融リテラシーを高め、資産を積み上げていく手段を知り、それを愚直に実行していくのみだと思います。

衝動買いや無駄遣いが多く資金難に陥ることが多い

欲のない人間など存在せず、誰しも生涯で一度や二度は衝動的に買い物をしてしまった経験があると思います。もちろんそれは悪いことではなく、大事なのは突発的な買い物に応じることができるだけの資金的余裕があるかどうか。そして、衝動的に欲しいものを見つけた際、それを購入することで支出のバランスがどう変わるか? が瞬時に分かり、購入しても大丈夫かどうかについて正しい判断を下すことができるかどうかに尽きます。

当然、金融リテラシーの高い層は自身の資産状況を正確に把握している方が多いため、適切な判断を下すのは難しいことではないでしょう。しかし、金融リテラシーが低くお金に無頓着な方になると、収入と支出のバランスなど気にせず、お財布の中と睨めっこし、足りるなら買ってしまおうという思考を持ってしまうケースもあるかもしれません。

その後の生活に与える影響など微塵も気にせず、思うまま購買行為に及ぶのは、金融リテラシーが低い証拠だと言えるでしょう。結果として資金難に陥り、借金してしまうなんてことになれば、盤石なライフプランなど構築させるなど到底無理と言わざるを得ません。

やりたいことができず、諦めることが多い

人生においてお金がかかる三大イベントと言えば「住宅」「教育」「老後」とされています。結婚して家族が増えれば住環境を整える必要があり、夢のマイホームを購入するために頭金を用意し、ローンを組むのが一般的です。

そして、お子様がいれば当然教育費用もかかります。例えば、子供一人を幼稚園から高校まで、全て公立に通わせた場合、かかる費用は平均270万円。全て私立となると何と平均1,000万円を超えてしまうというから驚きです。さらに大学に通わせるとなると、子供一人で2,000万円近くの教育費を要するケースも考えられます。

さらに老後の資金として1,000〜2,000万円もの資金を蓄えておかねばならないとすると、所得や預貯金で何とかできるレベルではないと頭を抱えてしまいたくなります。しかしそれでも、生活している限りそれらの出費は必然であり、逃れることはできません。例えローンを組んだとしても、返済の義務が消えることもありません。

そこで、金融リテラシーが低い方はどう動き、何を考えるか? 多いのは、余分な出費を抑え、できるだけ必要なものだけにお金を使うという節約志向にシフトするケースでしょう。確かに有効だと思いますが、足りないものを補うためには、減らすだけではどうにもなりません。

つまり必要なのは「増やすこと」です。リテラシーが高くライフプランニングも完璧にできている方などは、イベントに向けて事前に金融商品を購入し、運用するなどの手段を講じているケースが主だと思います。必要な出費のみならず、やりたいことや欲しいものに資金を充てることができる状況を作るためには、リテラシーを高め、資産を増やしておくべきでしょう。

お金に関する不安が大きく、堂々と生きることができない

マネーリテラシーが低いと、お金に関する悩みを抱えた際、大きな不安に苛まれてしまうと思います。そして、その不安を解消すべくお金に関する知識を蓄えようと試みるものの、難しさからすぐにインプットすることを諦めてしまう。そんな負の流れに陥ってしまっている方も少なくないでしょう。

そんな方に、最低限携えるべきマネーリテラシーについてご紹介します。一度に多くのことを知ろうとするのではなく、カテゴリ別に要点を少しずつ覚えていけば最低限の知識はすぐに会得できると思います。そこで、金融庁が提唱している「最低限身に付けるべきマネーリテラシー」における15項目を紹介すると・・・

金融庁が提唱する『最低限身につけるべきマネーリテラシー15項』

【家計管理】

⚫︎適切な収支管理

【生活設計】

⚫︎ライフプランの明確化及びライフプランを踏まえた資金確保の必要性の理解

【金融取引の基本としての素養】

⚫︎契約にかかる基本的な姿勢の習慣化

⚫︎情報の入手先や契約の相手方である業者が信頼できる者であるかどうかの確認の習慣化

⚫︎インターネット取引は利便性が高い一方、対面取引の場合とは異なる注意点があることの理解

【金融分野共通】

⚫︎金融経済教育において基礎となる重要な事項や金融経済情勢に応じた金融商品の利用選択についての理解

⚫︎取引の実質的なコストについて把握することの重要性の理解

【保険商品】

⚫︎自分にとって保険でカバーすべき事象が何かの理解

⚫︎カバーすべき事象発現時の経済的保障の必要額の理解

【ローン・クレジット】

⚫︎住宅ローンを組む際の留意点の理解

⚫︎無計画・無謀なカードローン等やクレジットカードの利用を行わないことの習慣化

【資産形成商品】

⚫︎人によってリスク許容度は異なるが、仮により高いリスクを伴うことの理解

⚫︎資産形成における分散

⚫︎資産形成における長期運用の効果の理解

【外部の知見の適切な活用】

⚫︎金融商品を利用するにあたり、外部の知見を適切に活用する必要性の理解

以上になります。

それら全てを満遍なく理解できていれば、普通レベルの金融リテラシーを持ち得ていると言っても過言ではないでしょう。金融庁がこういった形で提唱する理由は、ズバリ「危機感を持ってほしい」からだと思います。お金に関する不安やストレスを抱えることなく生きていくには、十分な資産を築くこと以外方法などない訳で、だからこそ、こうして気づきを与えているのでしょう。

まとめ

マネーリテラシーが高い人の特徴とは?

⚫︎金融資産が多い

⚫︎ニュースや新聞などから経済情報を常に得ている

⚫︎専門的な学習を怠らない

⚫︎資金に困ることがない状態を保っている

⚫︎キャリア形成が上手い

マネーリテラシーを高めるための方法5選

①収入と支出の現状について把握する

②お金にまつわる実用書を読む

③ニュースや新聞に目を通し、わからないワードを調べる

④スクールに通うなどの方法で投資について学ぶ

⑤お金にまつわる資格を取得する

マネーリテラシーが低い人の末路

⚫︎リタイヤ後、お金に困る

⚫︎緊急時の資金がなくローンや消費者ローンに頼る

⚫︎衝動買いや無駄遣いが多く資金難に陥ることが多い

⚫︎やりたいことができず、諦めることが多い

⚫︎お金に関する不安が大きく、堂々と生きることができない

コメント