「NISAで資産運用しようと思うんだけど配当金は非課税になるのかな?」

「NISAつみたて投資枠で配当金はもらえるのだろうか」

このように、お悩みではないですか?

結論から言うと、NISA口座でも配当金を受け取ることができますし、配当金は原則として非課税になります。ただし、これはいわゆる「NISA成長投資枠」で配当金が出る株式に投資している場合の話です。NISAつみたて投資枠などで運用する投資信託は分配金(配当金)は原則として支払われません。

一般NISAの場合は、配当金が支払われる銘柄に投資をすることで、非課税で配当金を受け取ることが可能です。注意点として、受け取りの方式を「株式数比例配分方式」にしておく必要があります。それ以外の受け取り方式の場合は、課税されてしまう可能性が高くなるためです。

ちなみに、NISAで配当金を受け取る場合にも原則としてその分を再投資することがおすすめです。その理由については本文にて解説します。

この記事ではNISAの配当金はどうなるのか、という疑問に応えつつ、受け取った配当金をどうすればいいのかなど以下の内容を詳しく解説します。

※つみたてNISAと一般NISAは2023年で終了し、2024年からはNISAつみたて投資枠とNISA成長投資枠に変更しています。

・NISA制度の配当金はどうなる?

・NISAの配当金を理解する3つのポイント

・NISAで受け取った配当金は再投資するのがおすすめ

・新NISA制度では配当金を狙いやすくなる

・高配当株に絞って銘柄を選ぶのは要注意

この記事をお読みいただくことで、NISAの配当金についての情報を網羅できるかと思います。ぜひこの記事をお読みいただき、NISAでの資産運用に役立てていただければ幸いです。

監修者:市川雄一郎

監修者:市川雄一郎

グローバルファイナンシャルスクール校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

目次

1.NISAの配当金はどうなる?

NISAで配当金が支払われる株式を購入した場合、その配当金はどうなるのかについて解説します。以下の2点について詳しく見てみましょう。

・NISAの配当金は非課税になる

・NISA口座の場合は勝手に振り込まれる

1-1.NISAの配当金は非課税になる

NISAで配当金が分配される株式を購入した場合には、その配当金は非課税になります。

NISA口座以外で配当金を受け取る場合には、通常、税金として20.315%が差し引かれます。しかしNISA口座の場合は非課税になるため、大変お得な制度です。

ただしここでいうNISAとは、いわゆる「NISA成長投資枠」の事です。NISAつみたて投資枠の場合はそもそも配当金が支払われる商品を購入できません。配当金または分配金が欲しいのであればNISAつみたて投資枠での運用はしない方がよいでしょう。

配当金または分配金が支払われないといっても、その分損をするというわけではありません。詳しくは、2-3.「NISAつみたて投資枠」で分配金は原則として出ない」 で解説していますので、参考にしてください。

1-2.NISA口座の場合は勝手に振り込まれる

NISA口座で買い付けた商品の分配金や配当金は、自動的に証券口座に振り込まれます。

ただし、証券口座の受け取り方を「株式数比例配分方式」に設定する必要があるので注意が必要です。証券口座の配当金の受け取り方には4つの方法があります。その中で「株式比例配分方式」に設定していなかった場合、NISA口座で運用しても課税されてしまうため注意が必要です。

受け取り方法 | 税金 | 内容 |

配当金領収証方式 | 課税 | ゆうちょ銀行などで配当金の領収証と引き換えに配当金を受け取る方式 |

登録配当金受領口座方式 | 課税 | 保有するすべての株式の配当金(複数の証券会社を含めて)を一つの銀行口座で受け取る方式 |

個別銘柄指定方式 | 課税 | 銘柄ごとに配当金を受け取る口座を指定して受け取る方式 |

株式数比例配分方式 | 非課税 | 上場株式の配当金やETF、REITの分配金を証券口座で受け取る方式 |

NISAで配当金が支払われる可能性がある場合、必ず「株式数比例配分方式」に設定しておきましょう。その設定がなされていれば、毎月支払い日には、自動的に証券口座に振り込まれることとなります。

実は、低リスクな積立投資やNISAでも失敗してしまう可能性があるのをご存知ですか?

2.NISAの配当金を理解する3つのポイント

ここで、あらためてNISAで運用する場合の「配当金」について詳しく解説します。ここでは以下の内容を見ていきましょう。

・「配当金」と「分配金」の違い

・配当金が出るのは原則「一般NISA」での運用の場合

・「つみたてNISA」で分配金は原則として出ない

2-1.「配当金」と「分配金」の違い

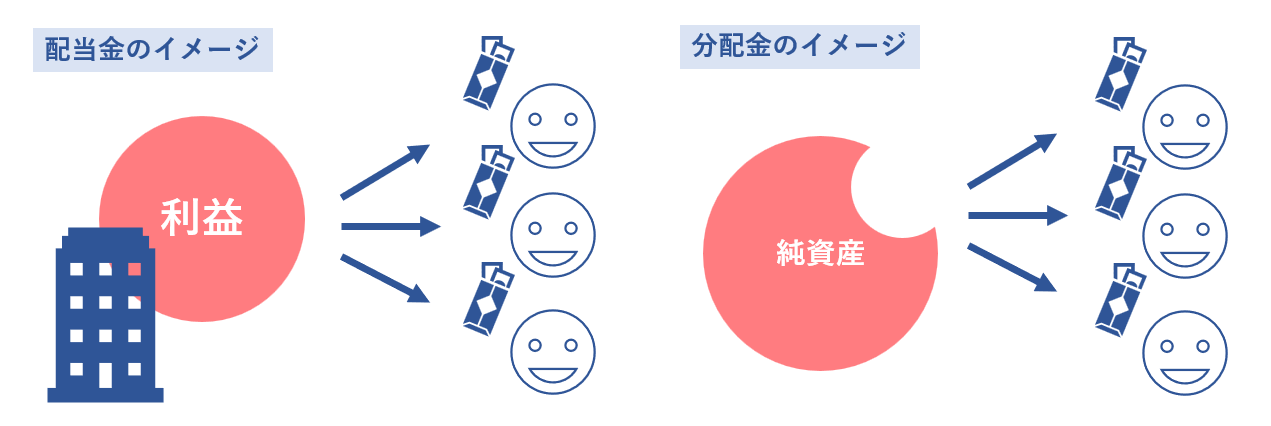

「配当金」とよく似た言葉に「分配金」というものがあります。以下が、その違いです。

配当金 | 分配金 | |

投資対象 | 株式投資など | 投資信託、ETF、REITなど |

内容 | 株式などを保有している投資家が、企業が得た利益の一部を現金として受け取るもの | 投資信託の純資産の中から支払われるもの |

支払い頻度 | 銘柄により異なる (年1回か年2回が多い) | 銘柄により異なる (毎月、3カ月ごとなど) |

いずれの場合も、投資した株式または投資信託を購入して運用することによって、定期的に支払われるものです。そのため混同しやすいのですが、実は仕組みは異なります。

配当金は主に株式投資を行った際に、投資先の企業が得た利益の一部を現金として受け取れるものです。これは仕組みとしてはシンプルで、「業績がよかったから配当金を多くしよう」などのように運用されます。

これに対して分配金は、投資信託などで活用される方法です。投資信託は一つの企業に投資するものではなく、複数の株式に投資するものです。そのため分配金の場合、ファンドが運用している純資産の一部を投資家に払い戻すシステムとなっているのが特徴です。

投資信託における分配金は、配ることで純資産の一部が目減りします。つまり、基準価格が下がってしまうということです。そのため投資信託においては、分配金を配ること自体が良いこととも言い切れないのです。

投資家サイドから見ればどちらも、一定の期間で受け取れる利益という意味でよく似ていますが、仕組みが違うことは覚えておきましょう。

2-2.配当金が出るのは原則「NISA成長投資枠」での運用の場合

配当金が出る銘柄は、原則としてNISA成長投資枠でしか運用できません。NISAつみたて投資枠は対象商品が分配金の出ない投資信託なので、配当金を狙うのであれば一般NISAでの運用が前提となります。

NISAで配当金の出る銘柄を運用し、株式数比例配分方式に設定しておくことで自動的に証券口座に振り込まれます。証券口座から銀行口座ㇸの出金手続をすることで、現金として引き出せます。

ちなみに、配当金は企業の業績によって大きく変わるため、毎回必ず出るとは限らないという点は注意しておきましょう。

2-3.「NISAつみたて投資枠」で分配金は原則として出ない

ここまでにも解説した通り、つみたてNISAで運用できるのは分配金の無い投資信託がほとんどです。そのため、NISAつみたて投資枠で運用している限り原則として分配金は支払われません。

その理由として、NISAつみたて投資枠の対象商品は金融庁が定めた基準を満たしたものに限定されている為です。その基準の中には、「頻繁に分配金が支払われない」という条件があります。

「2-1.「配当金」と「分配金」の違い」で解説しましたが、投資信託の分配金は運用している純資産を切り崩して分配するものです。つまり、純資産がそもそも減ってしまうために基準価格が下がってしまうのです。

金融庁はそうした分配の多い投資信託ではなく、利益を再投資して複利で増やしていく投資信託をNISAの対象商品としています。

分配金や配当金に興味のある方の中には「分配金が無いのは損した気分になる」と感じる方もいるかもしれません。しかし、ファンドにとっては分配金として切り崩して基準価格を下げるよりも、再投資して複利で増やす方が結果的に利益は増幅するのです。

ちなみに、NISAつみたて投資枠の場合は分配金は原則として出ないのですが、証券口座の設定で「分配金を受け取るかどうか」は選択する必要があります。これは、NISAつみたて投資枠で運用する投資信託が分配をしないと定められているわけでなく、今後場合によっては分配金が支払われる可能性があるためです。

この場合はぜひ、「分配金を再投資する」という選択がおすすめです。理由は次章で解説します。

3.NISAで受け取った配当金は再投資するのがおすすめ!

NISA成長投資枠またはNISAつみたて投資枠で受け取った配当金(分配金)は、原則として再投資するのがおすすめです。詳しくは以下の2点を解説します。

・配当金を再投資すれば複利の効果を得られる

・再投資の際にはNISA枠に注意

3-1.配当金を再投資すれば複利の効果を得られる

NISA成長投資枠もしくはNISAつみたて投資枠での配当金(分配金)は「再投資」に設定しておくことで、長期的に見て複利の効果を得られるためおすすめです。

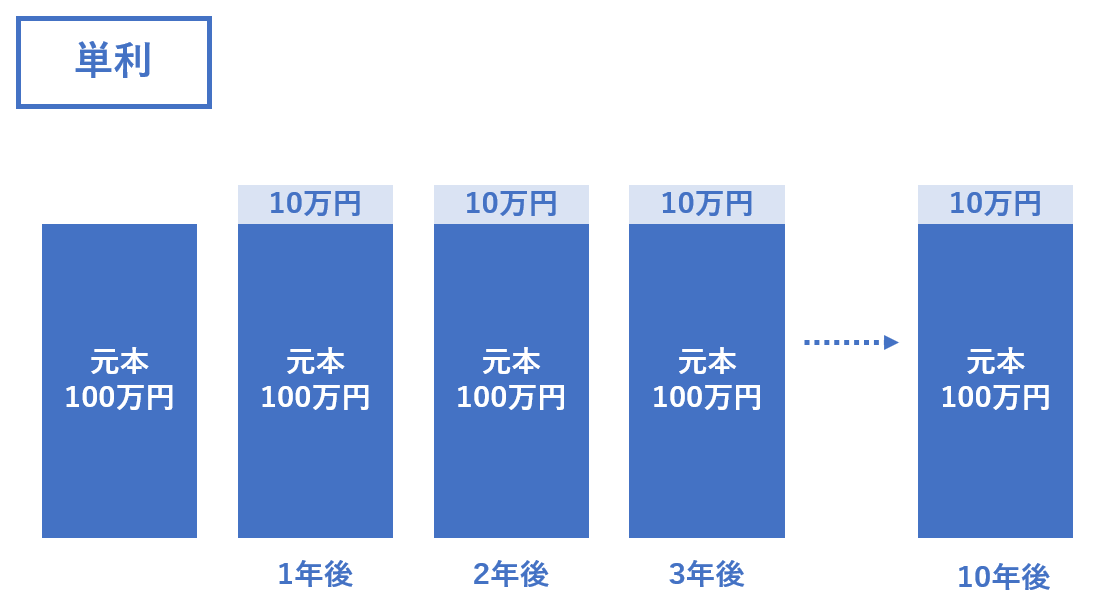

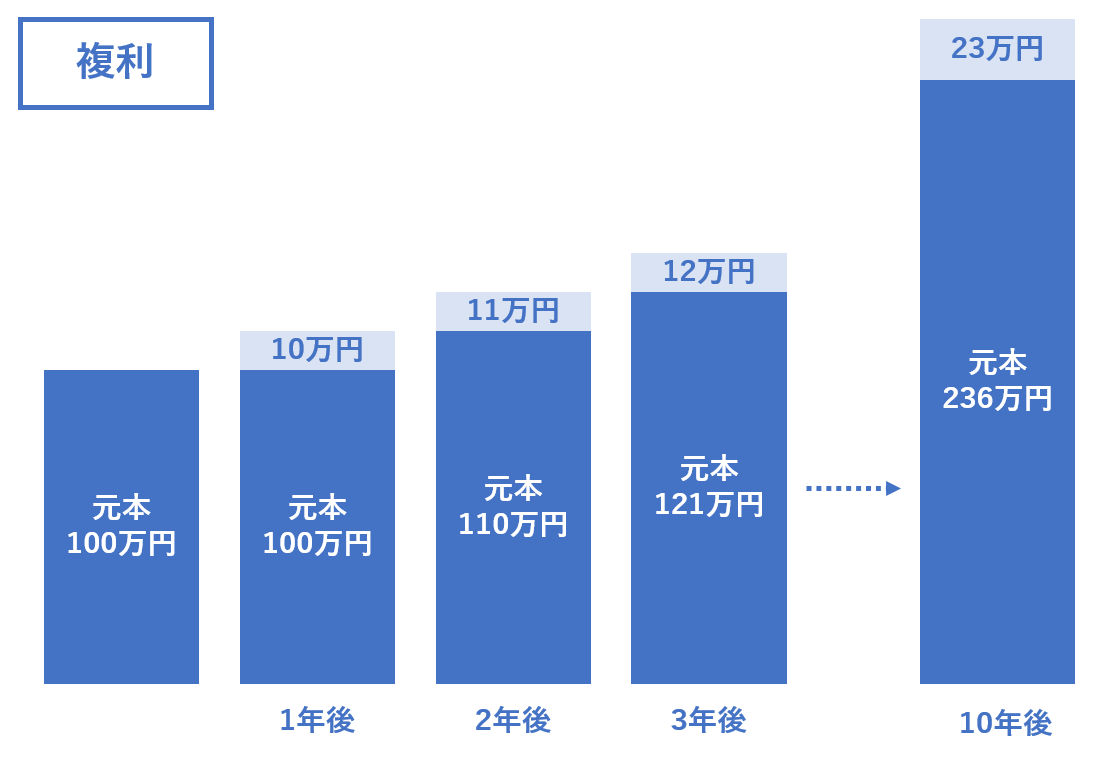

「複利」とは、投資で得た利益を再投資することで、雪だるま式に資金が増えていく法則の事です。例えば、元本100万円で年利10%の資産運用をした場合を見てみましょう。(実際には年利10%は厳しい数字ですが、ここでは計算しやすいようにこの値にします)

毎年10%分を受け取る「単利」で運用した場合は、10年経っても元本は100万円のままです。しかし、受け取った10万円をその再投資した場合は以下の通りとなります。

元本は同じ100万円だったにも関わらず、複利の場合は元本が236万円にまで膨れ上がっています。これが複利の力です。

長期で投資を行う場合には、複利での資産形成がおすすめなのです。

3-2.再投資の際にはNISA枠に注意

NISA口座での運用の場合は、再投資に関しても注意点もあります。再投資を行う場合も非課税投資枠を使うことになるのです。

例えばNISA成長投資枠で運用する場合には、非課税投資枠は年間240万円です。既に240万円の非課税投資枠を使い切っている場合には、配当金を再投資することはできません。

また、10万円の配当金が受け取れたとして、非課税投資枠を230万円使っていた場合。配当金を再投資してしまうと、非課税投資枠は120万円まで埋まってしまい、その年には新たにNISA枠を使うことができなくなります。

それが気になるようであれば、一般NISAで運用する場合にも無分配型の商品を選べば、非課税投資枠を気にせずに複利効果を得ることが可能です。

2.株価は誰にも予測できない

3.株価の変動を見て売買を検討すべき

4.新NISA制度では配当金を狙いやすくなる

.jpg)

実は2024年からはNISA制度が新しくなります。新NISA制度では、現行のNISAと比べて配当金を狙いやすくなるため注目です。その最も大きな理由は、非課税限度額が引き上げられるためです。

ここで、現行のNISAと新NISAの内容を詳しく比べて見ましょう。

新NISA | 一般NISA | つみたてNISA | |

非課税投資期間 | 無期限 | 5年間 | 20年間 |

非課税投資枠 | 年間上限360万円 (合計1,800万円) | 年間上限120万円 (合計600万円) | 年間上限40万円 (合計800万円) |

投資対象商品 | 個別株式・投資信託・ETF | 個別株式・投資信託・ETF | 投資信託・ETF |

現行のNISA制度は一般NISAとつみたてNISAのふたつに分かれており、それぞれの上限金額が120万円と40万円に決められていました。新NISAの場合も「積立投資枠(120万円)」「成長投資枠(240万円)」の2種類がありますが、併用でき、全体で年間360万円まで投資が可能です。

そのため、これまでつみたてNISAで分配金の出ない投資信託のみしか運用できなかった方も、つみたてを続けつつ余剰資金で成長投資枠の個別銘柄に投資するといったことが可能となるのです。つまり、新NISAによって配当金のある銘柄への投資がしやすくなります。

そもそもNISA制度は配当金も含め、利益は非課税となります。高配当の銘柄に投資して配当金を得る、という選択肢が増えるということです。

新NISA制度の詳細に関しては、「新NISAとは?プロの投資家がNISAでの資産形成術を徹底解説」で詳しく解説していますので、ぜひ参考にしてみてください。

5.高配当に絞って銘柄を選ぶのは要注意

「せっかく新NISAで非課税枠が増えるのだから高配当株を買いたい!」と考える方には、注意点もあります。高配当になっている株には、それなりのリスクがある場合もあるのです。

企業目線でいうと、配当金を支払わなくても株を欲しがる人が多ければ株価は上がります。その場合は、配当金を高くする必要が無いのです。

つまり、「配当金を多く支払っている=業績があまりよくない or 成長性が低い」という場合があるのです。

業績があまりよくなかったり、成長性が低い場合は放っておいても株価は下がってしまいます。そこで、配当金を支払うということで株を買ってもらおうという、企業の戦略があるのです。

そのような企業の場合は、株価の上昇は見込めないこともありますし、業績が悪化して株価が下がったり配当金が減ったりすることは良くあります。

配当金は、企業の業績によっても左右されます。購入時は高配当であっても、その先ずっと高配当であるとは限りません。せっかく購入した株の配当金が下がったり、なくなったりしてしまうこともあります。

「その場合は売却して別の銘柄を買えばいい」と考える方もいるかもしれませんが、配当金が下がったりなくなったりする場合、当然ですがその瞬間に株価は暴落する可能性が高いです。配当金が下がるから売却しようと思ったときには、購入したときよりもずっと値段が下がってしまうことがあるのです。

もちろん、定期的にお金が支払われる高配当株には魅力がありますし、全ての高配当株のリスクが高いというわけではありません。NISAで運用する場合には「高配当だけ」を狙うことはおすすめできませんが、配当金も検討しつつ、幅広い銘柄を検討するのであれば問題ないでしょう。

高配当株は、注意点を網羅していれば選択肢に入れても十分にメリットがあります。高配当株投資のポイントとして、以下の5つがあります。

・銘柄を選ぶ際には配当率よりも業績に注目する

・「累進配当」「連続増配」の銘柄を探す

・銘柄分散と業種の分散を行う

・暴落や急落まで買うのを待つのも手

・配当は「即再投資」で複利効果を狙う

以上の5点を検討しつつ、高配当株を選ぶことをおすすめします。簡単に言えば、配当率だけを狙わずに業績や配当金の推移をみつつ、リスク分散をして選ぼう、といった内容です。

それぞれのより詳しい内容については「新NISAで高配当を狙うなら要注意!人気ランキングの落とし穴と正しい銘柄の選び方」を参考にしてみてください。

6.投資について詳しく学びたければご相談ください

NISAを始めるにしても、投資はこわくて躊躇してしまう。そんな方が多いように感じられます。

しかし怖いと思うのはただ単に「知らない」からと言えます。例えば、車の運転方法が分からないのに運転してください、と言われたら誰だって怖いはずです。運転方法を教えてもらい、やり方がわかることで安心して道路に出られるようになります。

投資も一緒で、やり方や方法がわかれば怖いことは一切ないのです。

ただし、注意が必要なのは、投資で成果を出している人から教えてもらう必要があります。車の運転をしたことない人が教官だと不安になりますよね。投資もただ知識がある人から学ぶのではなく、投資で利益を出している人から教わる方が効率がいいと言えます。

「投資の達人になる投資講座」では、実際に投資で数億円の資産を作っている投資家から生の情報を学ぶことができます。これから投資を学びたいという初心者の方から、既に投資を始めている中上級者の方まで、さまざまなレベルの方でも投資で成功する為のヒントを得られることでしょう。

現在無料で受けることができますので、気になる方は投資の知識を学びにきてください。オンライン受講なのでどこでも視聴することが可能です。

7.まとめ

以上、この記事ではNISAの配当金はどうなるのか、という疑問に応えつつ、受け取った配当金をどうすればいいのかなど以下の内容を詳しく解説してきました。

・NISA制度の配当金はどうなる?

・NISAの配当金を理解する3つのポイント

・NISAで受け取った配当金は再投資するのがおすすめ

・新NISA制度では配当金を狙いやすくなる

・高配当株に絞って銘柄を選ぶのは要注意

この記事をお読みいただいたことで、NISAの配当金についての情報を網羅できたかと思います。ぜひこの記事をお読みいただき、NISAでの資産運用に役立てていただければ幸いです。

コメント