NISAを始めようと考えているけれど、毎日積立か毎月積立どちらがいいのか、悩んではいませんか。結論はどちらを選んでもOKです。理由はリターンに大差がないからです。

基本的には「毎月」積立を選択する人が多いですが、NISAでより多くの運用成果を求めるなら、毎日か毎月かということより、銘柄選定と長期運用が、最も大事なポイントです。この記事では、生徒数3万人を越える、※日本一のオンライン投資スクールを運営する私たちの知見から、下記の内容を解説していきます。※2021年日本トレンドリサーチ調べ

- NISAの毎日積立と毎月積立どちらを選んでも良い理由

- 毎日積立と毎月積立の運用比較シミュレーション

- 毎日積立と毎月積立どちらが合っているかの比較項目

- 毎日・毎月の積立方法よりも、銘柄選定と長期運用の方が大事な理由

読み終わる頃には、自分に最適な積立方法を選択できているでしょう。

監修者:市川雄一郎

監修者:市川雄一郎

グローバルファイナンシャルスクール校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

目次

NISAは「毎日積立」「毎月積立」どっちを選んでも大差はない

冒頭でもお伝えしているように、NISAの「つみたて投資枠」には「毎日積立」と「毎月積立」がありますが、迷っている場合は、結論どちらを選んでもOKです。

理由は、リターンの差は1%もないからです。厳密にどのくらいの差になるのか、毎日積立(毎日500円)と毎月積立(毎月1万円)のシミュレーション結果で比較をしていきます。

毎日500円を15年間積み立てた場合

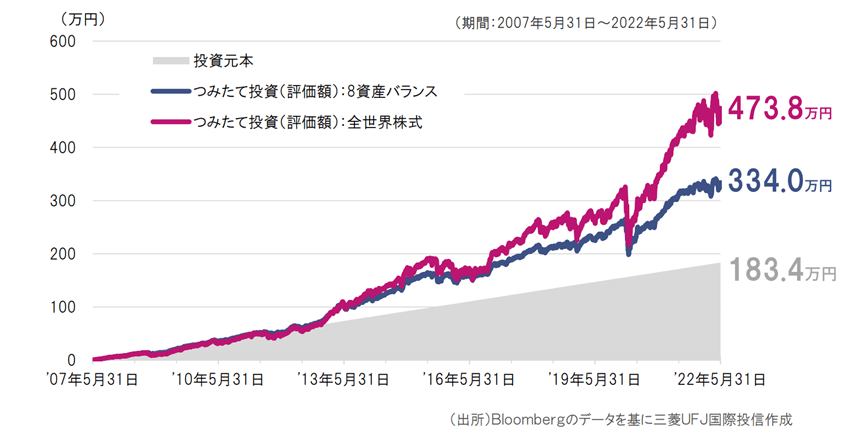

全世界株式と8資産バランスに15年間(2007年5月~2022年5月)毎日500円を積立した、シミュレーションの結果が下記の図です。

| 元本 | 評価額 | 損益 | 損益率(リターン) | |

| 8資産バランス | 183.4万円 | 334.0万円 | 150.6万円 | 82.12% |

| 全世界株式 | 183.4万円 | 473.8万円 | 290.4万円 | 158.34% |

出典1【マネックス証券】投信積立の頻度「毎日」と「毎月」どっちが有利?

出典1【マネックス証券】投信積立の頻度「毎日」と「毎月」どっちが有利?

毎月月末に1万円を15年間積み立てした場合

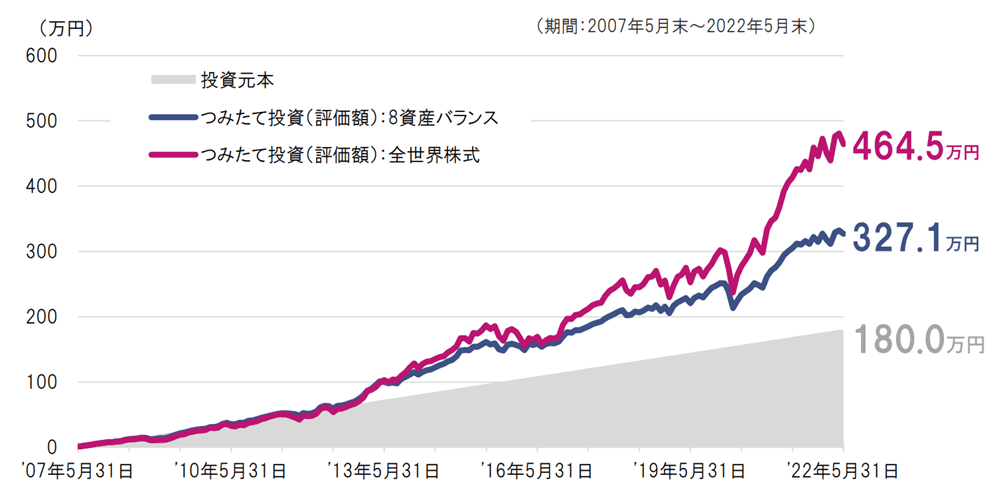

全世界株式と8資産バランスに15年間(2007年5月~2022年5月)毎月月末に1万円を積立した、シミュレーションの結果が下記の図です。

| 元本 | 評価額 | 損益 | 損益率(リターン) | |

| 8資産バランス | 180万円 | 327.1万円 | 147.1万円 | 81.72% |

| 全世界株式 | 180万円 | 464.5万円 | 284.5万円 | 158.06% |

出典:【マネックス証券】投信積立の頻度「毎日」と「毎月」どっちが有利?

| 損益率(リターン) | ||||

| 積立期間 | 毎日500円 | 毎月1万円 | 差 | |

| 8資産バランス | 15年 | 82.12% | 81.72% | 0.40% |

| 全世界株式 | 15年 | 158.34% | 158.06% | 0.28% |

毎日と毎月積立の損益率を比べてみると、8資産バランスは、毎日積立が0.40%上回り、全世界株式も毎日積立が0.28%上回っています。しかし1%にも満たない少しの差ですので、毎日か毎月か積立方法は、どちらを選んでもリターンに大きな差はないと言えます。

新NISAの積立投資は毎月いくらで利益が出る?の記事で積立額の決め方を解説しているから、これも参考にしてみてね!

NISAの毎日積立と毎月積立、どっちが合っているか判断できる3つの比較項目

NISAを行う上で、毎日積立と毎月積立どっちを選んでもいいと言われると余計迷ってしまいますよね。そこでこの章では、自分はどっちが合っているのか判断できるように、毎日積立と毎月積立の比較項目をまとめました。判断の参考にしてみてください。

| 毎日 | 毎月 | |

| 1円でも多く利益を得られる可能性があるのは | ○ | △ |

| 明細の項目が簡潔であるのは | ✕ | ○ |

| 増額設定を行わない場合得するのは | × | ○ |

それぞれ補足説明をします。

1円でも多く利益が得られる可能性があるのは

毎日積立と毎月積立では、毎日積立の方が利益を多く得られる可能性があります。なぜなら毎日積立の方がわずかながらですが、毎月積立より利益が多くなっているシミュレーション結果が出ているからです。

1章のシミュレーションの積立結果により8資産バランスは、毎月積立より毎日積立が0.40%上回り、全世界株式も毎月積立より、毎日積立が0.28%上回っています。1%にも満たない少しの差ですが、このわずかな差の利益さえも得たいならば、毎日積立が合っています。

しかしあくまでもシミュレーションの結果ですので、実際の運用とは異なる場合があります。

明細の項目が簡潔であるのは

毎日積立は、営業日数分の取引明細が作成されるので、取引明細が毎年240件以上になります。例えば2024年であれば、営業日が248日全部に分散して積立られるため、248日分の明細書が発行されます。

それに対して毎月積立の場合は、月に1回の取引明細書が発行されますので、1年で12件分の発行です。

毎日積立だと明細が毎日ついてしまいます。明細項目を簡潔にしたい方は毎月積立を選ぶといいでしょう。

増額設定を行わない場合得するのは

NISAで増額設定を行わない場合、得をする方は「毎月」積立です。得をするというのは、NISAの非課税枠をより多く使える方という意味です。

NISAを扱う証券会社では、毎年120万円の枠を使い切るために、増額設定が別途できるようになっています。毎日積立の場合、例えば2024年ですと営業日は248日です。120万円の枠で割ると1日あたり4,838円です。これを使い切るために各証券会社では、手動で増額設定をして、枠を使い切ることができるようになっています。

毎月積立の場合も同様に40万円の枠を12ヶ月で割ると、毎月33,333円になり、4円分の枠が余ります。こちらも手動で増額設定をして、枠を使い切ることができます。

しかし毎月積立の場合は4円の差ですので、わざわざ増額設定の手間を取るか、手間を取らずに4円分の枠は使わずにほったらかしておくかは、好みで分かれます。

このように比べてみますと、毎日積立か毎月積立、どっちを選んでもOKと言える理由を、よりわかっていただけたかと思います。しかしこの記事の冒頭でも述べているように、積立の方法よりも、つみたてNISAで資産を増やすためには、もっと大事なポイントがあります。

次の章では2つの大事なポイントについて解説します。

理由は、こちらでわかります →投資で利益を出す方法を詳しく見る

「毎日・毎月」の頻度よりも、NISAで資産を増やすために大事な2つのこと

毎日や毎月積立をすることよりも、つみたてNISAで資産を増やすために大事なことは、下記の2つです。

- 銘柄選定をしっかりすること

- 長期で運用すること

それぞれ解説していきます。

銘柄選定をしっかりすること

NISAで利益を出すためには、銘柄選定もしっかりすることが大事です。

なぜなら一般的な投資信託は、現在約6,000本あって、その中から良質な投資信託を探さないと、利益を増やしていくのが難しいからです。

そして証券会社や銀行がランキングに選定した上位の投資信託は、必ずしも良い投資信託とは限りません。なぜなら手数料が高い商品を売りたいがためにランキングの上位にしている可能性もあるからです。

・本数が多いこと

・証券会社や銀行のランキングで、おすすめされる銘柄が必ずしも良い銘柄であると約束されていない

ことからよい銘柄選びが難しいといわれています。

しかしNISAで購入できる投資信託の本数は、金融庁があらかじめ、214本にまで絞ってくれていますから、6,000本の中から探すよりかは、ハードルがとても低くなっています。

今回は、214本の中からさらに厳選した、私たちおすすめの投資信託を3本ご紹介します。

■eMAXIS Slim 米国株式(S&P500) おすすめ度:★★★★★

米国で一番有名な株式指標です。米国企業の中でも選ばれた500社に分散投資ができる投資信託です。

■楽天・全米株式インデックスファンド おすすめ度:★★★★★

(SBI・V・全米株式インデックスファンド)

米国の上場企業約4000社に分散投資する投信信託です。こちらはS&P500と比較して大型企業から中・小型企業まで網羅されておりバランスが取れています。

■eMAXIS Slim 全世界株式(オール・カントリー) おすすめ度:★★★★☆

安定成長している先進国と発展力のある新興国50カ国の中から選ばれた約3000社に分散投資する投資信託です。米国だけでなく投資地域も分散したい人におすすめです。

紹介した3種類の投資信託についてさらに詳しく知りたい方は、貯金1000万超えたらすぐ確認!損しないための4つの対策法の4章で細かく解説していますので、ぜひお読みくださいませ。

長期で運用すること

NISAで資産を増やすのに2つ目の大事なポイントは長期で運用することです。

長期で運用することによるメリットは下記の2点です。

・元本割れのリスクを小さくすることができる

・時間を有効活用することにより、複利の力によって雪だるま式に資産が増える

それぞれ解説していきます。

元本割れのリスクを小さくすることができる

NISA(投資信託)は長期で時間をかけることにより、リスクを小さくすることが可能です。

時間を有効活用した長期で投資を続けることで、プラスに転じやすくなります。

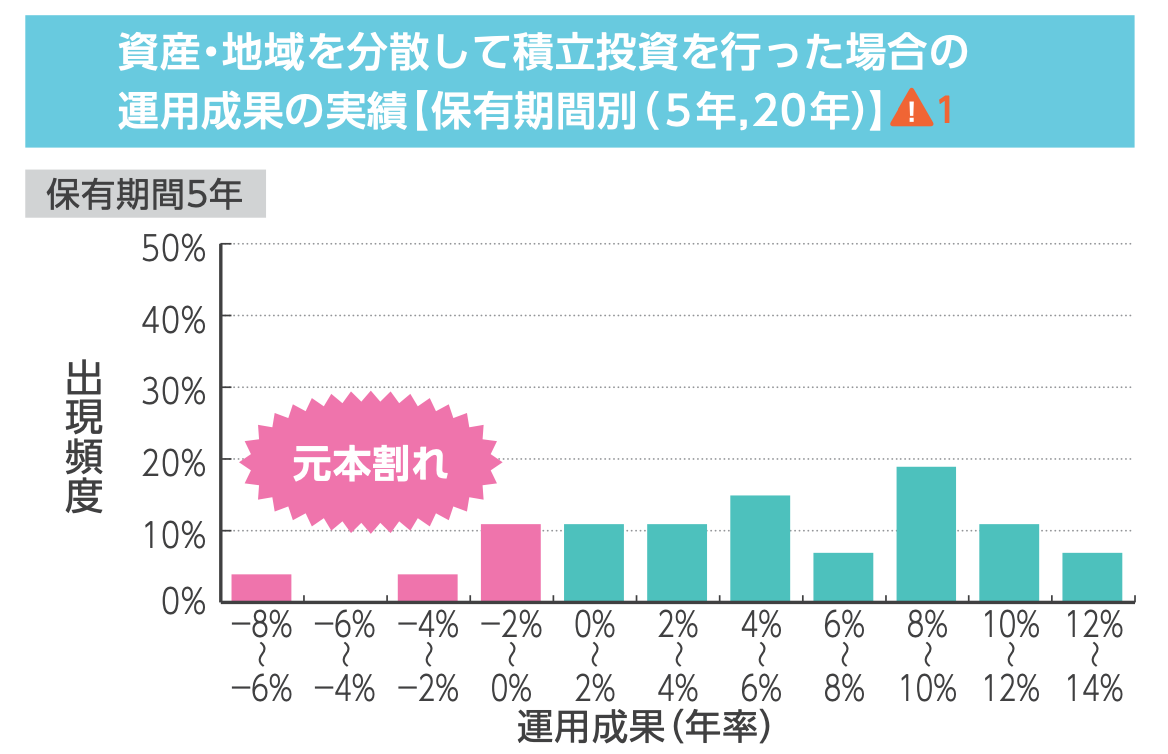

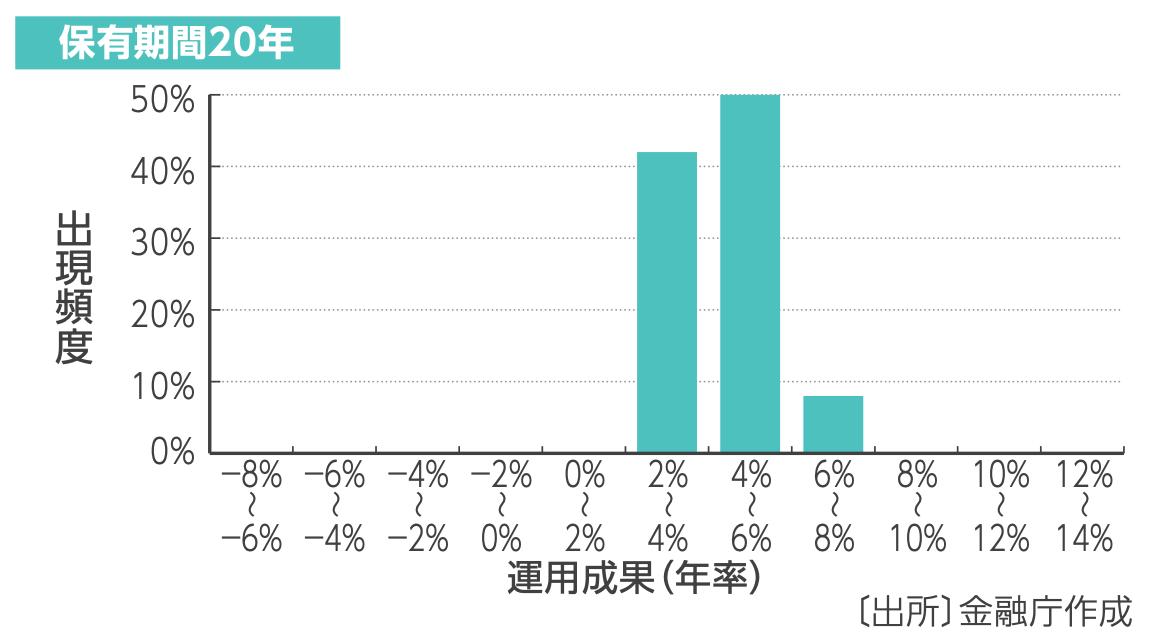

下記の図は1985年から35年間、各年に資産、地域を分散して積み立てを行い、積立後の保有期間を

(1)5年

(2)20年

2つの場合で元本割れをする確率を表したグラフです。

(1)保有期間5年間

保有期間5年の場合、約18%の確率で元本割れしてしまう結果になりました。

(2)保有期間:20年

保有期間20年の場合、元本割れの確率が0になっています。

過去の実績から、長期で保有することにより、元本割れのリスクを非常に低くすることができる、ということが分かると思います。

投資期間は短くなればなるほど、リスクが大きくなり、投資期間が長くなるほどに、リスクは小さくなります。

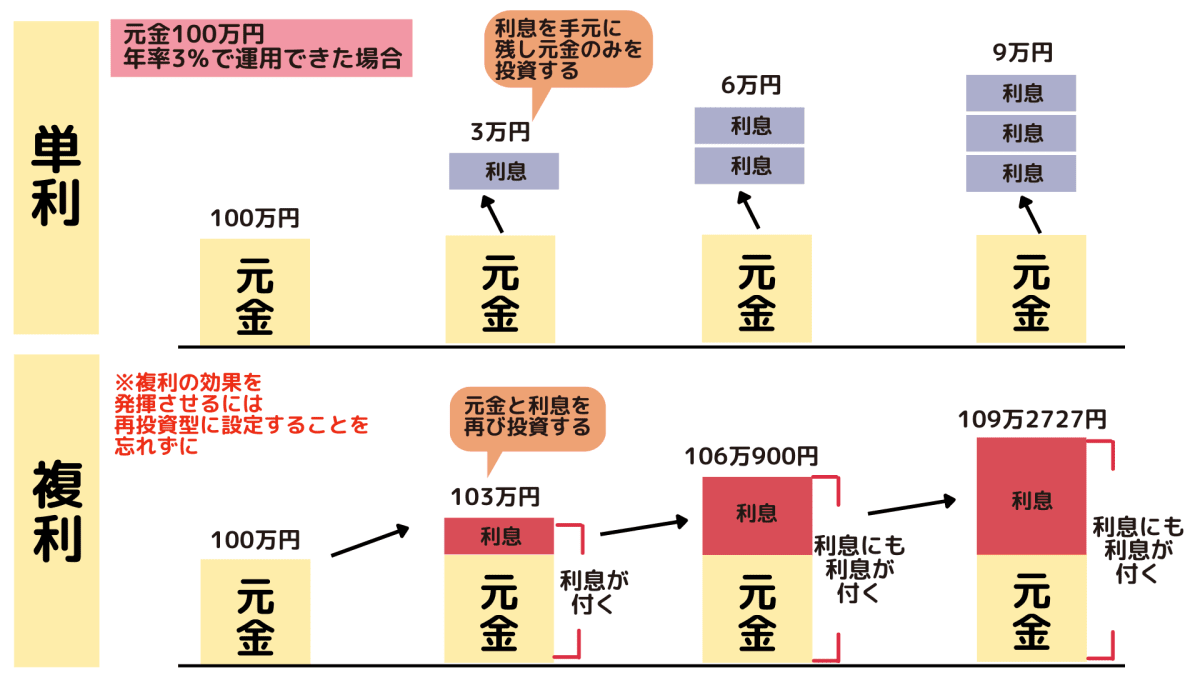

時間を有効活用することにより、複利の力が働き、雪だるま式に資産が増える

つみたてNISA(投資信託)は複利を利用してお金を増やしていきます。複利とは投資で出た利益を投資元本(初期の投資額)にプラスして、再投資することです。しかし一つ注意していただきたいのが、複利を利用するためには、配当金の受け取り方を再投資型にしないと、複利を活用できません。受取型にすると複利の効果が得られないのでその点は、ご注意ください。

すでに分配金を受取型にしてしまっている場合は、変更ができるので、確認をしてください。

ただし証券会社の中でも、楽天証券はNISA口座の場合、あとから変更ができない仕様になっています。

しかし、つみたてNISAのほとんどの商品は、分配金を支払わない投資商品となっています。なぜなら、金融庁も複利効果を得ることを推奨しているからです。つまり受取型の設定にしておいても自動的に再投資されているので、現状問題はありません。

図のように、複利の効果のおかげでNISAは雪だるま式にお金が増えていきます。

複利についてさらに詳しく知りたい場合は、図でわかる複利の凄さ!複利効果を発揮するために必要な2つのことをお読みくださいませ。

NISAで資産を増やすために大事なことは、銘柄選定をしっかりすることと、長期で運用することでした。さらに長期で運用することにより、元本割れのリスクを小さくしたり、複利の力で雪だるま式に資産が増やしていくことが可能になります。

初心者だからこそ投資の勉強が大事

NISAで資産を増やすための大事なポイントを解説してきましたが、このように投資をはじめる前に制度や注意点の勉強はとても大切です。投資初心者だからこそ正しい知識を身に着けて投資をはじめましょう。

弊社では『投資の達人になる投資講座』という無料の投資セミナーを開催中です。NISAの活用方法や投資の全体像を2時間に凝縮して体系的にお話しています。

→「投資の達人になる投資講座」の視聴はこちら

まとめ

NISAは「毎日積立」と「毎月積立」どちらを選んでも大差はない

- 毎日と毎月積立の損益率を比べてみると、1%にも満たない少しの差であるから、毎日か毎月か積立方法は、どちらを選んでもリターンに大きな差はないと言える。

毎日積立と毎月積立、自分はどっちが合っているか判断できる3つの比較項目

- 1円でも多く利益が得られる可能性がある

- 明細の項目が簡潔である

- 増額設定を行わない場合得する方

「毎日・毎月積立」の頻度よりも、NISAで資産を増やすために大事な2つのこと

- 銘柄選定をしっかりすること

- 長期で運用すること

コメント