投資を始めようと思った時、投資信託は貯金の代わりになると聞いたことがある人もいるのではないでしょうか。

定期貯金より利息がいいから投資信託の方が増えると耳にし、投資信託で貯金をしたほうがいいのかもしれないと思う方もいるでしょう。

でも投資信託は貯金の代わりにはなりません。なぜなら投資信託は投資であるため、

・元本保証がない

・短期ではマイナスになる可能性が高い

という理由があるからです。詳しくは記事の中で解説していきますが、安易に投資信託で貯金をするのはオススメできません。

しかし条件に当てはまれば、投資信託を貯金の代わりにしていい人もいます。投資信託のメリット・デメリット、貯金の代わりにしてもいい条件を理解して、あなたに合うように投資信託を取り入れましょう。

この記事では

- 投資信託は貯金の代わりにならない理由

- 投資信託を貯金の代わりにしてもいい人の条件

- 定期貯金(預金)より投資信託をオススメする理由

- 貯金と投資信託の投資割合

- 投資信託を貯金の代わりに使えるオススメの制度

についてお話します。投資信託を貯金代わりに取り入れようと思っている人はぜひ最後までお読みください。

監修者:市川雄一郎

監修者:市川雄一郎

グローバルファイナンシャルスクール校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

目次

投資信託は貯金の代わりにならない2つの理由

投資信託は貯金の代わりにはなりません。理由は2つあります。投資信託はあくまでも投資ですので、元本保証がない、短期ではマイナスになる可能性が高いからです。

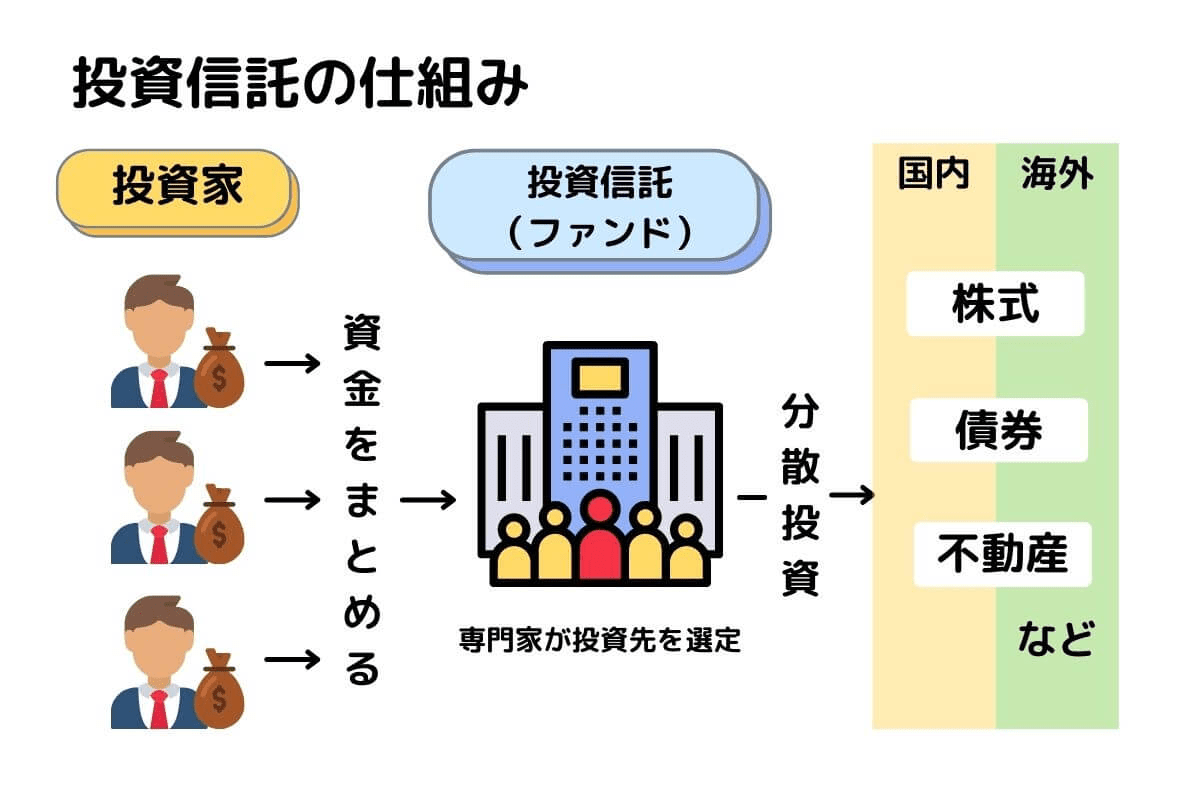

投資信託とは簡単に説明すると『投資をプロに信じて託す』金融商品の事を言います。

まず投資家の皆さんからお金を集めます。そのお金を投資のプロが預かって、株や債券、不動産に投資をして、さらに投資家であるみんなの代理でプロが運用をしてくれます。それが投資信託という金融商品です。

投資信託は毎月決まった金額で、積み立てていく積立投資が基本形態です。

投資信託は貯金の代わりにならない理由を解説していきます。

投資信託は投資なので元本保証がない

投資信託は投資なので、元本保証がありません。株式や債券を組み込んだ投資信託は価格が毎日変わります。貯金の代わりにするということは、元本が減るリスクも加味しなければなりませんが、時間を有効活用した長期投資であれば、プラスに変わりやすくなります。

短期の運用ではマイナスになる可能性が高い

投資信託は短期ではマイナスになる可能性が高いです。投資信託は商品そのものが分散されていて、リスクを低減させる効果が高いので、急に値段が跳ね上がって大きく儲ける仕組みになっていません。投資信託は長期間、積立投資をすることで、利益を出していくのに向いている投資です。

投資信託を貯金代わりにしてもいい人

1章で投資信託は貯金の代わりにならないと、説明しましたが、下記2つの条件に当てはまる人であれば、貯金の代わりにしても良いといえます。

・生活防衛資金が貯まっている人

・老後資金など長期目的で貯金を想定している人

それぞれ解説していきます。

生活防衛資金が貯まっている人

生活防衛資金とは失業、急なケガや病気、災害に合うなど、不足の事態や万が一の時に備えておくお金のことです。

生活防衛資金が貯まっている人は投資信託を貯金の代わりにしてもよいです。貯金代わりにした投資信託の元本が万が一マイナスになることがあっても、生活防衛資金があるので、生活には困らないからです。

生活費の3ヶ月〜6ヶ月分を目安に貯金をしておきましょう。生活防衛資金は、不足の事態や万が一の時が来た時に使うものなので、その時が来るまでは、一切手を付けず使わない貯金として考えておいてください。

例えば政府統計のポータルサイト【家計調査 家計収支編 単身世帯 】によると、

・一人暮らしの場合:約45万円

・夫婦(子供なし):約84万円

・夫婦(子供あり):約170万円(子供がいるため約6ヶ月分の生活費)

を貯めておくことをオススメします。

生活防衛資金については、貯金1000万超えたらすぐ確認!損しないための4つの対策法の1章でさらに詳しく説明しています。

老後資金など長期目的で貯金を想定している人

老後資金や長期目的で貯金を想定している人も投資信託を貯金の代わりにしても良いです。老後までの時間を有効に使って、長期で積立投資をすると、マイナスになるリスクを減らせる可能性が高いからです。

人生100年時代と言われる世の中で、私たちは、自分たちで老後の資金を用意しなければいけません。政府もiDeCo(イデコ)やNISAといった税制優遇を行って、国民に投資をさせたい=自分で老後資金を用意してほしいと考えていると捉えられます。

老後の生活に年金があてにできるかどうかはわからないことや、退職金がない人もいるので、自分で老後資金を準備するには、投資信託が最適です。

老後資金について、自分はどのくらい準備したほうがいいのか、知りたい方は、老後貯金の不安を一瞬で解消!あなたが用意するべき老後のお金の記事を読んでみてください。

2.月収を2倍にしたい

3.老後資金の2000万円をつくりたい

貯金(預金)より投資信託をオススメする3つの理由

生活防衛資金が貯まっている人、または20年程度の長期目的であれば、貯金(預金)を続けるより投資信託がオススメです。その理由は下記の3つです。

- 現在の定期貯金(預金)の金利は0.002%であるから、投資信託のほうがお金が増える可能性が高い

- 長期で見るとリターンは安定する

- インフレ対策になる

それぞれ解説していきます。

現在の定期貯金(預金)の金利は0.002%であるから投資信託のほうがお金が増える可能性が高い

現在の定期貯金(預金)の金利は0.002%であるから貯金より投資信託のほうがお金が増える可能性が高いといえます。なぜなら金利0.002%と金利7%の場合、7%の方が金利が高いからです。金利が0.002%の場合、100万円を預けても1年間でたった20円しか増えません。

更にATMで一回お金を引き出すと、時間帯によっては110円〜220円の手数料が取られます。これにより、1年間預けてようやく得た20円が引き出し一回の手数料で赤字になってしまうのです。

ここで、お金が2倍に増えるまでにかかる期間を計算する【72の法則】というものがあります。その公式が下記です。

72の法則とは?

72÷金利≒お金が2倍になる期間

出典:知るぽると

定期貯金の金利0.002%を、72の法則の公式に当てはめて計算してみると、資産が2倍になるまでには

なんと3万6千年という時間がかかります。

しかし投資信託は商品選びによって平均利回りが7%も可能な数字であるから、金利0.002%の貯金(預金)よりもお金が増える可能性があります。

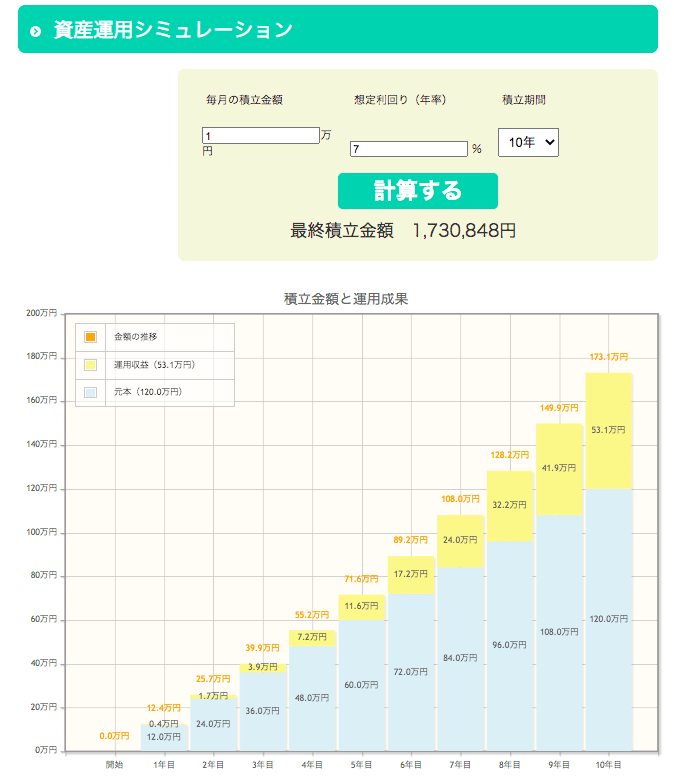

例えば利回りが7%の投資信託を、毎月1万円分買っていった場合のシミュレーションをしてみました。10年後、貯金だけした場合は120万円、投資信託を買った場合は、約173万円となる結果になりました。10年で53万円の差がでました。それが下記の画像です。

ちなみに、想定平均利回り7%は現実可能な数字といえます。なぜなら、アメリカの代表的な500社を集めたS&P500指数の過去の30年の平均利回り(引用元:S&P500は世界最強の株価指数!業績相場に挑む米国株式)は、約9%だからです。銘柄選びによって利回りはもちろん変わってきますが、今回は7%でシミュレーションしてみました。

これらのことから貯金よりも、投資信託のほうがお金が増える可能性が高いと言えるのです。

長期で見るとリターンは安定する

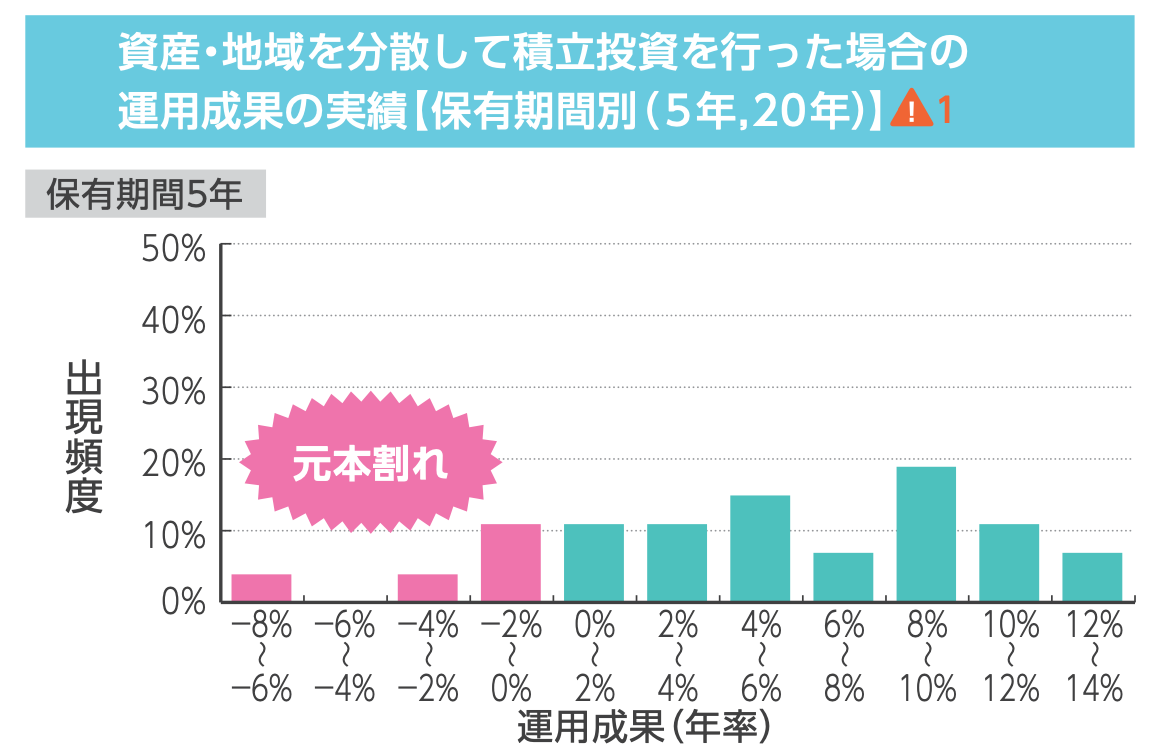

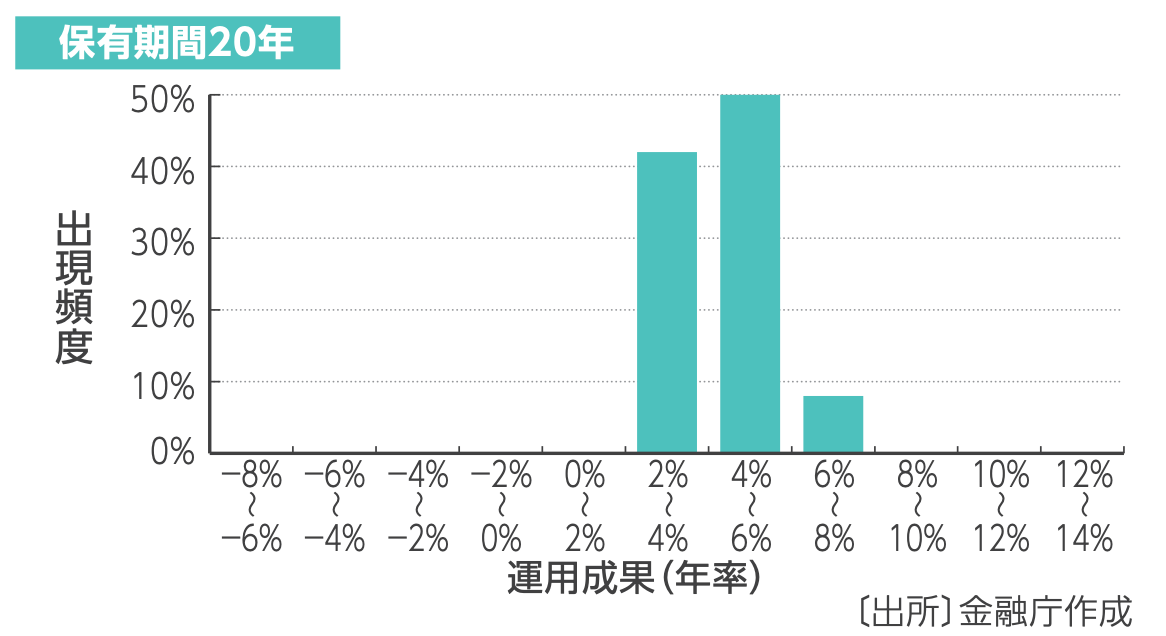

下記の図は1985年から35年間、各年に資産、地域を分散して積み立てを行い、積立後の保有期間を

(1)5年

(2)20年

2つの場合で元本割れをする確率を表したグラフです。

(1)保有期間5年間

保有期間5年の場合、約18%の確率で元本割れをしてしまう結果になりました。

(2)保有期間:20年

保有期間20年の場合、元本割れの確率が0になっています。

以上の過去の実績から、長期で保有することにより、元本割れのリスクを非常に低くすることができる、ということが分かると思います。

投資期間は短くなればなるほど、リスクが大きくなり、投資期間が長くなるほどに、リスクは小さくなります。

インフレ対策になる

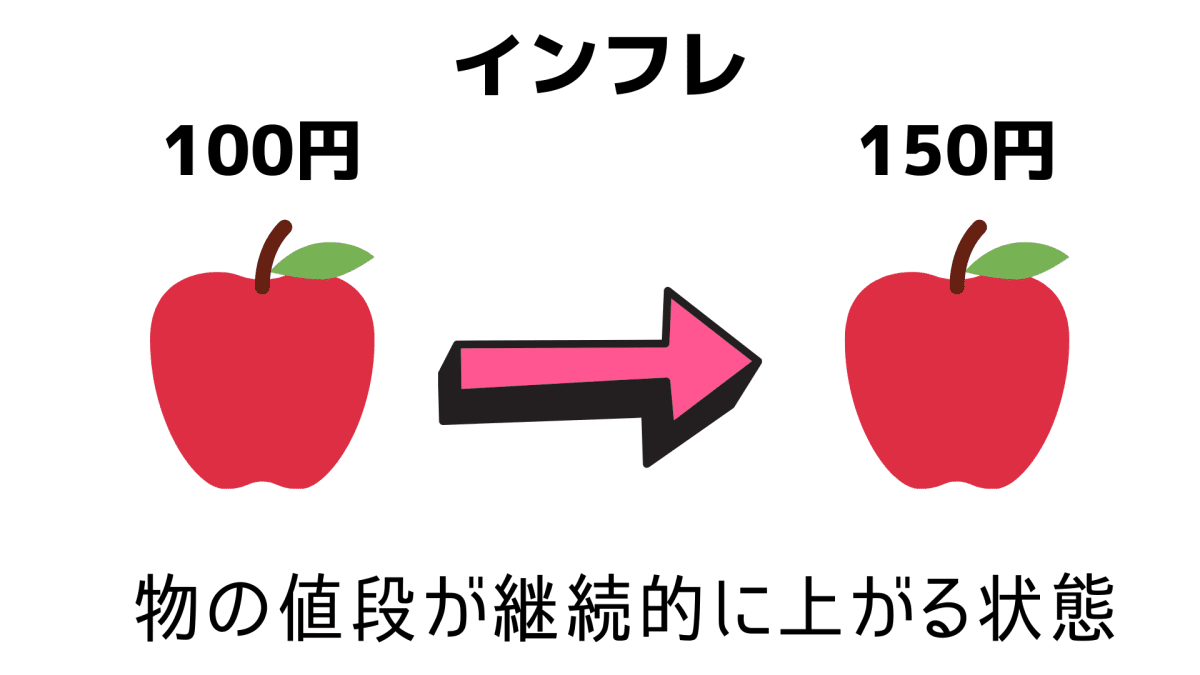

インフレとは、物の値段が高くなり、お金の価値が下がる事です。例えば今年1個100円で買えていたりんごが、来年はりんご1個に150円を出さなければならない状態の事です。

なぜインフレするのかというと日本政府がインフレ率2%を目指しているからです。つまり毎年2%お金の価値を減らすのが目標であると言っても過言ではありません。

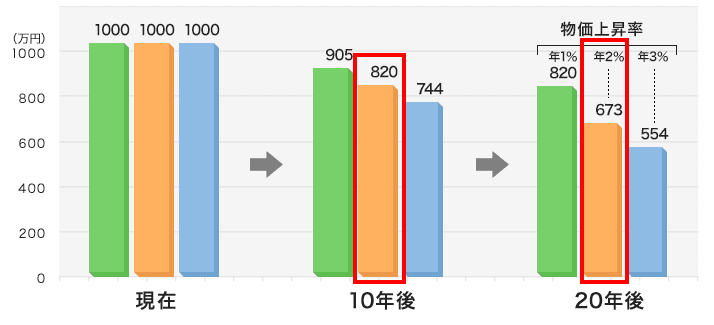

そしてこのインフレ時代に一番弱い資産が【現金】ということになります。例えば1000万円を貯金したままでいる場合、インフレ率2%で計算すると10年後は820万円に、20年後は673万円になってしまい現金の価値がどんどん減っていってしまいます。

出典:北國銀行

このインフレ対策をするためにも投資をはじめなければいけないのです。そして物の値上がり以上のリターンを得られる可能性が高いのが投資信託なのです。

貯金と投資信託の割合を決める2つのポイント

生活防衛資金が貯まっている人と、老後資金目的の人は、投資信託を貯金の代わりにしても良いということはわかったが、実際貯金と投資信託の割合をどうすればいいのかという方もいると思うので、自分に合う割合を決める2つポイントについて解説していきます。

ポイント①:近い将来に使う資金の確保

生活防衛資金の他に近い将来に必要な資金も確保しておきましょう。近い将来に使う資金は、例えば趣味や娯楽、数年以内に起こりうる、家電の買い替え、出産費用、車の買い替え、結婚資金、教育資金のことです。それぞれ確保しておいたほうがよい金額は、家族構成や持ち物、状況で人それぞれ異なるので、自分はどのくらい必要なのか算出しておきましょう。

ポイント②:余剰資金で投資をする

生活防衛資金と近い将来に使うお金の確保をしたあとに残る金額が、あなたが投資できるお金です。それを余剰資金と言って、しばらくの間使わないお金の事を指します。このお金で投資をはじめられます。

貯金と投資信託の割合モデルケース

貯金と投資信託の割合の決め方のポイントを用いて、例えばすでに300万円の貯金がある30歳で独身の人の場合は、下記のような割合になります。近い将来に必要な資金は、人によって変わるので、100万円〜200万円としておきます。

| 生活防衛資金 | 45万円 |

| 近い将来に必要な資金 | 100万円〜200万円 |

| 投資に回しても良いお金 | 55万円〜155万円 |

結婚している場合や、お子さんがいる場合で、生活防衛資金や近い将来に必要な資金は人それぞれ違うので、各々の状況に合わせて調整して、自分に合っている割合を決めましょう。

投資家はエイジスライド方式を使って、投資金額を決めている

私たち投資家はエイジスライド方式というものを使って投資の割合を決めています。エイジスライド方式とは120ー年齢=投資する資産の割合のことです。投資する人の年齢に応じて、資産の中のどれくらいの割合を投資に回した方がいいかを判断する際に用いる考え方です。

例えば30歳の人は「120-30=90%」となります。投資に回すお金の割合の90%は投資に回しても良いという事です。

ですが、120ー年齢の割合だと、多いと感じる人もいると思います。例えば結婚している人や、子供がいる人の場合、資金繰りが苦しくなってしまうかもしれません。

その場合、【100ー年齢】の割合にするのもオススメです。この指標は一昔前に使われていた割合ですが、長寿化が進み定年退職の年齢も引き上がったために、120ー年齢の指標が誕生しました。120ー年齢の割合は難しそうだと思ったら、無理をせず100ー年齢の割合を使いましょう。

100−年齢の場合、

・30歳の人は70%

・40歳の人は60%

・50歳の人は50%

の割合です。

投資の割合をもう少し増やしたい方は、エイジスライド方式を使って投資割合を決めてみるのも一つの手段になります。

投資家の投資割合について、投資家のモデルケースと、なぜ割合を積極的に増やしているのか詳しい理由は、貯金と投資の割合はどう決める?あなたに合った割合の決め方3つのポイントの記事に書いていますので、合わせてぜひお読みください。

私たちの運営するGFS(グローバルファイナンシャルスクール)が完全監修している無料オンラインセミナーでは、投資未経験の方にもわかりやすく、資産形成の方法を解説しています。

→ 無料オンラインセミナーの視聴はこちら

投資信託を貯金代わりに使えるオススメの制度

自分はいくら投資信託にお金を回したらよいか、目安がわかった所で、投資信託を貯金の代わりに使えるオススメの2つの制度を紹介します。それが下記の2つです。

- つみたてNISA

- iDeCo

それぞれ解説していきます。

つみたてNISA

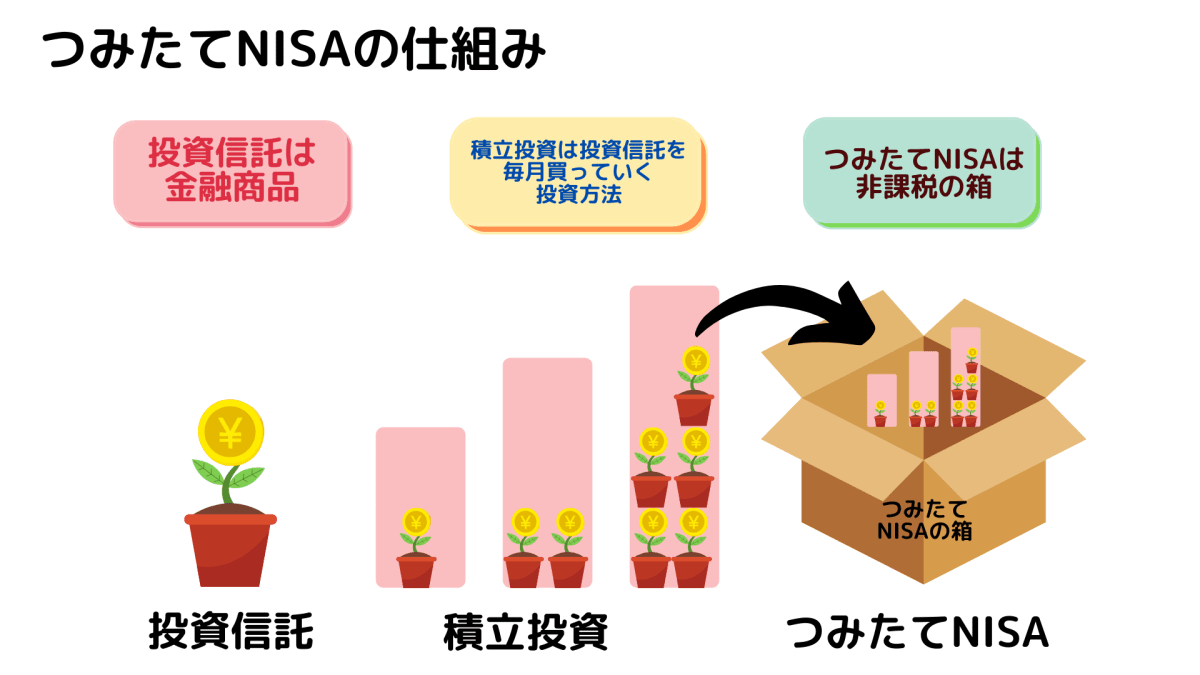

投資信託をはじめるなら、つみたてNISAを使って投資信託を買うのがオススメです。つみたてNISAは、投資信託を毎年40万円分買える、非課税の箱のようなものと思ってください。

つみたてNISAの箱の中で投資信託を買えば、税金が非課税になる仕組みになっています。証券会社によりますが、つみたてNISAの枠を使って最低100円から積立投資を始めることもできます。

そして投資信託を買うのにつみたてNISAが、特にオススメな理由が下記の2つです。

- 20年間利益が非課税

- 金融庁が投資信託を213本まで絞り込んでくれている

- いつでも引き出しが自由

20年間利益が非課税

つみたてNISAで出た利益は20年間非課税です。つみたてNISAの箱を使わずに投資信託を買う場合は、売るときに発生する、利益に20.315%の税金がかかってしまいます(2037年以降は復興特別税分の0.315%はかからないので源泉税は20%)。

それがつみたてNISAの箱の中では20年間税金が0%になります。投資信託で積立投資を始めるなら利用しない手はありません。

現状は、つみたてNISAで新しく買付できるのが、2042年までと決まっているので、1年ごとに非課税の枠が減っていきます。臨時設定で、年間40万円分を年の途中から積み立てることも可能ですので、もしも2022年から始める場合、最大840万円の非課税枠がもらえます。

金融庁がつみたてNISAで買える投資信託を213本まで絞り込んでくれている

つみたてNISAは約6,000本あるうちの投資信託の中から、金融庁が厳しい審査をして、

213本(2022年4月26日現在)にまですでに絞り込んでくれています。つみたてNISAで買える投資信託は、金融庁のHPでつみたてNISA対象商品届出一覧(運用会社別)にまとめて公開されています。

初心者が6,000本の中から選ぶのは大変だと思うので、213本まで絞り込んでくれていると、初めての人は特に始める時のハードルが下がります。

さらに以下の記事の6章では213本の中からオススメの3本を紹介しています。→知らないと損!!投資初心者におすすめのNISA制度を徹底解説

つみたてNISAの始め方も証券口座を開くところから説明しているので、全く知識が無くてもすぐにつみたてNISAを始めることができます。

いつでも引き出し可能

つみたてNISAはいつでも引き出しができます。万が一現金が必要な時に引き出せるお金があるというのは、安心感があります。

iDeCo

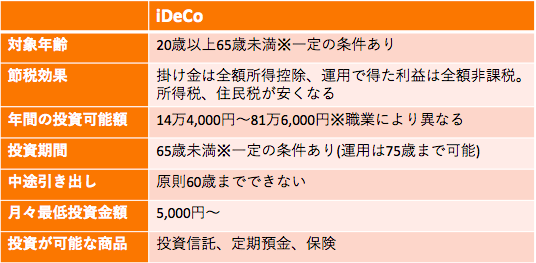

iDeCo(イデコ)は、自分の老後資金をつくる私的年金制度です。その掛金は全額所得控除となり、利益はつみたてNISAと同じく全額非課税になります。

iDeCoの主な特徴を以下の表にまとめました。

掛金が全額所得控除される

iDeCoは掛金が全額所得控除されます。企業型確定低拠出年金や、企業年金等の制度がない企業に勤める会社員(課税所得金額が330万円超〜695万円以下の場合)が、投資可能額の上限(年間27万6,000円)まで利用したとすると、年間約8万円、20年間で約165万円も節税できます。

(出典:横山光昭, 貯金感覚でできる3000円投資生活, アスコム, 2019.)

利益が非課税になる

通常、金融商品を運用すると、利益に課税されますが(源泉分離課税20.315%)、「iDeCo」なら非課税で再投資されます。

掛金の積立をいつでも停止と再開は可能

iDeCoは解約して積立てたお金を引き出すことは60歳までできませんが、掛金の積立を停止することと再開はいつでもできます。

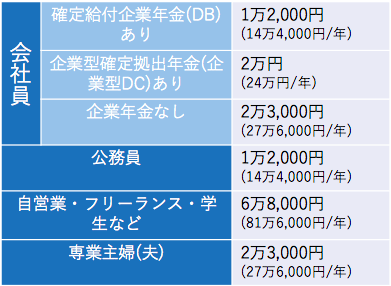

iDeCoは働き方により、掛金に上限がある

iDeCoは20歳以上64歳未満の方が加入できる制度ですが、勤め先の加入している年金や働き方により月々の掛金に上限が定められています。

下記が職業別、掛金上限額の表です。

iDeCoの最低掛金は5,000円から

iDeCoの最低掛金は5,000円からになります。掛金を増やしたい場合は1,000円単位で掛金を増やすことができます。

掛金は年一回のみ変更可能

掛金額は、毎年1月から12月の間で年1回のみ変更することができます。ただし、被保険者種別変更時の掛金額変更はこの変更回数に含まれません。

60歳になるまで掛金は引き出せない

iDeCoは60歳になるまで、原則として資産を引き出すことはできないので、流動性は低くなります。ただし、iDeCo加入者等が一定以上の障害状態になった場合や加入者等が死亡した場合は、60歳前でも、障害給付金や死亡一時金を受給できます。

以上がつみたてNISAとiDeCoの特徴です。

両方とも税制優遇措置が最大のお得ポイントとなりますが、この2つの制度を利用せずに投資信託で積立投資をする場合、税制優遇措置を享受することができません。

2つの制度に運用益が非課税になる所が共通する以外はそれぞれの特徴があるので、自分の現状やライフステージに合わせて、制度をよく理解し、積立の目的を明確にして選択をしましょう。

知識0で投資を始めないこと

知識0で、耳当たりの良い言葉だけを鵜呑みせず、しっかりと勉強をしてから投資を始めましょう。この記事で安易に投資信託で貯金をしようなどと、考えるのは良くないということを、わかっていただけたかと思います。投資信託だけではなく、他の投資も勉強されたい場合は、現在0円で投資の勉強ができるオンライン講座があります。期間限定で通常5,000円の講座を無料開放しています。オンライン動画でどんな場所でも勉強ができますので、この機会にぜひ受講してみてください。

まとめ

投資信託は貯金の代わりにならない2つの理由

- 元本保証がない

- 短期ではマイナスになる可能性が高い

投資信託を貯金の代わりにしてもいい人の2つの条件

- 生活防衛資金が貯まっている人

- 老後資金など長期目的で貯金を想定している人

貯金(預金)より投資信託をオススメする3つの理由

- 現在の定期貯金(預金)の金利は0.002%であるから、投資信託のほうがお金が増える可能性が高い

- 長期でみるとリターンは安定する

- インフレ対策になる

貯金と投資信託の割合を決める2つのポイント

- 近い将来に使う資金の確保

- 余剰資金で投資をする

投資信託を貯金の代わりに使えるオススメの制度

- つみたてNISA

- iDeCo

コメント